Gateway di pagamento online Autopay - DocumentazionePobierz

Autopay Online Payments è una soluzione completa per l'accettazione dei pagamenti da parte dei clienti dei negozi online, che supporta numerosi metodi di pagamento disponibili sul mercato, come bonifici bancari, Pay by link, BLIK, Google Pay, Apple Pay. In questa documentazione troverete tutto ciò che vi serve per implementare rapidamente un gateway di pagamento nel vostro negozio online. La documentazione sui pagamenti online Autopay comprende sezioni come. Elaborazione di transazioni e regolamenti, Registrazione e gestione dei punti di regolamento tra l'AP e la piattaforma del mercato dei partner., Registrazione e funzionamento dei Servizi basati sul Modulo Integratore, Estensioni aggiuntive.

Definizioni

Applicazione - Applicazione mobile del partner, che comunica con il SDK del sistema di pagamento online Autopay per registrare le transazioni.

AP - Autopay Spółka Akcyjna con sede legale a Sopot in ul. Powstańców Warszawy 6, iscritta nel registro degli imprenditori tenuto dal Tribunale Distrettuale di Danzica-Północ a Danzica, VIII Divisione Commerciale del Registro Nazionale dei Tribunali con numero KRS 0000320590, NIP 585-13-51-185, Regon 191781561, con capitale sociale di 2.205 PLN 500 (interamente versato), sottoposta a vigilanza della Commissione di vigilanza finanziaria e iscritta nel registro degli istituti di pagamento nazionali con il numero IP17/2013, proprietaria del Sistema.

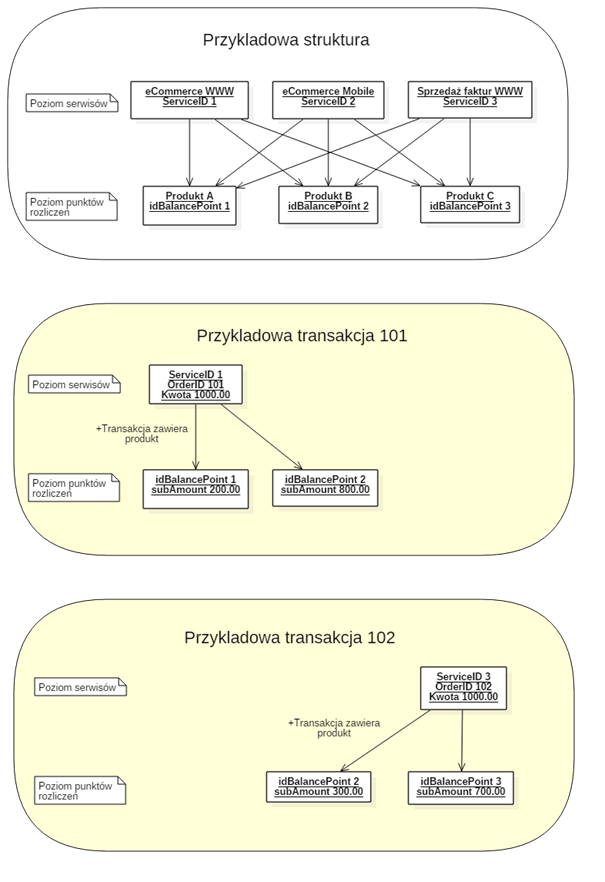

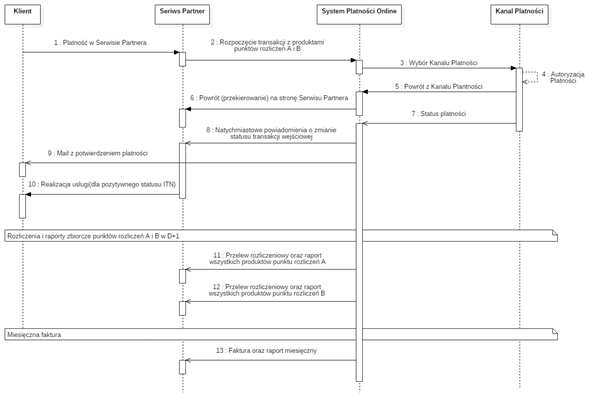

Punto di equilibrio - oggetto nel Sistema di Pagamento che rappresenta il Negozio integrato con la Piattaforma Marketplace e registrato nel Sistema di Pagamento utilizzando il modulo messo a disposizione del Partner da AP.

ClientHash - nei messaggi; esso consente di assegnare al Cliente lo strumento di pagamento (ad es. Carta) in modo anonimo. Su questa base, il Partner può attivare gli addebiti successivi nel modello di pagamento automatico.

Modello di Commissione - Il modello di commissione concordato con l'integratore. Descrive i valori delle commissioni per le transazioni passate all'AP e all'integratore.

Giorno lavorativo - nei giorni feriali dal lunedì al venerdì, esclusi i giorni festivi.

Modulo per l'integratore - sito web in cui è presente un modulo che consente al Cliente di registrarsi, modificare o aggiungere un altro Servizio.

Strumento di pagamento (Canale di pagamento) - un insieme di procedure concordate o un dispositivo individualizzato, utilizzato dal cliente per inviare un ordine di pagamento, ad esempio carta, PBL.

Strumento di trasferimento elettronico - Un insieme di procedure o un dispositivo personalizzato concordato tra il Partner e l'AP, utilizzato dal Partner per impartire un ordine di pagamento che consenta l'esecuzione di un prelievo di fondi dal saldo al conto bancario del Partner o del Cliente e da un altro strumento di pagamento appartenente al Partner o al Cliente. La fornitura della funzionalità è soggetta ad accordi individuali tra il Partner e AP.

Integratore - Gli integratori sono i cosiddetti partner che hanno implementato Autopay Online Payments nei loro sistemi e che consentono l'attivazione di all'interno delle loro soluzioni. Tra gli integratori figurano entità come Shoper, Sky-Shop, Gymsteer, Selly Verifiche, FaniMani, AtomStore, Ebexo, Selly Azymut, PayNow, Comarch.

IPN (Notifica immediata del prodotto) - Una notifica immediata inviata dal Sistema di pagamento online al Servizio partner che comunica una modifica dello stato del prodotto. La struttura dell'IPN è simile a quella dell'ITN (estesa solo dal nodo prodotto).

ITN (Notifica di transazione istantanea) - notifica immediata inviata dal Sistema di pagamento online al Servizio partner che trasmette una modifica dello stato della transazione.

ISTN (Notifica istantanea di transazione di regolamento) - notifiche immediate di modifica dello stato di un'operazione di regolamento. Il sistema trasmette immediatamente le notifiche del fatto che un'operazione di regolamento è stata ordinata (eventuali ritiri/restituzioni) e di una modifica del suo stato.

ICN (Notifica di configurazione istantanea) - Notifica immediata della configurazione di un negozio appena registrato, comunicazione di informazioni su una modifica dello stato della carta del negozio (ad esempio in caso di attivazione della carta). I messaggi ICN possono essere inviati anche in caso di modifica della configurazione del negozio, di modifica dei dati AML, di abilitazione/disabilitazione di un canale di pagamento.

Scheda - una carta di pagamento emessa nell'ambito degli schemi VISA e Mastercard, autorizzata dai regolamenti di tali schemi a eseguire Transazioni senza la sua presenza fisica.

Cliente (pagatore) - una persona che effettua un pagamento sul Sito web per servizi

data-deepl-translation/>o prodotti del Partner utilizzando il Sistema.

Cestino prodotti - è l'informazione sulle componenti del pagamento, trasmessa (nel link di pagamento) al Sistema per la successiva elaborazione. Ogni prodotto del carrello è descritto da due campi obbligatori: il componente dell'importo e un campo che consente di passare parametri specifici al prodotto.

Link per il pagamento - richiesta che abilita l'inizio della transazione di input (descritta in parte Inizio della transazione). Può essere utilizzato direttamente sulle pagine web (metodo POST), mentre nelle e-mail ai clienti si deve utilizzare il metodo Pre-transazione per ottenere un link breve al pagamento (metodo GET).

Link di verifica - URL che indirizza al trasferimento di verifica

.

Mercato - Una soluzione di pagamento che funziona all'interno del sistema di pagamento online Autopay. Consente al Partner di gestire una piattaforma di vendita in cui i prodotti o i servizi sono offerti ai clienti dagli Appaltatori del Partner. I modelli Advanced Transaction Settlement e Settlement Transaction consentono di effettuare pagamenti direttamente dal Cliente alla Controparte del Partner, tenendo conto del Paniere di Prodotti. La fornitura della funzionalità è soggetta a accordi individuali tra il Partner e AP.

Modello di pagamento - modello in cui la commissione per la transazione

effettuata viene pagata dal cliente ad AP (costo aggiunto all'importo della transazione

). In questo caso, il cliente accetta anche

i termini e le condizioni di AP durante il pagamento.

Modello del commerciante - in cui la commissione viene regolata tra Autopay e il partner e non viene aggiunta all'importo della transazione pagato dal cliente.

Partner - l'entità destinataria dei fondi derivanti dalla vendita di

prodotti o servizi distribuiti dall'Affiliato sul Sito web.

Un partner, nel caso del modello Marketplace, è un'entità, che non è

un consumatore, interessata a gestire l'accettazione da parte dell'AP dei pagamenti dovuti

al partner per prodotti o servizi distribuiti dal

partner.

Pay By Link (PBL) - strumento che consente l'esecuzione di pagamenti tramite un bonifico intrabancario dal conto del Cliente al conto dell'AP. Dopo aver effettuato l'accesso all'online banking, i dati necessari per l'esecuzione del bonifico (dati informativi del destinatario, numero del suo conto bancario, importo e data di esecuzione del bonifico) vengono compilati automaticamente grazie al sistema di scambio dati tra banca e AP.

Agente tecnico - l'entità con il diritto di accedere al Conto di pagamento del Partner, che autorizza tale accesso (consenso o accordo). Nel sistema, la procura è rappresentata dalla configurazione del file ID plenipotenziarioUn'entità può avere più deleghe per diversi Partner.

Piattaforma di mercato - piattaforma su cui è disponibile l'opzione di registrazione dei Punti di regolamento.

Pagamento automatico - pagamento senza la necessità di inserire ogni volta i dati della carta o i dati di autorizzazione del

trasferimento.

Pagamento con un solo clic - è un pagamento automatico ordinato dal cliente.

Pagamento ciclico - è un pagamento automatico ordinato senza

data-deepl-translation/>il coinvolgimento del Cliente (da parte del Servizio Partner).

Pre-transazione - ordinamento specifico (eseguito in background) del link di pagamento

.

Trasferimento di verifica - La parte del processo relativa alla registrazione e alla modifica dei Servizi del Partner nel Sistema. Comporta per il Partner l'esecuzione di un trasferimento di fondi per verificare i dati e il conto bancario per l'erogazione dei fondi al Partner. La verifica dei dati è un obbligo dell'AP ai sensi, tra l'altro, della legge del 16.11.2000 sulla prevenzione del riciclaggio di denaro e del finanziamento del terrorismo. Ogni trasferimento di verifica deve ricevere lo stato di verifica finale (positivo o negativo) entro 30 giorni dal pagamento della transazione. Se lo stato di verifica finale non viene fornito entro il termine sopra specificato, il sistema attribuirà automaticamente uno stato negativo. Questo processo si applica alle verifiche in cui Autopay invia al cliente una richiesta di completamento dei dati e non riceve indietro le informazioni necessarie per completare la verifica.

Conto di pagamento (saldo) - Un conto di pagamento gestito da AP per il Partner in cui vengono raccolti i fondi depositati dai Clienti.

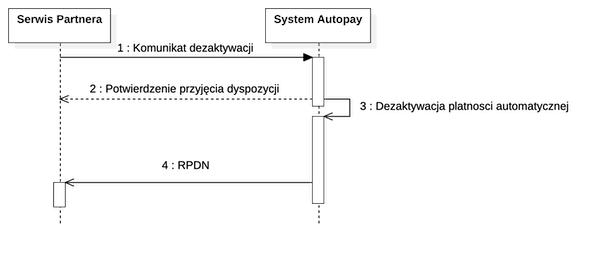

RPAN (Notifica di attivazione del pagamento ricorrente) - messaggio di attivazione del servizio di pagamento automatico.

RPDN (Notifica di disattivazione dei pagamenti ricorrenti) - messaggio di disattivazione del servizio di pagamento automatico.

Servizio - il sito web o i siti web del Partner integrati con il

Sistema in cui il Cliente può acquistare prodotti o servizi dal Partner (o dal Partner Contraente nel caso del Marketplace).

Nel caso di un Marketplace, un oggetto nel Sistema di pagamento che rappresenta il

Marketplace del Partner. Tutte le

transazioni avviate da tale Marketplace sono collegate ad esso.

Specifiche - documentazione che descrive la comunicazione tra il servizio e il sistema.

Sistema di pagamento online AP (sistema) - una soluzione informatica e funzionale in base alla quale AP fornisce al Partner un'applicazione che consente l'elaborazione dei pagamenti del Cliente effettuati con gli Strumenti di pagamento, nonché la verifica dello stato dei pagamenti e la ricezione dei pagamenti.

Trasferimento rapido - L'esecuzione di pagamenti tramite bonifico intrabancario dal conto del Cliente al conto dell'AP. Il pagamento si differenzia dai pagamenti effettuati tramite PBL in quanto il Cliente deve compilare personalmente tutti i dati necessari per effettuare il trasferimento.

Transazione - indica un'operazione di pagamento ai sensi della Legge del 19 agosto 2011 sui servizi di pagamento.

Transazione di ingresso - la parte del processo di gestione del pagamento relativa al pagamento effettuato dal cliente all'AP.

Transazione di regolamento - parte del processo di elaborazione del pagamento, relativo al trasferimento effettuato dal PA sul conto del Partner. Affinché venga creata una Transazione di regolamento, la Transazione di ingresso deve essere pagata dal Cliente. Una Transazione di regolamento può riguardare una singola Transazione di ingresso (pagamento) o aggregarne più di una.

Legge - Legge del 19 agosto 2011 sui servizi di pagamento.

Validità del link - che specifica il momento oltre il quale il Collegamento di pagamento cessa di essere attivo. Deve essere impostato dal parametro LinkValidityTime del Collegamento di pagamento.

Validità delle transazioni - parametro che specifica il momento oltre il quale il Sistema di pagamento online si blocca e restituisce automaticamente i pagamenti del cliente. Il valore predefinito è calcolato aggiungendo 6 giorni alla data in cui il Cliente ha selezionato il Canale di pagamento. Può anche essere impostato dal parametro ValidityTime nel Link di pagamento. In questo caso, allo scadere del tempo indicato, il collegamento non è più attivo e i pagamenti vengono restituiti al Cliente. La validità massima della transazione è di 31 giorni.

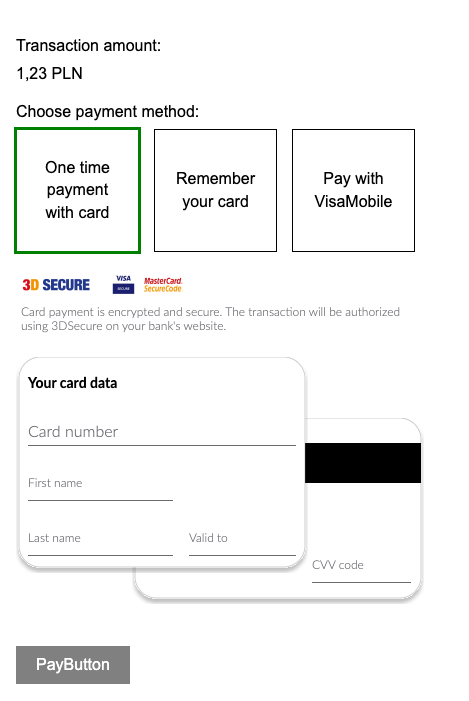

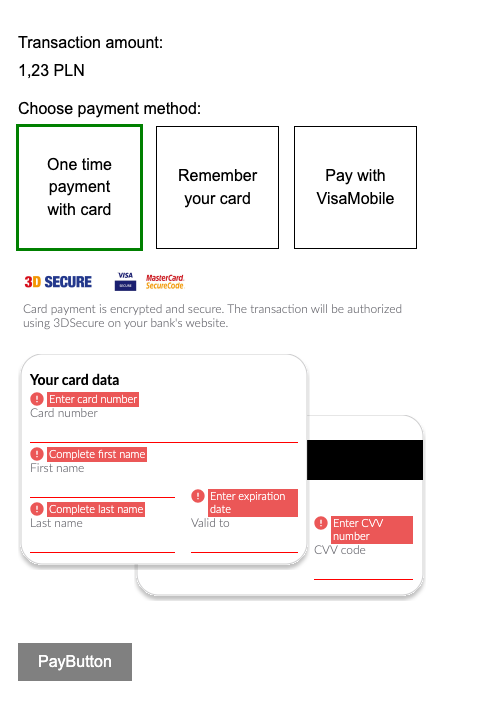

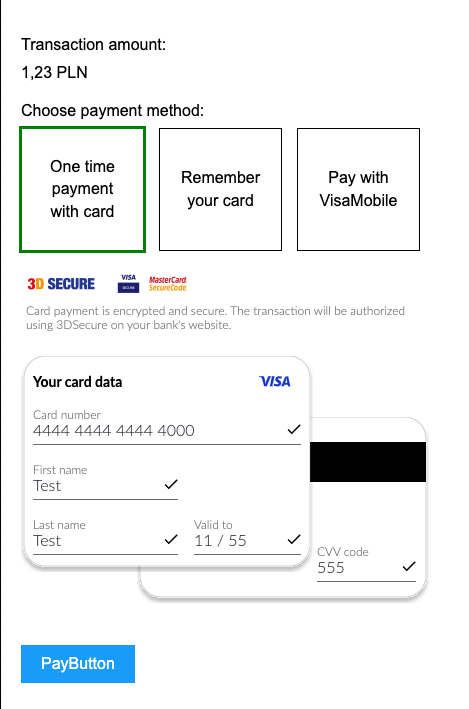

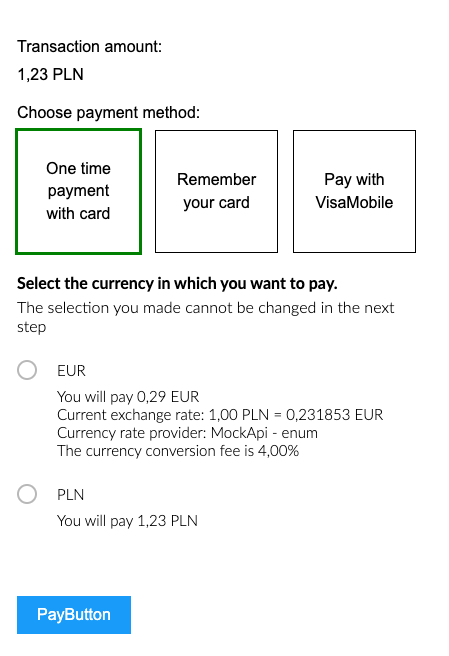

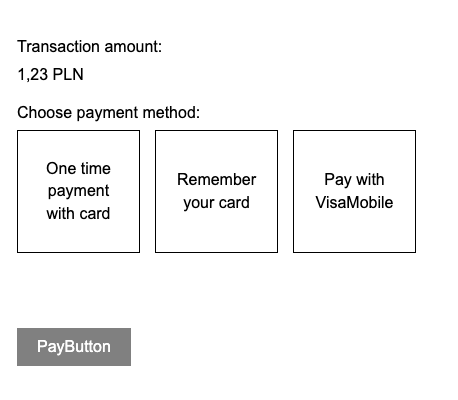

Widget per l'autopagamento - un meccanismo che consente di effettuare pagamenti con carta per prodotti/servizi offerti dal Partner, in cui i dati della carta vengono inseriti dal Cliente in un meccanismo incorporato direttamente nel sito Web del Partner. L'invocazione del formato widget Card richiede l'implementazione di codice JavaScript utilizzando una libreria AP dedicata.

Widget di onboarding - una soluzione che consente all'Integratore di incorporare il Modulo Integratore (preparato da Autopay) direttamente sul sito web dell'Integratore, in modo che il Partner non venga reindirizzato al dominio di Autopay quando registra il proprio negozio - l'intero processo viene eseguito sul sito web del Partner.

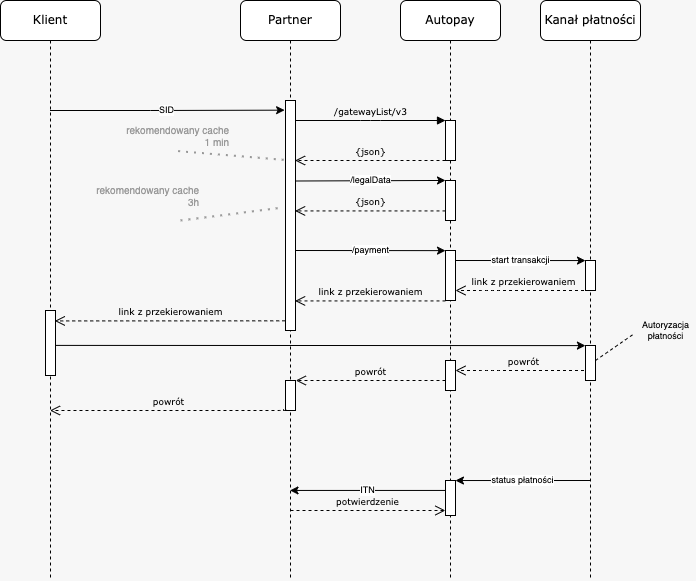

Etichetta bianca - modello di integrazione, in cui il cliente già nel Servizio seleziona il canale di pagamento e accetta le norme (a condizione che la necessità di accettarle derivi da accordi individuali tra il Partner e l'AP), e l'inizio della transazione contiene un campo GatewayID compilato (e in alcuni casi DefaultRegulationAcceptanceID o RecurringAcceptanceID).

Avvio di un ordine di pagamento - il momento in cui l'utente del gateway di pagamento seleziona un canale di pagamento e viene reindirizzato a una pagina in base al canale di pagamento selezionato oppure (per i pagamenti automatici, e-wallet o BLIK) viene effettuato un tentativo di addebito sulla carta o sul conto presso il fornitore del canale di pagamento.

Indirizzi delle comunità

TEST

-

host_gates:

https://testpay.autopay.eu -

host_card_gates:

https://testcards.autopay.eu

PRODUZIONE

-

host_gates:

https://pay.autopay.eu -

host_card_gates:

https://cards.autopay.eu

Elaborazione di transazioni e regolamenti

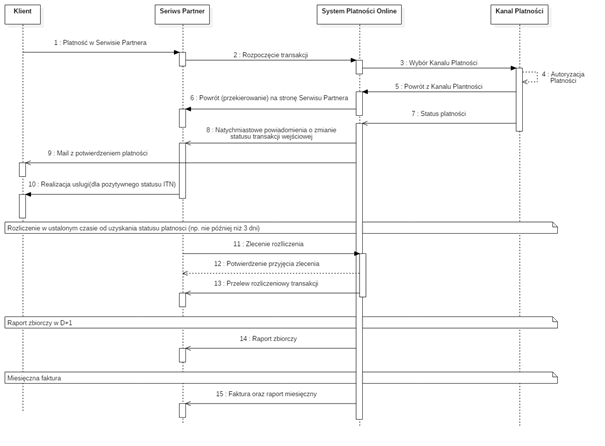

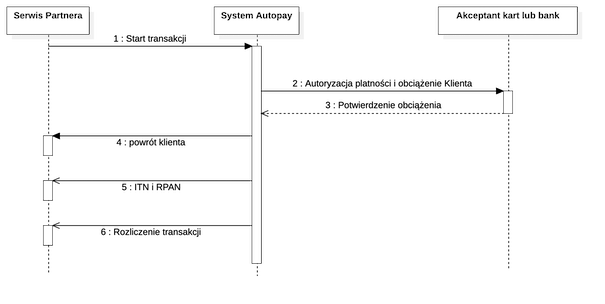

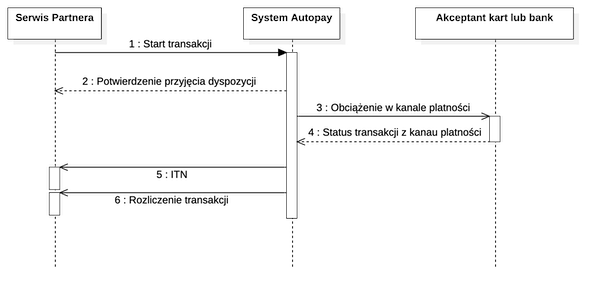

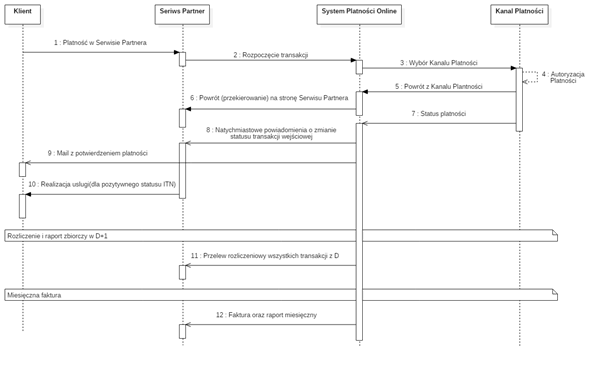

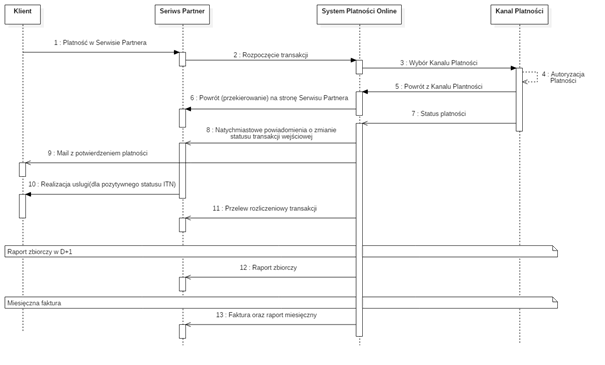

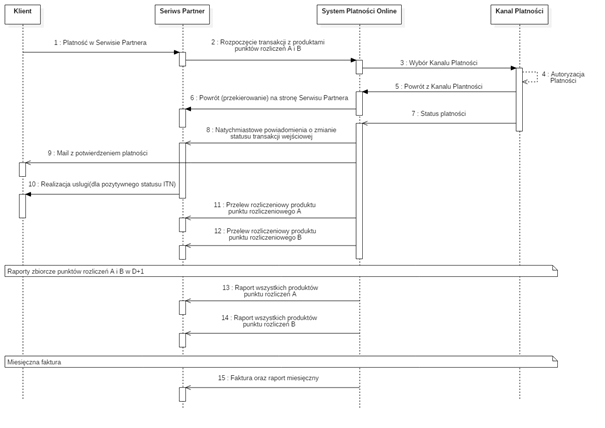

Diagramma di flusso del servizio di transazione e compensazione

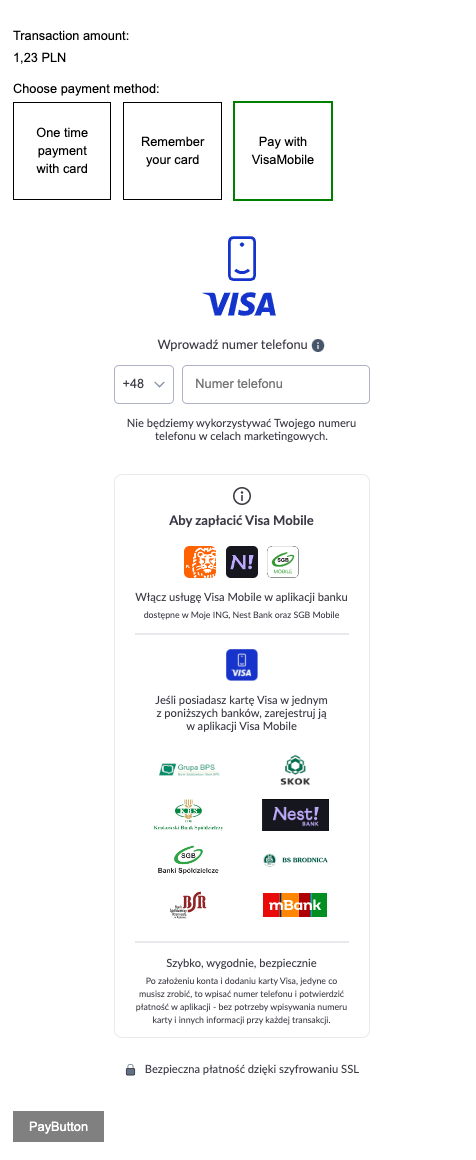

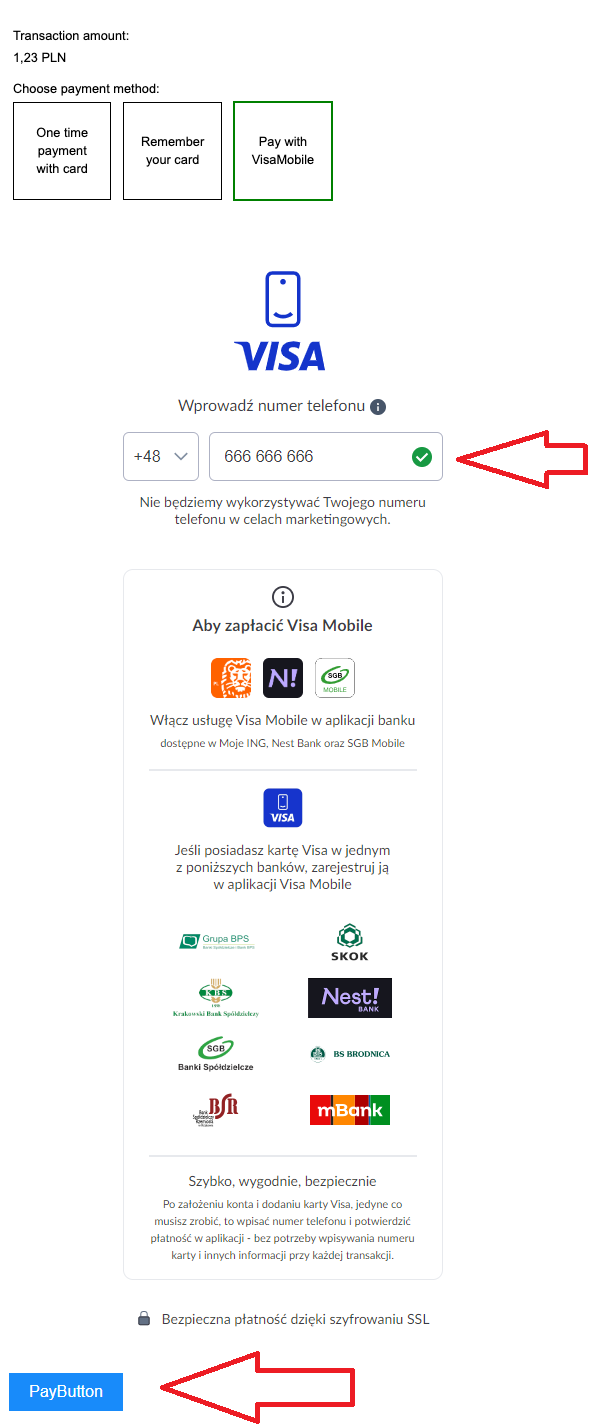

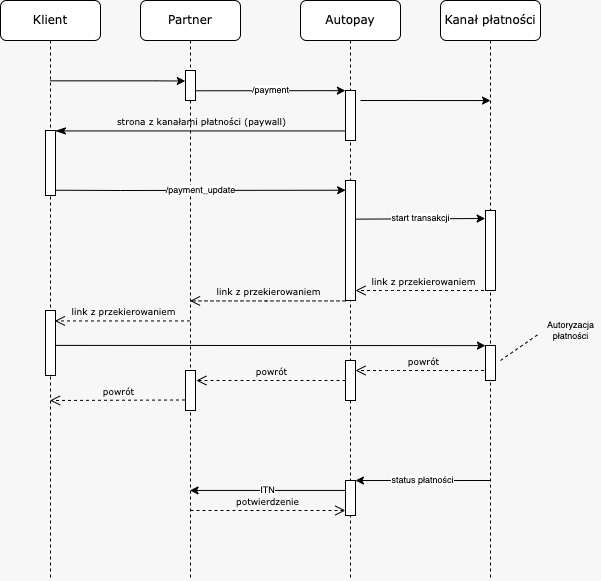

Sul Sito del Partner, una volta completato l'ordine, al cliente

viene presentata l'opzione di poter effettuare un pagamento tramite il Sistema

. Facendo clic sul link corrispondente si avvia la transazione e

si apre una nuova finestra:

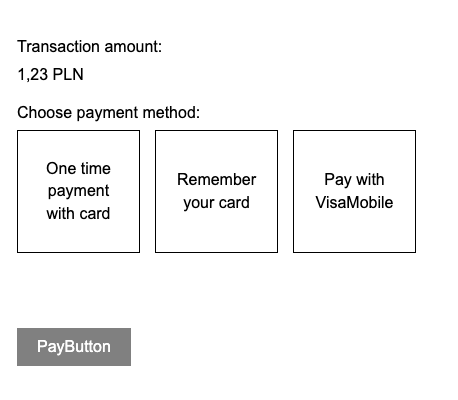

a) una pagina dedicata del Sistema predisposta da AP, in cui al Cliente viene presentato l'elenco dei Canali di pagamento disponibili e il riepilogo dell'operazione registrata (cfr. Modello paywall) o

b) direttamente da un Canale di Pagamento (Banca, BLIK o per il pagamento con Carta) - (vedi Modello WhiteLabel).

Dal lato del sistema, i parametri trasmessi vengono convalidati e la transazione viene salvata con un periodo di validità prestabilito. Se, al momento della convalida, il periodo di validità del collegamento è già stato superato, il cliente riceverà un messaggio corrispondente (la verifica della validità della transazione avviene anche quando viene modificato lo stato del pagamento). Dopo la verifica positiva dei parametri della transazione (e dopo la selezione del Canale di pagamento), il Cliente autorizza la transazione. Nel suo titolo, oltre agli identificativi assegnati dal Sistema, può essere presente anche una descrizione fissa, precedentemente concordata tra l'AP e il Partner, o un valore dinamico trasmesso dal Partner all'inizio della transazione.

Modello di integrazione consigliato consiste nel trasmettere un messaggio per avviare una transazione di in background, cioè senza reindirizzare l'utente al Sistema (vedi Pre-transazione). In questo modello è possibile utilizzare forme avanzate di autorizzazione delle transazioni (WhiteLabel, pagamenti automatici, SDK mobile), diagnostica della correttezza dei parametri trasmessi e molte altre estensioni.

Una volta autorizzata la transazione (nella pagina del Canale di pagamento) il cliente torna da essa al Sistema, dove viene automaticamente reindirizzato al Servizio partner.

CONSIGLIO: Una descrizione dettagliata della struttura del link di ritorno si trova nella sezione del documento Reindirizzamento al sito del partner.

Lo stato di autorizzazione (pagamento) ricevuto dal Canale di pagamento viene trasmesso dal Sistema al Servizio partner mediante un messaggio ITN. Il Sistema ripeterà l'invio di messaggi finché la ricezione non sarà confermata dal Servizio partner o la notifica scadrà. Le transazioni, che vengono pagate dopo la scadenza del periodo di validità della transazione - saranno restituite al Cliente (mittente del bonifico).

Facoltativamente, il Sistema può notificare il fatto che è stata emessa una transazione di regolamento

. A tal fine viene utilizzato un messaggio ISTN opportunamente modificato.

Fasi di integrazione della gestione delle transazioni e dei regolamenti

Dati necessari per l'integrazione dell'elaborazione delle transazioni e dei regolamenti

I dati richiesti scambiati durante l'integrazione differiscono per gli ambienti di test e di produzione. Di seguito è riportato un elenco dei parametri passati dall'AP al Partner e nella direzione inversa.

Vengono inoltre fornite informazioni generali, ovvero i canali di pagamento attivi insieme a grafici (come risultato dell'interrogazione dell'elenco dei canali di pagamento disponibili).

Facoltativamente, possono essere presenti ulteriori dati trasmessi dal Partner all'AP, ad esempio: informazioni sul contenuto richiesto del carrello e sul modo in cui viene elaborato (nei report, nella fatturazione, nel pannello di amministrazione), requisiti aggiuntivi (per i saldi prepagati). Per i pagamenti automatici BLIK anche la durata predefinita dei pagamenti automatici attivati e l'etichetta predefinita dei pagamenti automatici attivati.

Dati scambiati nell'ambiente di test

Dati forniti dal Partner all'AP:

- Indirizzo per i messaggi ITN

- Indirizzo per i messaggi RPAN (può essere lo stesso dei messaggi ITN) [per i pagamenti automatici].

- Indirizzo per i messaggi RPDN (può essere lo stesso dei messaggi ITN) [per i pagamenti automatici].

- Indirizzo di pagamento (senza parametri)

Dati trasferiti dall'AP al Partner:

- Indirizzo del sistema di pagamento online

- ID servizio

- AcceptorID [per i portafogli nel modello WhiteLabel].

- Chiave condivisa

- Meccanismo di funzione di scelta rapida

- Indirizzo del modulo di prova

- Indirizzo IP da cui vengono inviati gli ITN

- Indirizzo del pannello di amministrazione

- Accesso

- Password

Dati trasferiti in un ambiente di produzione

Da Partner ad AP:

- Indirizzo per i messaggi ITN

- Indirizzo per i messaggi RPAN (può essere lo stesso dei messaggi ITN) [per i pagamenti automatici].

- Indirizzo per i messaggi RPDN (può essere lo stesso dei messaggi ITN) [per i pagamenti automatici].

- Indirizzo di pagamento (senza parametri)

- Indirizzi e-mail per i rapporti sulle transazioni

- Indirizzi e-mail per fatture e rapporti di fatturazione

- Indirizzi e-mail per i reclami (inviati nei messaggi ai pagatori)

Da AP a Partner:

- Indirizzo del sistema di pagamento online

- ID servizio

- AcceptorID [per i portafogli nel modello WhiteLabel].

- Chiave condivisa

- Meccanismo di funzione di scelta rapida

- Indirizzo IP da cui vengono inviati gli ITN

- Indirizzo del pannello di amministrazione

- Accesso

- Password

Implementazione di interfacce e processi da parte del partner

Nella versione minima dell'integrazione, dovrebbe essere implementato il supporto per l'avvio di una transazione, il ritorno da essa e il supporto per la comunicazione ITN.

CONSIGLIO: Si consiglia di familiarizzare con lo schema operativo. Se

necessario, vale la pena di familiarizzare anche con i parametri aggiuntivi o i servizi

.

Test di integrazione e migrazione all'ambiente di produzione

Durante il test, completare i campi bianchi del foglio e rispedirlo ad AP per confermare la corretta integrazione di prima di migrare all'ambiente di produzione.

CONSIGLIO: Prima della distribuzione in produzione, si raccomanda di eseguire i test in conformità con il documento scenari di prova nella versione base e, per le integrazioni più avanzate, anche in base a scenari aggiuntivi.

Inizio della transazione

Descrizione dell'inizio della transazione

Quando avvia una transazione, il Servizio partner trasmette al sistema di pagamento online i parametri necessari alla sua esecuzione e alla successiva trasmissione dello stato di pagamento.

Tutti i parametri vengono passati tramite il metodo POST (Tipo di contenuto: application/x-www-form-urlencoded).

Il protocollo è sensibile alle maiuscole sia nei nomi che nei valori dei parametri

. I valori dei parametri trasmessi devono essere codificati in

UTF-8 (e transport-protocol-encode prima dell'invio, a meno che lo strumento

usato per inviare il messaggio non lo faccia da solo,

esempio di codifica: URLEncode).

Elenco dei parametri di avvio della transazione

IMPORTANTE! L'ordine degli attributi per l'enumerazione Hash deve seguire la loro numerazione

.

| Ordine di hash | nome | richiesto | tipo | descrizione |

|---|---|---|---|---|

| 1 | ID servizio | SÌ | stringa{1,10} | L'ID del servizio partner, assegnato durante la registrazione del servizio, identifica in modo univoco il servizio partner nel sistema di pagamento online. I numeri sono accettabili. |

| 2 | ID ordine | SÌ | stringa{1,32} | Identificatore della transazione, composto da un massimo di 32 caratteri alfanumerici latini. Il valore del campo deve essere unico per il Servizio partner. Sono accettati caratteri alfanumerici latini e caratteri nell'intervallo: -_ |

| 3 | Importo | SÌ | importo | Importo della transazione. Un punto - '.' - è usato come separatore decimale. Formato: 0,00; lunghezza massima: 14 cifre prima del punto e 2 dopo il punto. NOTE: Il valore ammissibile di una singola transazione nel sistema di produzione è rispettivamente:

|

| 4 | Descrizione | NO | stringa{1,79} | Titolo della transazione (pagamento); all'inizio del titolo del bonifico vengono inseriti gli identificativi della transazione assegnati dal Sistema di pagamento online, a cui viene aggiunto il valore di questo parametro. In alcuni casi, indipendentemente dal PA, il titolo del bonifico può essere ulteriormente modificato dalla Banca in cui è avvenuto il pagamento del cliente. Il valore del parametro consente di inserire caratteri latini alfanumerici e caratteri nell'intervallo: . : - , spazio. |

| 5 | GatewayID | NO | intero{1,5} | Identificatore del Canale di Pagamento con cui il Cliente intende regolare il pagamento. Questo parametro è responsabile in particolare del modello di presentazione dei canali di pagamento:

|

| 6 | Valuta | NO | stringa{1,3} | Valuta della transazione; la valuta predefinita è il PLN (l'uso di un'altra valuta deve essere concordato durante l'integrazione). All'interno di ID servizio È supportata una sola valuta. Sono accettati solo i valori: PLN, EUR, GBP e USD. |

| 7 | Indirizzo e-mail del cliente | SÌ | stringa{3,255} | Indirizzo e-mail del cliente. |

| 19 | Tempo di validità | NO | stringa{1,19} | Tempo di scadenza della transazione; quando viene superato, il collegamento cessa di essere attivo e l'eventuale deposito viene restituito al mittente del trasferimento; valore di esempio: 2021-10-31 07:54:50; se il parametro manca, viene impostato il valore predefinito di 6 giorni. La validità massima di una transazione è di 31 giorni (se il valore del parametro è impostato più avanti di 31 giorni, il tempo di validità sarà ridotto di conseguenza). Ad esempio, una transazione iniziata il 2020-05-01 08:00:00, con ValidityTime = 2021-05-01 08:00:00, riceverà validità fino al 2020-06-01 08:00:00. (Ora in CET) |

| 34 | LinkValidityTime | NO | stringa{1,19} | Tempo di scadenza del link; quando questo tempo viene superato, il link diventa inattivo, ma ciò non influisce sul tempo di deposito; valore di esempio: 2014-10-30 07:54:50; assicurarsi che il tempo di transazione sia adattato al tempo di scadenza del link (potrebbe essere necessario inserire anche il parametro Tempo di validitàper estendere la sua validità standard). |

| n.d. | Hash | SÌ | stringa{1,128} | Valore della funzione message digest calcolata come descritto nella sezione Sicurezza delle transazioni. |

Metodo di avvio della transazione

La transazione viene avviata inviando una chiamata HTTPS una combinazione dei parametri di cui sopra all'indirizzo del Sistema di pagamento online determinato durante la registrazione del servizio.

NOTE: Il numero di transazioni avviate dal Partner in un minuto può essere al massimo di 100, a meno che il Partner e l'AP non concordino un limite superiore nell'ambito dell'accordo concluso.

Esempio di avvio di una transazione:

Indirizzo:

Parametri:

-

ServiceID=2

-

OrderID=100

-

Importo=1,50

Hash=2ab52e6918c6ad3b69a8228a2ab815f11ad58533eeed963dd990df8d8c3709d1

Invio di un messaggio senza tutti richiesto parametri

(ServiceID, OrderID, Importo e Hash) o contenenti valori errati dei loro

, causerà l'interruzione del processo di pagamento con un

codice di errore della transazione e un breve messaggio di errore (senza ritorno alla pagina

del Servizio partner).

IMPORTANTE! "Coppia di parametri ID servizio i ID ordine identifica univocamente

la transazione. Non è consentita la ripetizione del valore del parametro

. ID ordine per l'intera durata della fornitura di servizi da parte del Sistema ad un

Servizio Partner (ID servizio)."

Parametro opzionale GatewayID è utilizzato per specificare il Canale di pagamento, con cui deve essere effettuato il pagamento. Ciò consente di trasferire la schermata di selezione dei Canali di pagamento al Servizio. L'elenco attuale degli identificativi dei canali di pagamento, insieme ai loghi, è disponibile tramite il metodo gatewayList.

Il messaggio di avvio della transazione può essere trasmesso in background, cioè senza reindirizzare l'utente al Sistema di pagamento online. In questo modello, anche la selezione del Canale di pagamento viene effettuata dal Cliente sul Servizio del Partner.

Reindirizzamento al sito del partner

Descrizione del reindirizzamento al sito del partner

Subito dopo aver completato l'autorizzazione alla transazione, il Cliente viene reindirizzato dal sito web del Canale di pagamento al sito web online del Sistema di pagamento, dove il Cliente viene automaticamente reindirizzato al Servizio del Partner.

Il reindirizzamento viene attuato inviando una richiesta HTTPS (utilizzando il metodo GET) a un indirizzo di ritorno predeterminato sul Servizio partner. Il protocollo è sensibile alle maiuscole e minuscole sia nei nomi che nei valori dei parametri.

Elenco dei parametri di reindirizzamento per il sito partner

IMPORTANTE! L'ordine degli attributi per l'enumerazione Hash deve seguire la loro numerazione

.

| Ordine di hash | nome | richiesto | tipo | descrizione |

|---|---|---|---|---|

| 1 | ID servizio | SÌ | stringa{1,10} | ID servizio partner. |

| 2 | ID ordine | SÌ | stringa{1,32} | L'identificativo della transazione assegnato nel Servizio partner e comunicato all'inizio della transazione. |

| n.d. | Hash | SÌ | stringa{1,128} | Valore della funzione message digest calcolata come descritto nella sezione Sicurezza delle transazioni. Verifica obbligatoria della conformità dell'abbreviazione calcolata da parte del servizio. |

Esempio di messaggio che reindirizza il Cliente dal sistema di pagamento online al Sito del Partner

https://sklep_nazwa/strona_powrotu?ServiceID=123458&OrderID=123402816&Hash=5432d69a66d721b2f5f785432bf5a1fc1b913bdb3bba465856a5c228fe95c1f8

Notifiche istantanee (ITN)

Descrizione delle notifiche istantanee

Il Sistema trasmette le notifiche di modifica dello stato delle transazioni non appena riceve tali informazioni dal Canale di pagamento, e il messaggio si riferisce sempre a una singola transazione. Le conferme sono inviate dal Sistema di pagamento online all'indirizzo del server del Servizio del Partner, come stabilito al momento dell'aggiunta della configurazione del Servizio del Partner.

NOTE: Il dominio deve essere pubblico e accessibile tramite il sistema. Il dominio deve essere protetto da un certificato valido, emesso da un'autorità di certificazione pubblica (Certificate authority) Il server deve presentarsi con una catena di certificati completa (Chain of Trust) La comunicazione deve essere basata su TLS proxy versione 1. 2 o 1.3 *Altre forme di sicurezza della connessione, ad esempio VPN, mTLS devono essere concordate individualmente.2 o 1.3 *Altre forme di sicurezza della connessione, ad esempio VPN, mTLS, devono essere concordate individualmente con il responsabile dell'implementazione.

Esempio:

https://sklep_nazwa/odbior_statusu

La notifica di una modifica dello stato di una transazione in ingresso consiste nell'invio da parte del Sistema di un documento XML contenente i nuovi stati della transazione.

Il documento viene inviato tramite HTTPS (porta predefinita 443) - metodo POST, come parametro HTTP con il nome transazioni. Questo parametro è memorizzato utilizzando il meccanismo di codifica di trasporto Base64.

Formato del documento (XML)

<?xml version="1.0" encoding="UTF-8"?>

<transactionList>

<serviceID>ServiceID</serviceID>

<transactions>

<transaction>

<orderID>OrderID</orderID>

<remoteID>RemoteID</remoteID>

<amount>999999.99</amount>

<currency>PLN</currency>

<gatewayID>GatewayID</gatewayID>

<paymentDate>YYYYMMDDhhmmss</paymentDate>

<paymentStatus>PaymentStatus</paymentStatus>

<paymentStatusDetails>PaymentStatusDetails</paymentStatusDetails>

</transaction>

</transactions>

<hash>Hash</hash>

</transactionList>

NOTE: Nodo transazioni può contenere solo un nodo transazione (e quindi la notifica riguarda sempre una transazione). Valori degli elementi ID ordine i importo relativi a ciascuna delle transazioni sono identici ai valori dei campi corrispondenti forniti dal Servizio partner all'inizio della rispettiva transazione.

Elenco dei parametri restituiti per le notifiche istantanee

IMPORTANTE! L'ordine degli attributi per l'enumerazione Hash deve seguire la loro numerazione

.

| Ordine di hash | nome | richiesto | tipo | descrizione |

|---|---|---|---|---|

| 1 | serviceID | SÌ | stringa{1,10} | L'ID del sito partner, assegnato durante la registrazione del servizio, identifica in modo univoco il sito partner nel sistema di pagamento online. |

| 2 | ID ordine | SÌ | stringa{1,32} | L'identificativo della transazione assegnato nel Servizio partner e comunicato all'inizio della transazione. |

| 3 | ID remoto | SÌ | stringa{1,20} | Identificatore alfanumerico della transazione assegnato dal sistema di pagamento online. Vale la pena di memorizzarlo insieme all'ordine per l'ulteriore elaborazione (per transazioni multiple con la stessa ID ordine, per le restituzioni, ecc.) Tale situazione può verificarsi, ad esempio, se il Cliente cambia il Canale di pagamento, richiama la stessa transazione dalla cronologia del browser, ecc. Il sistema consente di bloccare tali casi, ma l'opzione è sconsigliata (non sarebbe possibile pagare per una transazione abbandonata). |

| 5 | importo | SÌ | importo | Importo della transazione. Un punto - '.' - viene utilizzato come separatore decimale. Formato: 0,00; lunghezza massima: 14 cifre prima del punto e 2 dopo il punto. |

| 6 | valuta | SÌ | stringa{1,3} | Valuta della transazione. |

| 7 | gatewayID | NO | stringa{1,5} | Identificatore del Canale di pagamento attraverso il quale il Cliente ha regolato il pagamento. |

| 8 | data di pagamento | SÌ | stringa{14} | L'ora in cui la transazione è stata autorizzata, trasmessa nel formato YYYMMDDhhmmss. (ora CET) |

| 9 | Stato del pagamento | SÌ | enum | Stato dell'autorizzazione alla transazione, assume valori (descrizione dei cambiamenti di stato più avanti):

|

| 10 | pagamentoStatoDettagli | NO | stringa{1,64} | Stato dettagliato della transazione, valore che può essere ignorato dal Servizio partner. |

| n.d. | hash | SÌ | stringa{1,128} | Valore della funzione message digest calcolata come descritto nella sezione Sicurezza delle transazioni. Verifica obbligatoria della conformità dell'abbreviazione calcolata da parte del servizio. |

CONSIGLIO: Elemento hash (messaggio) è usato per autenticare il documento. Per una descrizione di come viene calcolato l'hash, vedere la sezione Sicurezza delle transazioni.

Risposta alla notifica immediata

La risposta di notifica prevede uno stato HTTP di 200 (OK) e un testo

in formato XML (non codificato Base64), restituito dal

Partner Service nella stessa sessione HTTP, contenente la conferma della ricezione dello stato della transazione

.

Struttura di conferma (XML)

<?xml version="1.0" encoding="UTF-8"?>

<confirmationList>

<serviceID>ServiceID</serviceID>

<transactionsConfirmations>

<transactionConfirmed>

<orderID>OrderID</orderID>

<confirmation>Confirmation</confirmation>

</transactionConfirmed>

</transactionsConfirmations>

<hash>Hash</hash>

</confirmationList>

Descrizione dei campi di conferma per le notifiche immediate

IMPORTANTE! L'ordine degli attributi per l'enumerazione Hash deve seguire la loro numerazione

.

| Ordine di hash | nome | richiesto | tipo | descrizione |

|---|---|---|---|---|

| 1 | serviceID | SÌ | stringa{1,10} | Identificatore di servizio del partner derivato dal messaggio. |

| 2 | ID ordine | SÌ | stringa{32} | L'identificativo della transazione, assegnato nel Servizio partner e comunicato all'inizio della transazione, ricavato dal messaggio. |

| 3 | conferma | SÌ | stringa{1,25} | L'elemento viene utilizzato per comunicare lo stato di verifica dell'autenticità della transazione da parte del Servizio partner. Il valore dell'elemento è determinato dalla verifica della correttezza del valore del parametro serviceID e valuta, un confronto tra i valori dei campi ID ordine i importo nel messaggio di notifica e nel messaggio di avvio della transazione, oltre a verificare che l'hash calcolato dai parametri del messaggio corrisponda al valore fornito nel campo hash del messaggio. Fanno eccezione i modelli in cui all'importo della transazione viene aggiunta una commissione. In questi casi, il valore dell'importo nell'ITN viene aumentato di questa commissione. La convalida dell'importo può quindi essere effettuata sulla base del campo opzionale ITN startAmount. Tuttavia, questo campo deve essere richiesto durante l'integrazione. Per l'elemento sono previsti due valori conferma:

|

| n.d. | hash | SÌ | stringa{1,128} | L'elemento hash (nel messaggio di risposta) viene utilizzato per autenticare la risposta e viene calcolato a partire dai valori dei parametri della risposta. Per una descrizione di come viene calcolato l'hash, vedere la sezione Sicurezza delle transazioni. |

Se non c'è una risposta corretta alle notifiche inviate, il Sistema farà ulteriori tentativi per comunicare l'ultimo stato della transazione dopo che è trascorso un tempo specificato. Il servizio partner deve eseguire la propria logica aziendale (ad es. e-mail di conferma) solo dopo il primo messaggio di un determinato stato di pagamento.

CONSIGLIO: Vale la pena di dare un'occhiata a Schema di rinnovo dei messaggi ITN/ISTN/IPN/RPAN/RPDN.

Descrizione dettagliata del comportamento e della modifica degli stati di pagamento (paymentStatus)

Il metodo di pagamento scelto dal cliente invierà ogni volta uno stato

. IN ATTESA. In un'ulteriore comunicazione ITN, il sistema fornirà lo stato di

SUCCESSO o FALLIMENTO.

NOTA Stato IN ATTESA non verrà inviato se:

- il cliente abbandona o ritorna dalla schermata dell'elenco dei metodi di pagamento senza selezionare un metodo particolare. In questo caso, lo stato sarà inviato immediatamente FALLIMENTO. Lo stato PENDING non appare perché il cliente non ha avviato il processo di pagamento.

- stato finale (SUCCESSO o FALLIMENTO) sarà consegnato prima dell'invio dell'ITN con uno stato di IN ATTESA.

Per una singola transazione (con parametri unici ID ordine e ID remoto) non ci può essere alcun cambiamento di status SUCCESSO su IN ATTESA o SUCCESSO su FALLIMENTO.

In ogni caso, è possibile che si verifichi una modifica dello stato dettagliato -. pagamentoStatoDettagli (I successivi messaggi di modifica dello stato dei dettagli sono solo a scopo informativo e non devono portare alla riconsegna del servizio/prodotto pagato ecc.)

In casi particolari di utilizzo, può verificarsi un cambiamento di stato:

a) FALLIMENTO su SUCCESSO (ad esempio, dopo che un consulente AP ha approvato una transazione pagata con un importo errato. Questo comportamento richiede accordi commerciali speciali e non è abilitato per impostazione predefinita),

b) SUCCESSO su FALLIMENTO (ad esempio, dopo l'attivazione di più transazioni con la stessa ID ordinema diverso ID remoto). Un caso del genere si verifica quando il Cliente avvia più pagamenti con lo stesso ID ordine (ad esempio, il Cliente cambia la sua decisione su quale Canale di pagamento vuole pagare per la transazione). Ciascuno dei pagamenti da lui avviati genera ITN e il Partner deve distinguere le singole transazioni sulla base del parametro ID remoto. Al momento della ricezione dello status FALLIMENTO possono essere molto diversi, può accadere che si riceva tale stato dopo aver ricevuto un SUCCESSO (con un diverso ID remoto). In tal caso, il messaggio ITN deve essere confermato, ma non deve comportare la cancellazione dello stato della transazione nel sistema del partner.

Gestione degli stati delle transazioni da ITN - Modello semplificato

In un modello in cui non è necessario notificare al cliente via e-mail/sms gli stati di non successo, è possibile limitare la quantità di informazioni salvate nel database del servizio e il tracciamento delle modifiche del RemoteID.

Quando è troppo è troppo:

-

per gli stati diversi da SUCCESSOogni volta confermare l'ITN con la struttura di risposta corretta, lo stato CONFERMATO e il valore correttamente conteggiato del campo Hash,

-

in caso di ricezione di prima stato SUCCESSOaggiungere anche aggiornare lo stato, l'ora e il RemoteID nel database del Servizio e eseguire processi aziendali (notifiche al cliente di un cambiamento di stato, esecuzione di un servizio a pagamento/spedizione di un prodotto, ecc,)

-

in caso di stato successivo SUCCESSOogni volta che conferma l'ITN con la struttura di risposta corretta, lo status CONFERMATO e il valore correttamente calcolato del campo Hash, senza aggiornare il database del servizio e senza processi aziendali.

Gestione degli stati delle transazioni da ITN - modello completo

In un modello in cui è necessaria l'intera cronologia dei cambiamenti di stato delle transazioni e/o la notifica al cliente dei principali cambiamenti di stato delle transazioni, si dovrebbe utilizzare una logica che si avvicina alla descrizione seguente.

Sicurezza delle transazioni

Descrizione della sicurezza della transazione

Il Sistema di pagamento online utilizza diversi meccanismi per aumentare la sicurezza delle transazioni effettuate tramite esso. La trasmissione di tra tutte le parti coinvolte in una transazione avviene tramite una connessione sicura basata sul protocollo TLS con chiave a 2048 bit.

Inoltre, la comunicazione è protetta da una funzione di hash calcolata a partire dai valori dei campi del messaggio e dalla chiave condivisa (la chiave condivisa stessa è memorizzata nel sistema in forma criptata con l'algoritmo AES-ECB).

Come funzione di hash viene utilizzato l'algoritmo SHA256 o SHA512 (metodo determinato in fase di configurazione del rispettivo Servizio partner nel sistema di pagamento online). L'impostazione predefinita è SHA256.

Calcolo del valore di una funzione hash

Descrizione di come viene calcolato il valore della funzione hash ed esempi di calcolo di per messaggi di base.

NOTE: Gli esempi non tengono conto di tutti i possibili campi opzionali

, pertanto se tali campi sono presenti in un particolare messaggio

, devono essere inclusi nella funzione di scelta rapida nell'ordine del numero

accanto al campo.

Calcolo del valore della funzione hash - Campo hash

Il valore della funzione hash, utilizzata per autenticare il messaggio, viene calcolato

da una stringa contenente i campi concatenati del messaggio (concatenazione di campi

). I valori dei campi sono concatenati, senza i nomi dei parametri, e un separatore (sotto forma di carattere

|) viene inserito tra

valori consecutivi (non vuoti). L'ordine in cui i campi sono incollati segue l'ordine in cui essi

appaiono nell'elenco dei parametri nella documentazione.

IMPORTANTE! In assenza di un parametro opzionale nel messaggio o nel caso di un valore di parametro vuoto, non utilizzare il separatore!

Alla stringa così creata viene aggiunta alla fine una chiave condivisa tra il Servizio partner e il Sistema di pagamento online. Dalla stringa così creata, viene calcolato il valore della funzione hash che costituisce il valore del campo Hash del messaggio.

Hash = function(values_field_1_message + "|" + values_field_2_message + "|" + ... + "|" + values_field_n_message + "|" + key_shared);

Esempio di calcolo del valore della funzione hash all'inizio di una transazione

Dati di servizio dei partner:

ServiceID = 2chiave_condivisa = 2test2

Indirizzo del gateway https://{host_gates}/pathway

a. Inizio della transazione.

Chiamata POST senza carrello, con parametri:

ServiceID=2

OrderID=100

Importo=1,50

Hash=2ab52e6918c6ad3b69a8228a2ab815f11ad58533eeed963dd990df8d8c3709d1

dove

Hash=SHA256(“2|100|1.50|2test2”)

b. Inizio della transazione. Chiamata POST con il carrello.

CONSIGLIO: Opzione discussa in dettaglio nella sezione Cestino prodotti.

ServiceID = 2

OrderID = 100

Importo = 1,50

Prodotto (descritto di seguito)

chiave_condivisa = 2test2

Carrello prodotti (XML)

<?xml version="1.0" encoding="UTF-8"?>

<productList>

<product>

<subAmount>1.00</subAmount>

<params>

<param name="productName" value="Nazwa produktu 1" />

</params>

</product>

<product>

<subAmount>0.50</subAmount>

<params>

<param name="productType" value="ABCD" />

<param name="ID" value="EFGH" />

</params>

</product>

</productList>

Dopo la codifica con la funzione base64, otteniamo il valore del parametro Prodotto:

PD94bWwgdmVyc2lvbj0iMS4wIiBlbmNvZGluZz0iVVRGLTgiPz48cHJvZHVjdExpc3Q+PHByb2R1Y3Q+PHN1YkFtb3VudD4xLjAwPC9zdWJBbW91bnQ+PHBhcmFtcz48cGFyYW0gbmFtZT0icHJvZHVjdE5hbWUiIHZhbHVlPSJOYXp3YSBwcm9kdWt0dSAxIiAvPjwvcGFyYW1zPjwvcHJvZHVjdD48cHJvZHVjdD48c3ViQW1vdW50PjAuNTA8L3N1YkFtb3VudD48cGFyYW1zPjxwYXJhbSBuYW1lPSJwcm9kdWN0VHlwZSIgdmFsdWU9IkFCQ0QiIC8+PHBhcmFtIG5hbWU9IklEIiB2YWx1ZT0iRUZHSCIgLz48L3BhcmFtcz48L3Byb2R1Y3Q+PC9wcm9kdWN0TGlzdD4=

Il valore Hash viene calcolato come segue:

Hash=SHA256(“2|100|1.50|PD94bWwgdmVyc2lvbj0iMS4wIiBlbmNvZGluZz0iVVRGLTgiPz48cHJvZHVjdExpc3Q+PHByb2R1Y3Q+PHN1YkFtb3VudD4xLjAwPC9zdWJBbW91bnQ+PHBhcmFtcz48cGFyYW0gbmFtZT0icHJvZHVjdE5hbWUiIHZhbHVlPSJOYXp3YSBwcm9kdWt0dSAxIiAvPjwvcGFyYW1zPjwvcHJvZHVjdD48cHJvZHVjdD48c3ViQW1vdW50PjAuNTA8L3N1YkFtb3VudD48cGFyYW1zPjxwYXJhbSBuYW1lPSJwcm9kdWN0VHlwZSIgdmFsdWU9IkFCQ0QiIC8+PHBhcmFtIG5hbWU9IklEIiB2YWx1ZT0iRUZHSCIgLz48L3BhcmFtcz48L3Byb2R1Y3Q+PC9wcm9kdWN0TGlzdD4=|2test2”)

Esempio di calcolo del valore di una funzione hash quando un cliente torna al Sito del Partner

Dati di servizio dei partner:

ServiceID = 2

chiave_condivisa = 2test2

<https://sklep_nazwa/strona_powrotu?ServiceID=2>&OrderID=100&Hash=254eac9980db56f425acf8a9df715cbd6f56de3c410b05f05016630f7d30a4ed

dove

Hash=SHA256("2|100|2test2")

Esempio di calcolo del valore di una funzione hash in un messaggio ITN

Dati di servizio dei partner:

serviceID = 1

chiave_condivisa = 1test1

ITN (XML)

<?xml version="1.0" encoding="UTF-8"?>

<transactionList>

<serviceID>1</serviceID>

<transactions>

<transaction>

<orderID>11</orderID>

<remoteID>91</remoteID>

<amount>11.11</amount>

<currency>PLN</currency>

<gatewayID>1</gatewayID>

<paymentDate>20010101111111</paymentDate>

<paymentStatus>SUCCESS</paymentStatus>

<paymentStatusDetails>AUTHORIZED</paymentStatusDetails>

</transaction>

</transactions>

<hash>a103bfe581a938e9ad78238cfc674ffafdd6ec70cb6825e7ed5c41787671efe4</hash>

</transactionList>

dove

Hash=SHA256(“1|11|91|11.11|PLN|1|20010101111111|SUCCESS|AUTHORIZED|1test1”)

Esempio di risposta (XML)

<?xml version="1.0" encoding="UTF-8"?>

<confirmationList>

<serviceID>1</serviceID>

<transactionsConfirmations>

<transactionConfirmed>

<orderID>11</orderID>

<confirmation>CONFIRMED</confirmation>

</transactionConfirmed>

</transactionsConfirmations>

<hash>c1e9888b7d9fb988a4aae0dfbff6d8092fc9581e22e02f335367dd01058f9618</hash>

</confirmationList>

dove il valore

Hash=SHA256("1|11|CONFIRMED|1test1");

Esempio di calcolo del valore della funzione hash nell'interrogazione dell'elenco dei canali di pagamento

Dati di servizio dei partner:

ServiceID = 100

MessageID = 11111111111111111111111111111111

Valute = PLN,EUR

Lingua = IT

chiave_condivisa = 1test1

dove il valore

Hash=SHA256('100|11111111111111111111111111111111|PLN,EUR|PL|1test1')

La risposta alla chiamata di cui sopra può essere la seguente (nota: nessun campo hash nella risposta):

{

"result": "OK",

"errorStatus": null,

"description": null,

"gatewayGroups": [

{

"type": "PBL",

"title": "Przelew internetowy",

"shortDescription": "Wybierz bank, z którego chcesz zlecić płatność",

"description": null,

"order": 1,

"iconUrl": null

},

{

"type": "BNPL",

"title": "Kup teraz, zapłać później",

"shortDescription": "Kup teraz, zapłać później",

"description": null,

"order": 2,

"iconUrl": null

}

],

"serviceID": "10000",

"messageID": "2ca19ceb5258ce0aa3bc815e80240000",

"gatewayList": [

{

"gatewayID": 106,

"name": "Płatność testowa PBL",

"groupType": "PBL",

"bankName": "NONE",

"iconURL": "https://testimages.autopay.eu/pomoc/grafika/106.gif",

"state": "OK",

"stateDate": "2023-10-03 14:35:01",

"description": "Płatność testowa",

"shortDescription": null,

"descriptionUrl": null,

"availableFor": "BOTH",

"requiredParams": ["Nip"],

"mcc": {

"allowed": [1234, 9876],

"disallowed": [1111]

},

"inBalanceAllowed": true,

"minValidityTime": null,

"order": 1,

"currencies": [

{

"currency": "PLN",

"minAmount": 0.01,

"maxAmount": 5000.00

}

],

"buttonTitle": "Płacę"

},

{

"gatewayID": 701,

"name": "Zapłać później z Payka",

"groupType": "BNPL",

"bankName": "NONE",

"iconUrl": "https://testimages.autopay.eu/pomoc/grafika/701.png",

"state": "OK",

"stateDate": "2023-10-03 14:37:10",

"description": "<div class=\"payway_desc\"><h1>Dane dotyczące kosztu</h1><p>Zapłać później - jednorazowo do 45 dni (...). Szczegóły oferty na: <a href="?r="https://payka.pl\" target=\"_blank\">Payka.pl</a></p></div>",

"shortDescription": "Zapłać później - jednorazowo do 45 dni lub w kilku równych ratach",

"descriptionUrl": null,

"availableFor": "B2C",

"requiredParams": [],

"mcc": null,

"inBalanceAllowed": false,

"minValidityTime": 60,

"order": 2,

"currencies": [

{

"currency": "PLN",

"minAmount": 49.99,

"maxAmount": 7000.00

}

],

"buttonTitle": "Płacę"

}

]

}

Registrazione e funzionamento dei Servizi basati sul Modulo Integratore

Schema di funzionamento per l'aggiunta e la modifica di servizi

Questo capitolo descrive le regole relative allo scambio di messaggi tra l'AP e la Piattaforma Integratore nell'ambito della funzionalità di aggiunta e modifica dei Servizi, che per impostazione predefinita avviene utilizzando l'API REST e opzionalmente utilizzando i Web-Services del protocollo SOAP (il Servizio fornisce la sua definizione sotto forma di un documento WSDL).

Il Partner mette a disposizione un link sulla propria Piattaforma, la cui selezione da parte del Cliente invia un messaggio ad AP per ricevere un link che indirizza al Modulo Integratore predisposto da AP (gli effetti visivi come la combinazione di colori o il logo dell'Integratore sul modulo sono determinati durante l'integrazione).

NOTA È anche possibile incorporare il modulo Integrator preparato da Autopay direttamente nel sito web dell'Integrator (in un Iframe). A tale scopo, il viene utilizzato un elemento HTML chiamato Iframe. L'uso di questo tipo di soluzione comporta un lavoro aggiuntivo da parte dell'integratore, ma consente al partner di rimanere sul sito web dell'integratore durante l'intero processo di registrazione/modifica del negozio. La soluzione è descritta in dettaglio nel capitolo "Il sito web dell'integratore". "Widget per l'onboarding".

I dati raccolti nel modulo (una volta compilato dal cliente) vengono vengono elaborati da AP, dove, a seconda del tipo di modulo, vengono eseguiti i seguenti passaggi viene effettuata la registrazione/modifica/aggiunta di un altro servizio e, una volta completata con successo questa fase, i dati di configurazione del servizio e i link vengono inseriti nel modulo. completamento con successo di questa fase, i dati di configurazione del servizio e i collegamenti collegamenti di verifica (quando si modificano dati non sensibili, i collegamenti non appaiono) vengono inviati in modo asincrono all'integratore tramite i canali stabiliti durante l'integrazione. integrazione. Parallelamente, vengono inviati al client anche i seguenti messaggi In parallelo, viene inviata al cliente anche un'e-mail contenente i link per la verifica del pagamento (è possibile disabilitare questo invio (è possibile disabilitare questo invio per sostituirlo con una comunicazione diretta del Partner).

A questo punto il cliente viene automaticamente reindirizzato alla pagina di ritorno dell'integratore (l'indirizzo viene determinato durante l'integrazione) o

viene presentata una pagina di ringraziamento per l'utilizzo del servizio

, che facoltativamente può includere collegamenti alla verifica del pagamento

e/o un collegamento alla piattaforma dell'integratore.

Una volta che il Cliente ha pagato la transazione di verifica, AP controlla la correttezza dei dati dichiarati da quel Cliente durante la registrazione al servizio. Se AP assegna uno stato di verifica positivo, il servizio di pagamento del servizio viene attivato e viene inviato un messaggio al Cliente con i termini e le condizioni accettati da lui/lei nel modulo di registrazione.

IMPORTANTE! La versione di produzione del servizio si trova dietro il firewall. L'accesso

è assegnato per un numero finito e definito durante l'integrazione del pool di IP

. Questo non si applica all'ambiente di prova.

IMPORTANTE! Per un singolo Integratore su un determinato ambiente (test/produzione) viene fornito un singolo ID di piattaforma (PlatformID) e una chiave condivisa utilizzata per costruire l'hash per tutti i messaggi scambiati tra l'Integratore e l'AP nell'ambito del processo di registrazione e modifica dei servizi.

IMPORTANTE! Il link generato dall'AP che conduce al modulo per la registrazione/modifica dei dati del servizio ha un tempo di validità predefinito di 24 ore.

IMPORTANTE! Non è consentito condividere in alcuna forma di (anche nel codice in esecuzione su un server di terzi) i dati di autorizzazione per il servizio fornito dall'AP (PlatformID/key condivisi).

IMPORTANTE! Se, al momento della registrazione o della modifica di un negozio, il cliente seleziona diverse valute con cui effettuare i pagamenti nel negozio, ciascuna di queste valute, insieme al conto di fatturazione ad essa assegnato, deve essere verificata separatamente, tramite un trasferimento di verifica.

IMPORTANTE! Sul modulo utilizzato per la modifica dei dati, la verifica dell'identità deve avvenire prima che il su di esso visualizzi i dati attuali del Servizio. A tal fine, al Cliente vengono presentati due canali di verifica: un messaggio sms o un'e-mail. Dopo aver selezionato uno di essi, viene inviato al Cliente un codice di verifica (a tal fine viene utilizzato il numero di telefono o l'indirizzo di posta elettronica fornito dal Cliente durante il processo di registrazione), che deve essere inserito dal Cliente in un ulteriore modulo. Una volta che il di questo campo è stato correttamente compilato e verificato da AP, al Cliente viene concesso l'accesso al modulo di modifica dei dati con tutti i suoi contenuti.

NOTE: In parte Elaborazione di transazioni e regolamenti Vengono descritte le funzionalità di e il modo in cui sono integrate nell'ambito relativo alla gestione dei pagamenti per il Servizio e i servizi relativi alla gestione dei pagamenti, ad esempio lo schema di fatturazione.

I seguenti elementi non sono disponibili nel modello Integrator funzioni della parte transazionale:

a) Dati da scambiare durante l'integrazione

b) Carrello dei prodotti

Dati scambiati durante l'integrazione del Modulo Integratore

Dati scambiati nell'ambiente di test

Dati trasferiti dall'AP al Partner:

- Indirizzo del sistema di pagamento online

- Indirizzo di servizio (indirizzi verso i quali i vari metodi possono essere utilizzati dall'integratore)

- PiattaformaID

- ServiceID (per il servizio Verifica trasferimento crediti)

- Chiave condivisa per la registrazione e il servizio di editing

- Chiave condivisa per il servizio Verifica trasferimento crediti

- Meccanismo di funzione di scelta rapida

- Indirizzo IP da cui vengono inviati gli ITN

- Indirizzo del pannello di amministrazione dell'integratore (opzionale)

- Accesso

- Password

Dati forniti dal Partner all'AP:

- Indirizzo ITN dopo il trasferimento di verifica

- Indirizzo di ritorno dopo il trasferimento di verifica

- Informazioni sulle valute che devono essere disponibili per i negozi dell'integratore

- Informazioni sui canali per l'invio della configurazione del servizio e dei link di verifica

- Indirizzo e-mail dell'integratore per l'invio delle configurazioni del servizio via e-mail

- Indirizzo in cui l'integratore emetterà i servizi per ricevere i messaggi ICN

- Informazioni in caso di modifica del periodo di validità predefinito di un link che porta al modulo di registrazione/modifica dei dati del servizio (default 24 ore)

Dati trasferiti in un ambiente di produzione

Da AP a Partner:

- Indirizzo del sistema di pagamento online

- Indirizzo di servizio (indirizzi verso i quali i vari metodi possono essere utilizzati dall'integratore)

- PiattaformaID

- ServiceID (per il servizio Verifica trasferimento crediti)

- Chiave condivisa per la registrazione e il servizio di editing

- Chiave condivisa per il servizio Verifica trasferimento crediti

- Meccanismo di funzione di scelta rapida

- Indirizzo IP da cui vengono inviati gli ITN

- Indirizzo del pannello di amministrazione dell'integratore (opzionale)

- Accesso

- Password

Da Partner ad AP:

- Indirizzo IP da cui viene effettuata la connessione ai servizi emessi da Autopay

- Indirizzo ITN dopo il trasferimento di verifica

- Indirizzo di ritorno dopo il trasferimento di verifica

- Indirizzi e-mail per i rapporti di fatturazione all'integratore

- Informazioni sulle valute che devono essere disponibili per i negozi dell'integratore

- Informazioni sui canali per l'invio della configurazione del servizio e dei link di verifica

- Indirizzo e-mail dell'integratore per l'invio delle configurazioni del servizio via e-mail

- Indirizzo in cui l'integratore emetterà un servizio per ricevere i messaggi ICN

- Indirizzo presso il quale l'integratore emetterà un servizio per ricevere le notifiche sullo stato della carta (necessario se l'integratore vuole ricevere tali informazioni)

- Informazioni in caso di modifica del periodo di validità predefinito di un link che porta al modulo di registrazione/modifica dei dati del servizio (default 24 ore)

Link per il download di Integrator al modulo Integrator

Lo scambio di messaggi (in formato JSON) tra l'AP e la Piattaforma Integratore, che implementa la funzionalità di download dei link al modulo di registrazione/modifica dei servizi, avviene tramite un'API REST. L'accesso al servizio è protetto dal filtraggio degli indirizzi IP.

Descrizione dei campi inviati nel messaggio di richiesta all'AP

IMPORTANTE! L'ordine degli attributi per l'enumerazione Hash deve seguire la loro numerazione

.

| Ordine di hash | nome | richiesto | tipo | descrizione |

|---|---|---|---|---|

| 1 | piattaformaId | SÌ | intero | L'identificativo univoco permanente della piattaforma assegnato dal sistema di pagamento online. |

| 2 | messaggioId | SÌ | stringa{32} | L'identificativo univoco della richiesta all'interno della Piattaforma fornito dalla parte che ha avviato il messaggio in questione. |

| 3 | messaggioTempo | SÌ | dateTime | Tempo di generazione del messaggio, i messaggi con un tempo impostato successivo a 5 minuti rispetto all'ora del server del Sistema di pagamento online saranno rifiutati. È buona norma impostare l'ora del messaggio now()-1min, nel caso in cui l'ora dei server non sia sincronizzata. Esempio: 2016-07-20T09:35:00.000 (messaggio generato il 2016-07-20 09:36:00). |

| n.d. | hash | SÌ | stringa | Il valore della funzione hash, utilizzata per autenticare il messaggio, è calcolato da una stringa contenente i campi incollati del messaggio (concatenazione di campi). Vengono concatenati solo i valori dei campi, senza i nomi dei parametri. L'ordine in cui i campi vengono concatenati segue l'ordine in cui compaiono nell'elenco dei parametri. Una chiave, condivisa tra il Sistema di piattaforma e il sistema di pagamento online, viene incollata alla fine della stringa di cui sopra. Dalla stringa risultante viene calcolato il valore della funzione di hash SHA256, che costituisce il valore del campo Hash del messaggio. Hash = SHA256(valori_messaggio + chiave condivisa) |

| n.d. | formAzione | SÌ | stringa | Parametro che indica il link del modulo da restituire in risposta a una richiesta inviata. Valori ammessi:

|

| n.d. | formParams | SÌ/NO | stringa{32} | Il requisito dipende dagli accordi individuali con l'integratore. Si tratta di un oggetto contenente campi aggiuntivi, che costituiscono informazioni per l'AP sulla configurazione del servizio registrato che l'integratore si aspetta. Nei casi in cui l'integratore disponga di determinate informazioni sul partner, può fornirle nella richiesta di collegamento, in modo da determinare la configurazione del servizio del partner, ridurre il numero di campi del modulo di registrazione/modifica e non richiedere al partner di inserire nuovamente gli stessi dati. Per i campi indicati di seguito, è possibile configurare la loro visibilità in base alla formAction (REGISTER/UPDATE). Ciò significa che, ad esempio, il campo SERVICE_URL può essere specificato dall'integratore nella query di collegamento del modulo e visualizzato nel modulo di registrazione come modificabile, ma può essere nascosto nel modulo di modifica dei dati. Per fromAction = ADD_SERVICE il comportamento dei campi è sempre definito allo stesso modo di fromAction = REGISTER. Campi attualmente disponibili:

|

Esempio 1: Registrazione del servizio

{

"platformId":1,

"messageId":"22111111112411111111111111111130",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"43688c048e451fba81ea7895cca13c5b6eb953a6ddf23c6089918259163381e1",

"formAction":"REGISTRATION",

"formParams":{

"SERVICE_URL":"https://serivce-integrator-test.pl",

"COMMISSION_MODEL":{

"PLN":"5"

},

"IS_CARDS_ENABLED":"TRUE"

}

}

Esempio 2: Modifica dei dati di un servizio con ID = 11111

{

"platformId":1,

"messageId":"11111111111111111111111111211254",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"b16c13f8b2f6e43d583689287aaa8ca87181d037df8083c9d678e34a23983750",

"formAction":"UPDATE",

"acceptorId":120,

"serviceIds":[

11111

]

}

Esempio 3: Modifica dei dati di un servizio con ID = 11111

{

"platformId":1,

"messageId":"11111111111111111111111111211254",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"b16c13f8b2f6e43d583689287aaa8ca87181d037df8083c9d678e34a23983750",

"formAction":"UPDATE",

"acceptorId":120,

"serviceIds":[

11111

],

"formParams":{

"SERVICE_URL":"https://serivce-integrator-test-nowy.pl",

"ALLOWED_CURRENCIES" : ["PLN","EUR"],

"COMMISSION_MODEL":{

"PLN":"4",

"EUR":"6"

},

"IS_CARDS_ENABLED":"TRUE",

"IS_RECURRING_CARDS_ENABLED":"TRUE"

}

}

Esempio 4: Aggiunta di un altro negozio a un commerciante esistente con ID = 222222

{

"platformId":1,

"messageId":"22111111112411111111111111111131",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"81bc2f50d4284cf4c638c4cf0ca6a07827eccf937152db151979b394a67a863d",

"formAction":"ADD_SERVICE",

"acceptorId":222222,

"formParams":{

"SERVICE_URL":"https://serivce-integrator-test.pl",

"COMMISSION_MODEL":{

"PLN":"5"

},

"IS_CARDS_ENABLED":"TRUE"

}

}

Esempio 5: registrazione del negozio nel mercato spagnolo.

{

"platformId":1,

"messageId":"22111111112411111111111111111131",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"81bc2f50d4284cf4c638c4cf0ca6a07827eccf937152db151979b394a67a863d",

"formAction": "REGISTRATION",

"formParams": {

"SERVICE_NAME": "Test ES 13",

"SERVICE_URL": "https://serivce-integrator-test.pl",

"ITN_URL": "https://serivce-integrator-test.pl/itn",

"NUMERIC_TRADE": "58",

"IS_REFUNDS_ENABLED": "true",

"RETURN_URL": "https://serivce-integrator-test.pl/return",

"COMPANY_NAME": "Test ES Company",

"TAX_ID": "ES04211376N",

"CITY": "Madrid",

"COUNTRY": "ES",

"POSTAL_CODE": "28006",

"ADDRESS": "Testino 35",

"IS_CARDS_ENABLED": "true",

"ACTIVITY_KIND": "FOREIGN",

"LEGAL_FORM": "AUTONOMO",

"REGISTRATION_DATE": "2012-01-01",

"REGISTRATION_COUNTRY": "ES",

"CONTACT_EMAIL": "test@test.autopay.eu",

"PHONE": "780171556",

"NRB": "7720387252204459354426",

"STATEMENT_DESCRIPTOR": "test shop ES",

"LANGUAGE": "ES"

}

}

Descrizione dei campi del messaggio di risposta all'integratore

IMPORTANTE! L'ordine degli attributi per l'enumerazione Hash deve seguire la loro numerazione

.

CONSIGLIO: Risposta corretta - stato http 200.

| Ordine di hash | nome | richiesto | tipo | descrizione |

|---|---|---|---|---|

| 1 | link | SÌ | intero | Include un link generato al modulo di registrazione. |

| 2 | messaggioId | SÌ | stringa{32} | Identificatore pseudocasuale del messaggio con una lunghezza di 32 caratteri alfanumerici latini (ad esempio, basato sull'UID); il valore del campo deve essere unico all'interno dell'integratore. |

| 3 | formHash | SÌ | stringa | L'identificatore del link del modulo, utilizzato dall'integratore per associare un link al modulo di un determinato cliente al messaggio inviato dopo la registrazione, che informa della configurazione del servizio risultante. |

| n.d. | hash | SÌ | stringa | Il valore della funzione hash, utilizzata per autenticare il messaggio, viene calcolato dalla stringa contenente i campi incollati del messaggio (concatenazione dei campi). Vengono concatenati solo i valori dei campi, senza i nomi dei parametri L'ordine in cui i campi vengono concatenati segue l'ordine. |

CONSIGLIO: Risposta con messaggio di errore - stato http 400.

| Ordine di hash | nome | richiesto | tipo | descrizione |

|---|---|---|---|---|

| n.d. | errori | SÌ/NO | Include un link generato al modulo di registrazione. | |

| n.d. | campo | SÌ | stringa | Indica il campo interessato dall'errore. |

| n.d. | errore | SÌ | stringa | Descrizione verbale dell'errore. |

| n.d. | codiceerrore | SÌ | intero | Codice di errore: l'elenco completo degli errori è riportato di seguito. |

Esempio di risposta corretta:

{

"link": "https://integrator-form-domain/ e2287514541105a2eda2b85751e88be5998aec8c99cd83ba3073365ce1a243a1",

"hash": "f9e02e83fe50920ee2efb0d2322b6200a71f3afcc366893487ced7ad2330a610",

"messageId": "11111111111111111111111111111229",

"formHash": "e2287514541105a2eda2b85751e88be5998aec8c99cd83ba3073365ce1a243a1"

}

Esempi di risposte errate:

{

"errors": [

{

"field": "acceptorId",

"error": "Value for field acceptorId required!",

"errorCode": 6003

}

]

}

>

{

"errors": [

{

"field": "messageTime",

"error": "Message time is outdated",

"errorCode": 6016

}

]

}

>

{

"errors": [

{

"field": "hash",

"error": "Invalid hash",

"errorCode": 6000

}

]

}

Codici di errore

| Parametro | Codice di errore | Descrizione |

|---|---|---|

| hash | 6000 | Hashing errato. |

| messaggioId | 6001 | Valore del parametro messaggioId non è unico. |

| acceptorId | 6002 | È stato specificato un parametro acceptorIdche non è consentito. |

| acceptorId | 6003 | Parametro acceptorId non è indicato ed è necessario. |

| serviceId | 6004 | È stato specificato un parametro serviceIdche non è consentito. |

| acceptorId | 6005 | Accettore con il valore specificato Id non esiste. |

| serviceId | 6006 | Servizio con dichiarazione Id non esiste. |

| ID servizio | 6007 | Parametro ID servizio contiene più o meno di un elemento. |

| ID servizio | 6008 | Il negozio è in fase di revisione, al momento non è possibile effettuare un'altra modifica. |

| formParams | 6009 | Per il modulo di modifica vengono forniti parametri aggiuntivi che non sono consentiti. |

| formParams | 6010 | La richiesta di un link per la registrazione del servizio ha fornito parametri sconosciuti. |

| formParams | 6011 | La richiesta di un link di registrazione non specificava il parametro richiesto. |

| formParams | 6012 | Nella richiesta di un link di registrazione, il formato del parametro non era corretto. |

| formParams | 6013 | La richiesta di un link alla registrazione era errata Modello di Commissione. |

| formParams | 6014 | Nella richiesta del link di registrazione è stata fornita una valuta non supportata. |

| messaggioTempo | 6015 | Formato errato della data inviata nella richiesta di collegamento al modulo. |

| messaggioTempo | 6016 | La data inviata nella richiesta di collegamento al modulo non è al di fuori dell'intervallo accettabile. |

| piattaformaId | 6017 | Parametro piattaformaId non è indicato ed è necessario. |

| messaggioId | 6018 | Parametro messaggioId non è indicato ed è necessario. |

| messaggioId | 6019 | Valore del parametro messaggioId ha una lunghezza errata. |

| formAzione | 6020 | Valore del parametro non consentito formAzione. |

| messaggioTempo | 6021 | Parametro messaggioTempo non è indicato ed è necessario. |

| hash | 6022 | Il parametro hash non è specificato ed è obbligatorio. |

| hash | 6023 | È stato specificato un valore errato per il parametro hash. |

| formAzione | 6024 | Parametro formAzione non è indicato ed è necessario. |

| hash | 6025 | In uno degli URL è stato specificato un protocollo non valido. Atteso HTTPS. |

| intestazione | 6029 | Il parametro dell'intestazione non è specificato. |

| formparams | 6030 | Il valore dato del parametro TIN non è univoco. |

| formparams | 6031 | Il valore specificato del parametro SERVICE_URL non è valido. |

| formparams | 6032 | È stato specificato un valore non valido per il parametro CONTACT_EMAIL. |

| formparams | 6033 | È stato specificato un valore non valido per il parametro COMPLAINT_EMAIL. |

| formparams | 6034 | È stato specificato un valore non valido per il parametro REPORT_EMAIL. |

| formparams | 6035 | Valore errato specificato per il parametro INVOICE_EMAIL. |

| formparams | 6036 | È stato specificato un valore errato per il parametro PAESE. |

| formparams | 6037 | È stato specificato un valore non valido per il parametro PHONE_NUMBER. |

| formparams | 6038 | Il valore del parametro ITN_URL ha una lunghezza inaccettabile. |

| formparams | 6039 | Il valore del parametro RETURN_URL ha una lunghezza inaccettabile. |

| formparams | 6040 | Il valore del parametro SERVICE_NAME ha una lunghezza inaccettabile. |

| formparams | 6041 | È stato specificato un valore errato per il parametro LEGAL_FORM. |

| formparams | 6042 | È stato specificato un valore non valido per il parametro REGISTRATION_COUNTRY. |

| formparams | 6043 | È stato inserito un valore errato per il parametro LINGUA. |

| formparams | 6044 | Il valore del parametro SERVICE_URL ha una lunghezza inaccettabile. |

| formparams | 6045 | Valore errato specificato per il parametro TAX_ID. |

| - | 6099 | Si è verificato un errore imprevisto/non specificato. |

Widget di onboarding

Si tratta di un'opzione aggiuntiva offerta da Autopay nel processo di onboarding del negozio, che consente all'integratore di incorporare il modulo direttamente sul sito web dell'integratore. In questa versione della soluzione, il modulo di registrazione/modifica del negozio è ancora preparato e mantenuto sul sito di Autopay, con la differenza che il Partner attraversa l'intero processo mentre si trova sul sito dell'Integratore, evitando il reindirizzamento al dominio di Autopay. Il posizionamento del modulo sul sito dell'integratore avviene tramite un elemento HTML chiamato IFRAME. L'integratore che opta per questo tipo di soluzione dovrà inoltre implementare la funzionalità di ricezione degli eventi inviati dall'iframe di Autopay, necessaria per la corretta visualizzazione del modulo di Onboarding sul sito dell'integratore.

NOTA Autopay consiglia di incorporare il widget di onboarding in un sito dell'integratore il cui sito web sia protetto con un certificato SSL.

NOTA L'indirizzo web del modulo di Onboarding collocato nell'IFRAME sul sito di Integrator è un valore variabile (il parametro formHash nel link cambia), quindi deve essere interrogato prima di ogni visualizzazione della pagina del modulo sul sito di Integrator.

Esempio di codice HTML della pagina che utilizza il widget di onboarding

<!doctype html>

<html lang="pl">

<head>

<meta charset="utf-8">

<title>Example usage of Autopay onboarding widget</title>

<base href="/">

<meta name="viewport" content="width=device-width, initial-scale=1">

<style>

body {

padding: 0;

margin: 0;

}

.container {

width: 100%;

padding-left: 15px;

padding-right: 15px;

max-width: 1200px;

margin: 0 auto;

}

header {

padding: 30px 0;

border-bottom: 1px solid #ccc;

}

footer {

padding: 30px 0;

border-top: 1px solid #ccc;

}

iframe {

width: 700px;

border: 0;

}

</style>

</head>

<body>

<header>

<div class="container">

INTEGRATOR PAGE HEADER

</div>

</header>

<main>

<section>

<div class="container">

<h1>Example usage of Autopay onboarding widget</h1>

<p>integrator text before</p>

</div>

</section>

<section>

<div class="container">

<iframe id="iframe" src="?r=quot;https://adres-formularza-onboardingowego/form/<formHash>"></iframe>

</div>

</section>

<section>

<div class="container">

<p> integrator text after</p>

</div>

</section>

</main>

<footer>

<div class="container">

INTEGRATOR PAGE FOOTER

</div>

</footer>

<script type="text/javascript">

// wait for page to load everything

document.addEventListener("DOMContentLoaded', function() {

// create listener for widget events

window.addEventListener('message', (e) => {

// if event origin not matches autopay onboarding origin, then event not belongs to widget

if (!/onboarding\.autopay\.eu$/.test(e.origin) {

return;

}

// if there is no data in event or data is not string, then event is not valid

if (!e.data || typeof e.data !== 'string') {

return;

}

let messageData;

// parse event data string to JSON, if it fails, messageData will remain empty

try {

messageData = JSON.parse(e.data)

} catch (err) {}

if (!messageData) {

return;

}

// listener for HEIGHT_CHANGE event, thanks to which the iframe window is at full height and the scroll bar is not displayed

if (messageData.event === 'HEIGHT_CHANGE') {

document.getElementById('iframe').style.height = messageData.data + 'px'

}

// listener for SCROLL_TOP event, which scrolls page to iframe top, because scroll can't happen in full height iframe window

if (messageData.event === 'SCROLL_TOP') {

const scrollToPosition = window.scrollY + document.getElementById('iframe').getBoundingClientRect()['y'];

window.scrollTo({left: 0, top: scrollToPosition, behavior: 'smooth'});

}

// listener for FORM_SUCCESS event, which provides necessary data to continue onboarding process

if (messageData.event === 'FORM_SUCCESS') {

console.log('Verification links:', messageData.data.verificationLinks)

}

})

})

</script>

</body>

</html>

Ritorno del cliente alla piattaforma dell'integratore

Il reindirizzamento del cliente può avvenire direttamente dopo la corretta registrazione/modifica del negozio o può essere reso disponibile sulla pagina con un ringraziamento sotto forma di link.

Invio dei dati di configurazione del servizio e dei link di verifica (ICN)

Una volta che il cliente ha inviato il modulo e finalizzato il processo di registrazione/modifica, l'AP deve inviare all'integratore i dati di configurazione del servizio e i link di verifica. Ciò può avvenire in diversi modi. I canali di invio vengono concordati con l'integratore durante l'integrazione.

È possibile fornire le informazioni di cui sopra scambiando messaggi tramite tecnologia REST, Web-Services o inviando messaggi via e-mail (sotto forma di file protetto da password).

Ciascuno dei canali di invio ha un proprio sistema di rinnovo in caso di fallimento del tentativo di invio di informazioni all'integratore.

Per motivi di sicurezza, si suggerisce che lo scambio di informazioni sui dati di configurazione venga effettuato utilizzando l'API REST (predefinita) o i Web-Services su un tunnel IPSec compilato o filtrando gli indirizzi IP.

Un campo viene utilizzato per associare un messaggio ICN (ricevuto dall'integratore) a una specifica

registrazione del cliente dal modulo. formHashche viene

inviato sia nel messaggio ICN sia in risposta alla richiesta di collegamento al modulo

. Ciò garantisce che l'integratore disponga di informazioni per

quale registrazione ha ricevuto i dati di configurazione nel messaggio ICN.

Invio di dati di configurazione via REST

Lo scambio di messaggi tra l'AP e il Servizio partner che implementa la funzionalità di aggiunta e modifica dei Servizi partner avviene tramite utilizzando l'API REST. I messaggi vengono inviati in formato JSON.

Descrizione dei campi inviati nel messaggio di richiesta all'Integratore

IMPORTANTE! L'ordine degli attributi per l'enumerazione Hash deve seguire la loro numerazione.

| Ordine di hash | nome | richiesto | tipo | descrizione |

|---|---|---|---|---|

| 1 | acceptorId | SÌ | intero | Id dell'accettatore. |

| 2 | serviceId | SÌ | intero | Servizio id. |

| 3 | chiave del servizio | SÌ | stringa | Il sale hash assegnato al servizio. Con il suo aiuto, l'integratore genererà l'hash utilizzato nei messaggi relativi al processo di pagamento e alla fatturazione della transazione. |

| 4 | link | SÌ | stringa | Collegamento al trasferimento di verifica. Nella comunicazione fornita come elenco di collegamenti agli oggetti collegamenti di verifica. Se vengono passati più link di verifica, l'ordine di calcolo dell'hash deve corrispondere all'ordine in cui i link appaiono nel messaggio. |

| n.d. | hash | SÌ | intero | Il valore della funzione hash, utilizzata per autenticare il messaggio, è calcolato da una stringa contenente i campi incollati del messaggio (concatenazione di campi). Vengono concatenati solo i valori dei campi, senza i nomi dei parametri. L'ordine in cui i campi sono concatenati segue l'ordine in cui appaiono nell'elenco dei parametri. Esempio di calcolo: SHA256(valore_accettorevalore_ serviceIdvalue_serviceKeyworth_link1value_link2salt_to_hash) |

| n.d. | collegamenti di verifica | NO | Oggetto che memorizza un elenco di parametri relativi ai collegamenti di verifica. | |

| n.d. | valuta | NO | stringa | La valuta a cui si riferisce il link di verifica. |

| n.d. | pannelloLogin | NO | stringa | Accesso del cliente al pannello di amministrazione. |

| n.d. | panelAddress | NO | stringa | URL del pannello di amministrazione. |

| n.d. | formHash | SÌ | stringa | L'identificatore del link del modulo, utilizzato dall'integratore per associare un link al modulo di un determinato cliente al messaggio inviato dopo la registrazione, che informa della configurazione del servizio risultante. |