Bramka Płatności Online Autopay - dokumentacjaPobierz

Płatności Online Autopay to kompleksowe rozwiązanie umożliwiające przyjmowanie płatności od klientów sklepów internetowych, obsługujące liczne metody płatności dostępne na rynku, takie jak przelewy, Pay by link, BLIK, Google Pay, Apple Pay. W niniejszej dokumentacji znajdziesz wszystko, czego potrzebujesz do szybkiego wdrożenia bramki płatności w sklepie internetowym. Dokumentacja Płatności Online Autopay zawiera części takie jak Obsługa transakcji i rozliczeń, Rejestracja i obsługa Punktów Rozliczeń pomiędzy AP a Platformą Marketplace Partnera, Rejestracja i obsługa Serwisów w oparciu o Formularz Integratorski, Dodatkowe rozszerzenia.

Definicje

Aplikacja – Aplikacja Mobilna Partnera, komunikująca się z SDK Systemu Płatności Online Autopay w celu rejestrowania Transakcji.

AP – Autopay Spółka Akcyjna z siedzibą w Sopocie przy ulicy Powstańców Warszawy 6, wpisana do rejestru przedsiębiorców prowadzonego przez Sąd Rejonowy Gdańsk-Północ w Gdańsku, VIII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000320590, NIP 585-13-51-185, Regon 191781561, o kapitale zakładowym w wysokości 2 205 500 PLN (w całości opłaconym), nadzorowana przez Komisję Nadzoru Finansowego i wpisana do rejestru krajowych instytucji płatniczych pod numerem IP17/2013, właściciel Systemu.

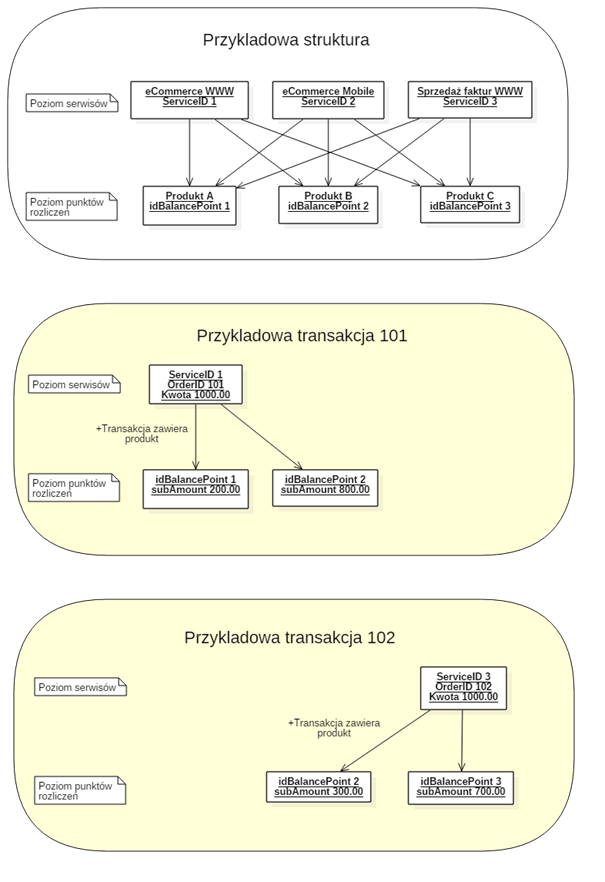

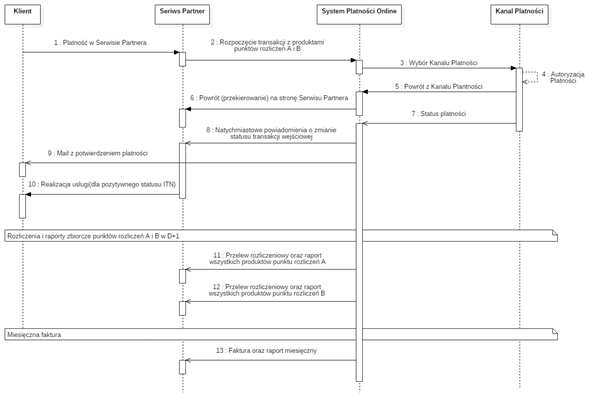

BalancePoint (Punkt Rozliczeń) – obiekt w Systemie Płatności reprezentujący Sklep zintegrowany z Platformą Marketplace oraz zarejestrowany w Systemie Płatności przy użyciu formularza udostępnionego Partnerowi przez AP.

ClientHash - parametr w komunikatach; pozwala w sposób zanonimizowany przypisać Instrument płatniczy (np. Kartę) do Klienta. Na jego podstawie Partner może wywoływać kolejne obciążenia w modelu płatności automatycznych.

CommissionModel – model prowizyjny ustalony z Integratorem. Opisuje wartości prowizji za transakcje przekazywane AP oraz Integratorowi.

Dzień Roboczy – dzień tygodnia od poniedziałku do piątku, z wyłączeniem dni ustawowo wolnych od pracy.

Formularz Integratorski – strona internetowa, na której umieszczony jest formularz umożliwiający Klientowi rejestrację, edycje lub dodanie kolejnego Serwisu.

Instrument Płatniczy (Kanał Płatności) – uzgodniony przez Klienta i jego dostawcę zbiór procedur lub zindywidualizowane urządzenie, wykorzystywane przez Klienta do złożenia zlecenia płatniczego np. Karta, PBL.

Narzędzie e-przelew – uzgodniony przez Partnera i AP zbiór procedur lub zindywidualizowane urządzenie, wykorzystywane przez Partnera do złożenia zlecenia płatniczego umożliwiającego realizację wypłatę środków z salda na rachunek bankowy Partnera lub Klienta oraz inny instrument płatniczy należący do Partnera lub Klienta. Udostępnienie funkcjonalności jest zależne od indywidualnych ustaleń między Partnerem i AP.

Integrator – Integratorami nazywamy partnerów, którzy wdrożyli w swoich systemach Płatności Online Autopay i umożliwiają ich aktywację z poziomu własnych rozwiązań. Do integratorów zaliczamy takie podmioty jak: Shoper, Sky-Shop, Gymsteer, Selly weryfikacje, FaniMani, AtomStore, Ebexo, Selly Azymut, PayNow, Comarch.

IPN (Instant Product Notification) – natychmiastowe powiadomienie wysyłane z Systemu płatności online do Serwisu Partnera przekazujące zmianę statusu produktu. Struktura IPN jest podobna do ITN (rozszerzona jedynie o węzeł product).

ITN (Instant Transaction Notification) – natychmiastowe powiadomienie wysyłane z Systemu płatności online do Serwisu Partnera przekazujące zmianę statusu transakcji.

ISTN (Instant Settlement Transaction Notification) – natychmiastowe powiadomienia o zmianie statusu transakcji rozliczeniowej. System niezwłocznie przekazuje powiadomienia o fakcie zlecenia transakcji rozliczeniowej (ew. wypłatach/zwrotach) oraz zmianie jej statusu.

ICN (Instant Configuration Notification) – natychmiastowe powiadomienie o konfiguracji nowozarejestrowanego sklepu, przekazujące informacje o zmianie statusu kartowego w sklepie (np. w przypadku uruchamiania kart). Komunikaty ICN mogą być również wysyłane w przypadku zmiany konfiguracji sklepu, zmiany jego danych AML, włączenia/wyłączenia kanału płatności. Udostępnienie funkcjonalności jest zależne od indywidualnych ustaleń między Partnerem i AP.

Karta - karta płatnicza wydana w ramach systemów VISA i Mastercard, dopuszczona regulacjami tychże systemów do realizacji Transakcji bez fizycznej jej obecności.

Klient (Płatnik) – osoba uiszczająca w Serwisie płatność za usługi lub produkty Partnera przy wykorzystaniu Systemu.

Koszyk produktów – jest to informacja o składowych płatności, przekazywana (w Linku płatności) do Systemu w celu późniejszego jej przetwarzania. Każdy produkt koszyka opisują dwa obowiązkowe pola: kwota składowa oraz pole pozwalające przekazać parametry charakterystyczne dla produktu.

Link płatności – żądanie umożliwiające start Transakcji wejściowej (opisanej w części Rozpoczęcie transakcji). Można go stosować bezpośrednio na stronach www (metoda POST), natomiast w mailach do Klientów należy posłużyć się Przedtransakcją w celu uzyskania krótkiego linka do płatności (metoda GET).

Link weryfikacyjny – adres URL kierujący do Przelewu weryfikacyjnego.

Marketplace – rozwiązanie płatnicze działające w ramach Systemu Płatności Online Autopay. Umożliwia Partnerowi obsługę platformy sprzedażowej, na której produkty lub usługi oferowane są Klientom przez Kontrahentów Partnera. Zaawansowane modele rozliczenia Transakcji oraz Transakcji Rozliczeniowych pozwalają na realizację płatności bezpośrednio od Klienta do Kontrahenta Partnera, z uwzględnieniem Koszyka produktów. Udostępnienie funkcjonalności jest zależne od indywidualnych ustaleń między Partnerem i AP.

Model Płatnika – model, w którym prowizję za przeprowadzoną transakcję opłaca klient na rzecz AP (koszt doliczany do kwoty transakcji). W tym przypadku klient podczas płatności akceptuje również regulamin AP.

Model Merchanta - model, w którym prowizja jest rozliczana między Autopay a partnerem i nie jest doliczana do kwoty transakcji opłacanej przez klienta.

Partner - podmiot będący odbiorcą środków z tytułu sprzedaży

produktów lub usług dystrybuowanych przez Partnera w Serwisie.

Partner, w przypadku modelu Marketplace, to podmiot, niebędący

konsumentem, zainteresowany obsługą przyjmowania przez AP należnych

Partnerowi płatności za produkty lub usługi dystrybuowane przez

Partnera.

Pay By Link (PBL) – narzędzie umożliwiające realizację płatności za pośrednictwem przelewu wewnątrzbankowego z rachunku Klienta na rachunek AP. Po zalogowaniu do bankowości internetowej - dane potrzebne do realizacji przelewu (dane informacyjne odbiorcy, numeru jego rachunku bankowego, kwota i data realizacji przelewu) są wypełnione automatycznie dzięki systemowi wymiany danych pomiędzy bankiem a AP.

Pełnomocnik techniczny – podmiot posiadający prawo dostępu do Rachunku Płatniczego Partnera, który autoryzuje ten dostęp (zgoda lub umowa). W systemie pełnomocnictwo jest reprezentowane przez konfigurację PlenipotentiaryID: jeden podmiot może mieć wiele pełnomocnictw dla różnych Partnerów.

Platforma Marketplace – platforma, na której udostępniona jest opcja rejestracji Punktów rozliczeń.

Płatność automatyczna – płatność dokonywana bez potrzeby każdorazowego wprowadzania danych Karty lub danych do autoryzacji przelewu.

Płatność jednym kliknięciem – jest to Płatność automatyczna zlecana przez Klienta.

Płatność cykliczna - jest to Płatność automatyczna zlecana bez udziału Klienta (przez Serwis Partnera).

Przedtransakcja - specyficzny (wykonywany w tle) sposób zamawiania linku do płatności.

Przelew weryfikacyjny – część procesu związana z rejestracją oraz edycją Serwisu/Serwisów Partnera w Systemie. Polega na wykonaniu przez Partnera przelewu środków w celu weryfikacji danych i rachunku bankowego do wypłat środków do Partnera. Weryfikacja danych jest obowiązkiem AP wynikającym m.in. z Ustawy z dnia 16.11.2000 r. o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu. Każdy przelew weryfikacyjny musi otrzymać końcowy status weryfikacji (pozytywny lub negatywny) w ciągu 30 dni od opłacenia transakcji. Jeżeli status końcowy weryfikacji nie zostanie nadany w wyżej określonym czasie, system automatycznie nada jej status negatywny. Proces ten dotyczy weryfikacji, w której Autopay kieruje prośbę o uzupełnienie danych do klienta i nie otrzyma zwrotnej informacji niezbędnej do przeprowadzenia tejże weryfikacji.

Rachunek Płatniczy (Saldo) – rachunek płatniczy prowadzony przez AP dla Partnera, na którym gromadzone są środki wpłacone od Klientów. Udostępnienie funkcjonalności jest zależne od indywidualnych ustaleń między Partnerem i AP.

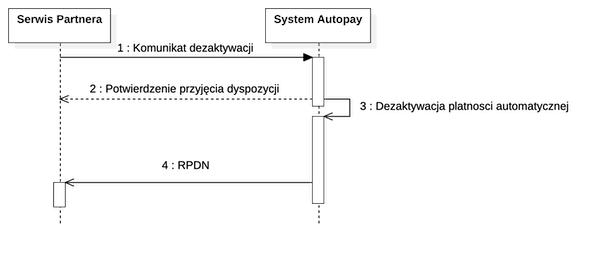

RPAN (Recurring Payment Activation Notification) – komunikat o aktywowaniu usługi płatności automatycznych.

RPDN (Recurring Payment Deactivation Notification) – komunikat o dezaktywacji usługi płatności automatycznych.

Serwis – strona lub strony internetowe Partnera zintegrowane z

Systemem, na których Klient może nabyć od Partnera (lub od Kontrahenta

Partnera w przypadku Marketplace) produkty lub usługi.

W przypadku Marketplace, obiekt w Systemie Płatności reprezentujący

Marketplace Partnera. Dowiązywane są do niego wszystkie transakcje

startowane przez wspomniany Marketplace.

Specyfikacja – dokumentacja opisująca komunikację pomiędzy Serwisem a Systemem.

System Płatności Online AP (System) – rozwiązanie informatyczno-funkcjonalne, w ramach którego AP udostępnia Partnerowi aplikację umożliwiającą procesowanie płatności Klientów dokonanych przy użyciu Instrumentów Płatniczych, a także weryfikację statusu płatności oraz odbiór płatności.

Szybki Przelew – realizacja płatności za pośrednictwem przelewu wewnątrzbankowego z rachunku Klienta na rachunek AP. Od płatności dokonywanych za pośrednictwem PBL płatność różni się koniecznością samodzielnego wypełnienia wszystkich danych potrzebnych do dokonania przelewu przez Klienta.

Transakcja - oznacza transakcję płatniczą w rozumieniu Ustawy z dnia 19 sierpnia 2011 r. o usługach płatniczych.

Transakcja wejściowa – część procesu obsługi płatności, dotycząca wpłaty dokonywanej przez Klienta do AP.

Transakcja rozliczeniowa – część procesu obsługi płatności, dotycząca przelewu wykonywanego przez AP na rachunek Partnera. Aby powstała Transakcja rozliczeniowa, Transakcja wejściowa musi zostać przez Klienta opłacona. Transakcja rozliczeniowa może dotyczyć pojedynczej transakcji wejściowej (wpłaty), bądź agregować ich wiele.

Ustawa – ustawa z dn. 19 sierpnia 2011 r. o usługach płatniczych.

Ważność linku – parametr określający moment, po przekroczeniu którego Link płatności przestaje być aktywny. Powinna być ustawiana przez parametr LinkValidityTime w Linku płatności.

Ważność transakcji – parametr określający moment, po przekroczeniu którego System płatności online blokuje i automatycznie zwraca wpłaty Klienta. Wartość domyślna obliczana jest poprzez dodanie 6 dni do dnia wybrania przez Klienta Kanału Płatności. Może ona być również ustawiana przez parametr ValidityTime w Linku płatności. W takim przypadku, po upłynięciu wskazanego czasu link przestaje być aktywny, a wpłaty są zwracane do Klienta. Maksymalna ważność transakcji to 31 dni.

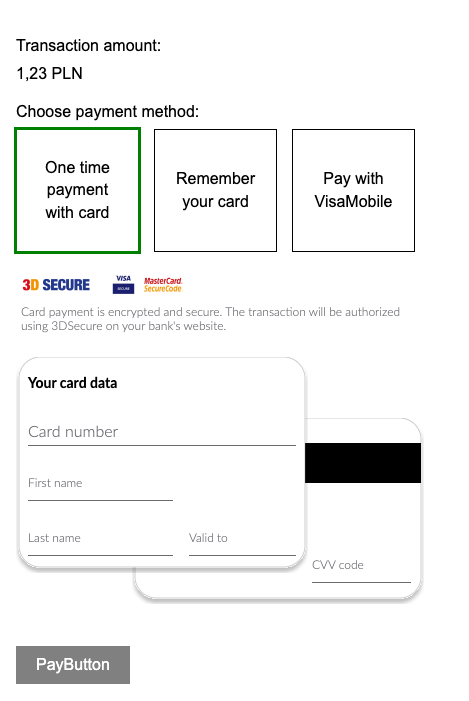

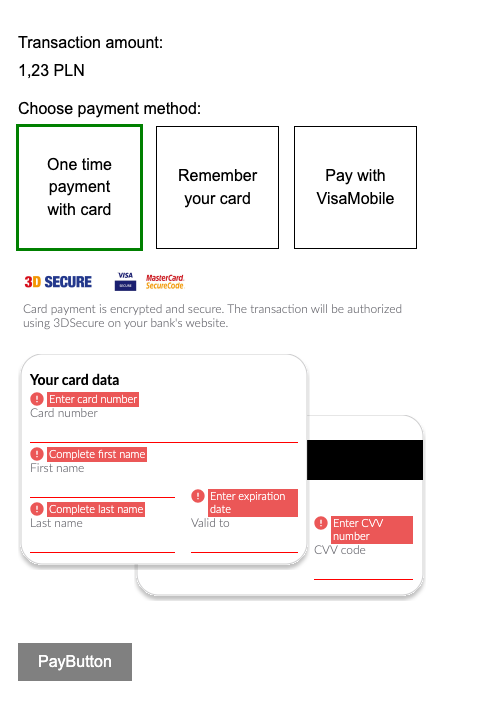

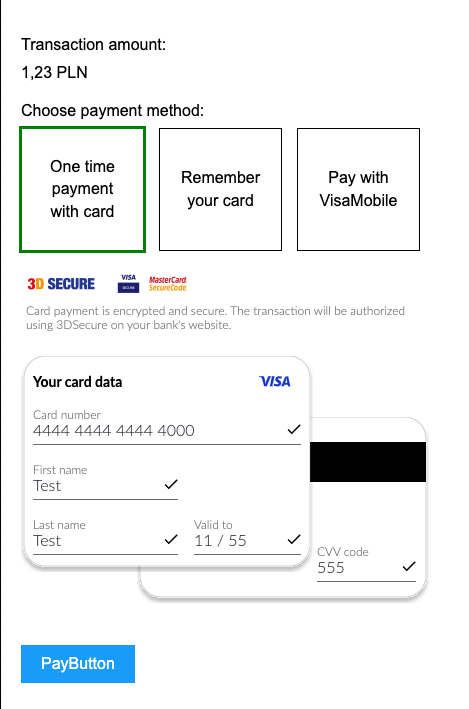

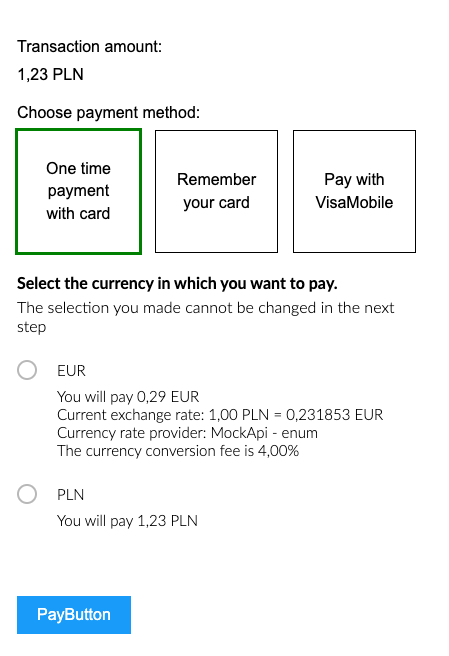

Widget Autopay – mechanizm umożliwiający realizacje płatności Kartą za produkty/usługi oferowane przez Partnera, w której dane Karty wprowadzane są przez Klienta do mechanizmu osadzonego bezpośrednio w Serwisie Partnera. Wywołanie formatki kartowej widgetu wymaga implementacji kodu JavaScript wykorzystującego dedykowaną bibliotekę AP.

Widget Onboardingowy - rozwiązanie pozwalające Integratorowi na osadzenie Formularza Integratorskiego (przygotowanego przez Autopay) bezpośrednio na stronie internetowej Integratora, dzięki czemu Partner podczas rejestracji swojego sklepu nie jest przekierowywany na domenę Autopay - cały proces jest realizowany w Serwisie Partnera.

WhiteLabel – model integracji, w którym Klient już w Serwisie dokonuje wyboru kanału płatności oraz akceptuje regulaminy (o ile konieczność ich akceptacji wynika z indywidualnych ustaleń między Partnerem i AP), a start transakcji zawiera wypełnione pole GatewayID (oraz w określonych przypadkach DefaultRegulationAcceptanceID lub RecurringAcceptanceID).

Rozpoczęcie zlecenia płatniczego – moment, w którym użytkownik bramki płatniczej dokonuje wyboru kanału płatności i następuje przekierowanie do strony zgodnej z wybranym kanałem płatności albo (dla płatności automatycznych, portfeli elektronicznych czy BLIK) następuje próba obciążenia karty lub rachunku u dostawcy kanału płatności.

Adresy środowisk

TEST

-

host_bramki:

https://testpay.autopay.eu -

host_kartowy_bramki:

https://testcards.autopay.eu

PRODUKCJA

-

host_bramki:

https://pay.autopay.eu -

host_kartowy_bramki:

https://cards.autopay.eu

Obsługa transakcji i rozliczeń

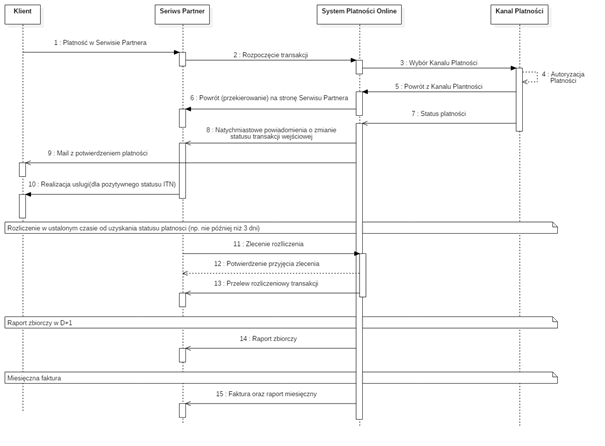

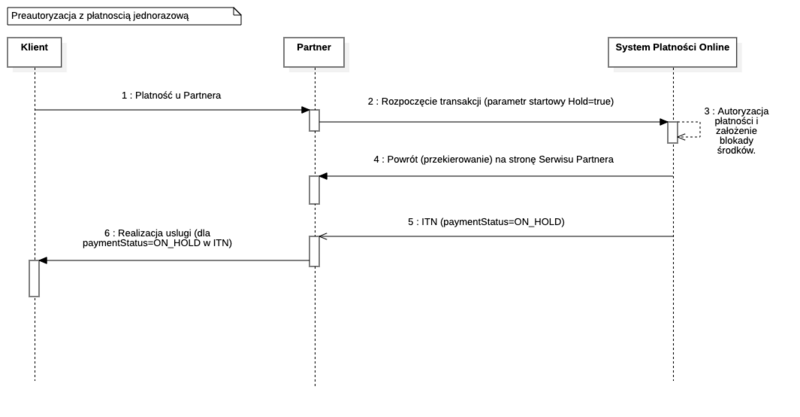

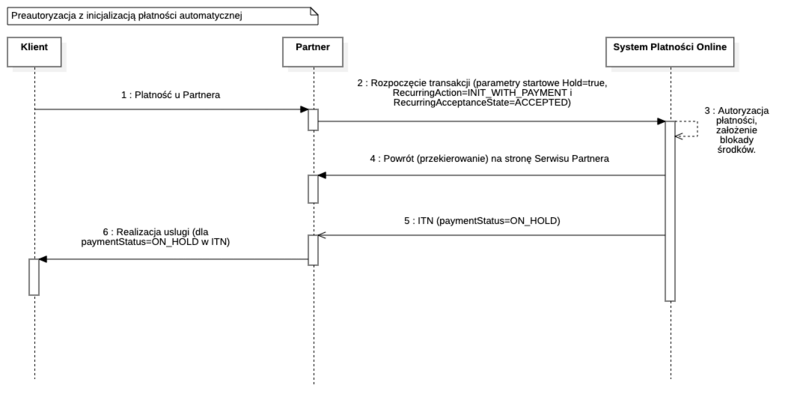

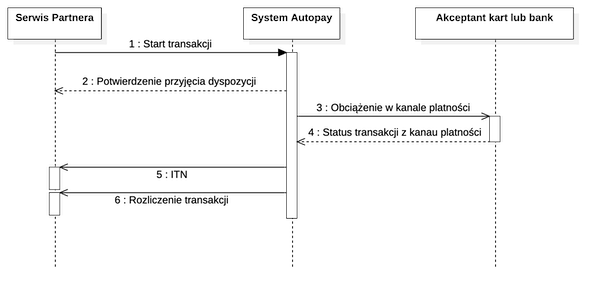

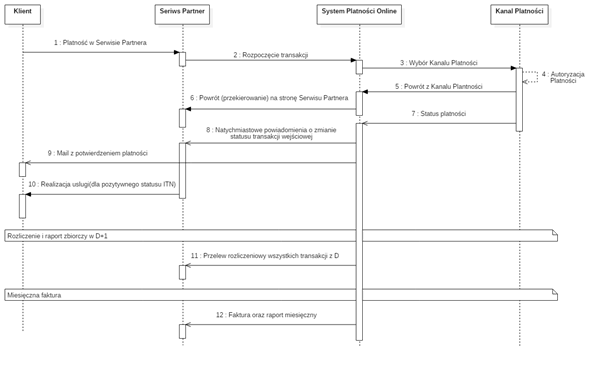

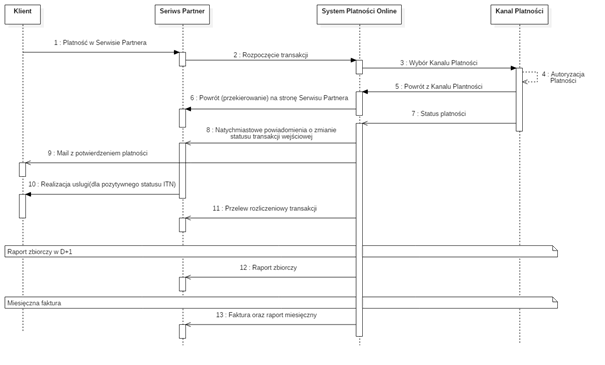

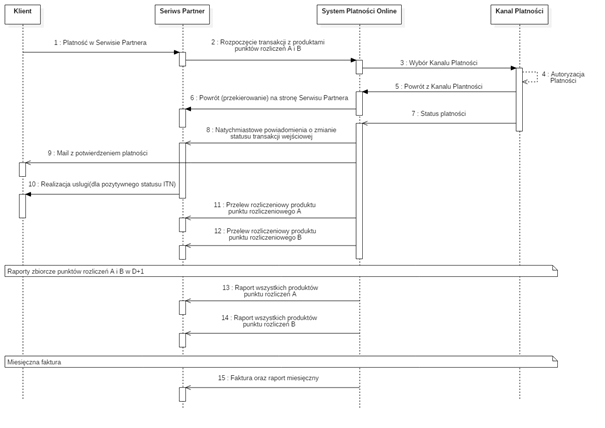

Schemat działania usługi obsługi transakcji i rozliczeń

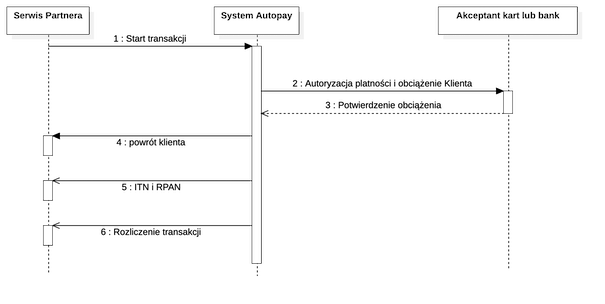

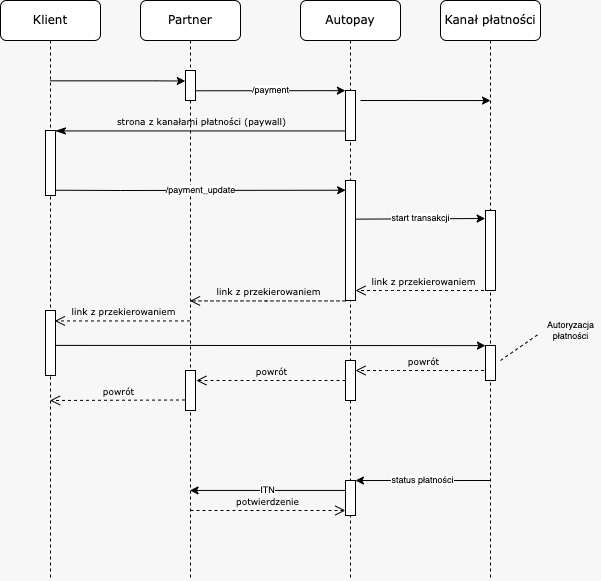

W Serwisie Partnera, po skompletowaniu zamówienia, Klientowi prezentowana jest opcja możliwości wykonania płatności z wykorzystaniem Systemu. Kliknięcie w odpowiedni link powoduje rozpoczęcie transakcji i otwarcie w nowym oknie:

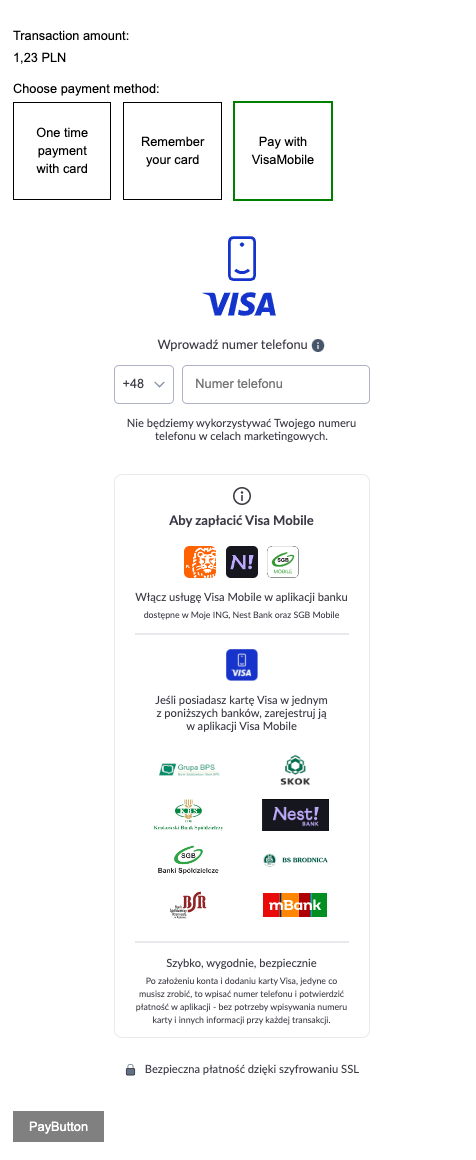

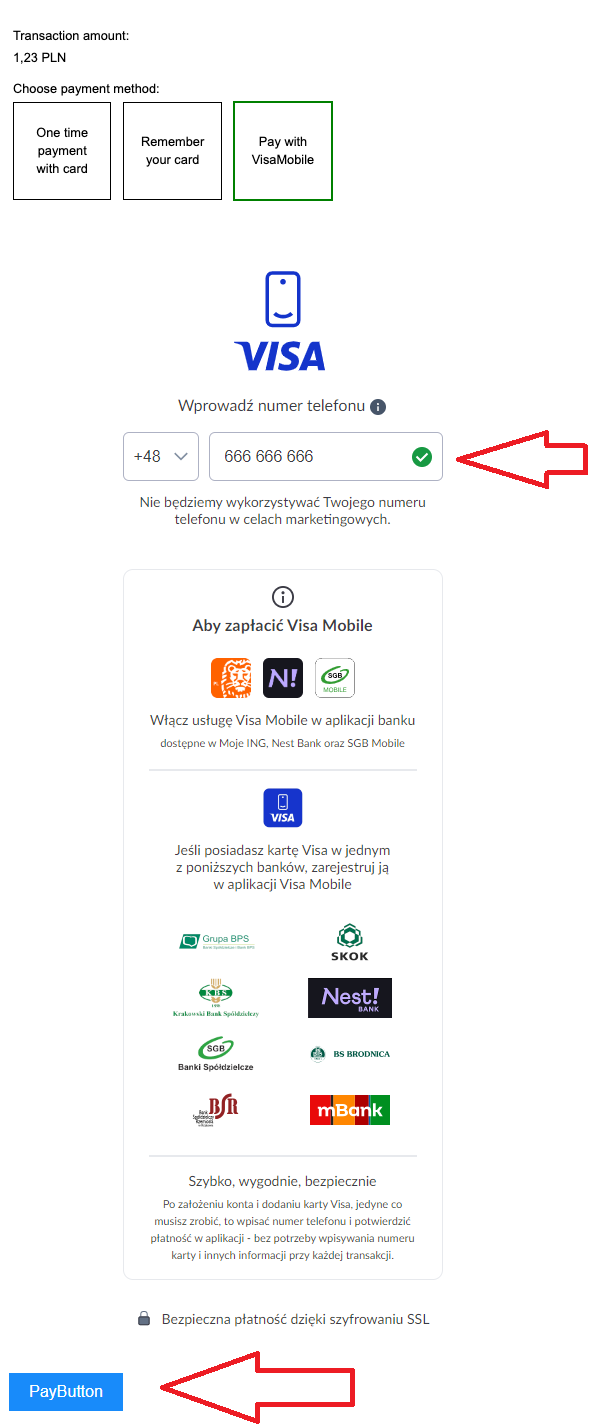

a) dedykowanej strony Systemu przygotowanej przez AP, na której Klientowi prezentowana jest lista dostępnych Kanałów Płatności oraz podsumowanie zarejestrowanej transakcji (patrz Model Paywall) lub

b) bezpośrednio strony Kanału Płatności (Banku, BLIK lub do płatności Kartą) - (patrz Model WhiteLabel).

Po stronie Systemu następuje walidacja przekazanych parametrów i zapisanie transakcji z ustalonym okresem ważności. Jeśli w momencie walidacji, czas ważności linku będzie już przekroczony, Klientowi zostanie wyświetlony odpowiedni komunikat (weryfikacja ważności transakcji następuje także przy zmianie statusu płatności). Po pozytywnej weryfikacji parametrów transakcji (oraz po wybraniu Kanału Płatności), Klient dokonuje autoryzacji transakcji. W jej tytule, oprócz nadawanych przez System identyfikatorów, może być także umieszczany stały opis, ustalony wcześniej pomiędzy AP a Partnerem lub dynamiczna wartość przekazywana przez Partnera przy starcie transakcji.

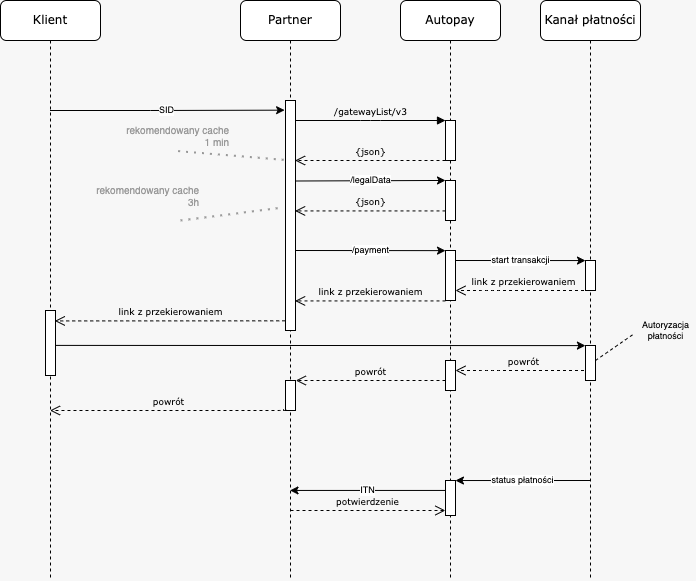

Zalecany model integracji polega na nadaniu komunikatu rozpoczęcia transakcji w tle, tzn. bez przekierowania użytkownika do Systemu (patrz Przedtransakcja). W tym modelu, możliwe jest zastosowanie zaawansowanych form autoryzacji transakcji (WhiteLabel, płatności automatyczne, SDK mobilne), diagnozowania poprawności przekazywanych parametrów oraz wielu innych rozszerzeń.

Po zakończeniu autoryzacji transakcji (na stronie Kanału Płatności) klient powraca z niego do Systemu, gdzie następuje automatyczne przekierowanie Klienta do Serwisu Partnera.

WSKAZÓWKA: Szczegółowy opis struktury linku powrotu znajduje się w części Przekierowanie do serwisu Partnera.

Otrzymany z Kanału Płatności status autoryzacji (płatności) przekazywany jest z Systemu do Serwisu Partnera za pomocą komunikatu ITN. System będzie ponawiać wysyłanie komunikatów, aż do potwierdzenia odbioru przez Serwis Partnera lub upłynięcia czasu ważności powiadomienia. Transakcje, które zostaną zapłacone po opływie okresu ważności transakcji – zostaną zwrócone do Klienta (nadawcy przelewu).

Opcjonalnie System może powiadamiać o fakcie wystawienia Transakcji rozliczeniowej. Służy do tego odpowiednio zmodyfikowany komunikat ISTN.

Kroki integracji obsługi transakcji i rozliczeń

Dane wymagane podczas integracji obsługi transakcji i rozliczeń

Wymagane dane wymieniane podczas integracji różnią się dla środowiska testowego i produkcyjnego. Poniżej lista parametrów przekazywanych przez AP do Partnera oraz w kierunku odwrotnym.

Przekazywane są też informacje ogólne tj. aktywne kanały płatności wraz z grafikami (w wyniku odpytywania o listę dostępnych kanałów płatności).

Opcjonalnie, mogą pojawić się dodatkowe dane przekazywane przez Partnera do AP, na przykład: informacje o wymaganej zawartości koszyka i sposobie przetwarzania go (w raportach, rozliczeniach, panelu administracyjnym), dodatkowe wymagania (dla zasilenia salda przedpłaconego). Dla płatności automatycznych BLIK również domyślna długość życia aktywowanych płatności automatycznych oraz domyślna etykieta aktywowanych płatności automatycznych.

Dane wymieniane w środowisku testowym

Dane przekazywane przez Partnera do AP:

- Adres dla komunikatów ITN

- Adres dla komunikatów RPAN (może być ten sam, co dla komunikatów ITN) [dla płatności automatycznych]

- Adres dla komunikatów RPDN (może być ten sam, co dla komunikatów ITN) [dla płatności automatycznych]

- Adres powrotu z płatności (bez parametrów)

Dane przekazywane przez AP do Partnera:

- Adres Systemu płatności online

- ServiceID

- AcceptorID [dla portfeli w modelu WhiteLabel]

- Klucz współdzielony

- Mechanizm funkcji skrótu

- Adres testowego formularza

- Adres IP, z którego wysyłane są ITNy

- Adres do panelu administracyjnego

- Login

- Hasło

Dane przekazywane w środowisku produkcyjnym

Przez Partnera do AP:

- Adres dla komunikatów ITN

- Adres dla komunikatów RPAN (może być ten sam, co dla komunikatów ITN) [dla płatności automatycznych]

- Adres dla komunikatów RPDN (może być ten sam, co dla komunikatów ITN) [dla płatności automatycznych]

- Adres powrotu z płatności (bez parametrów)

- Adresy email dla raportów transakcyjnych

- Adresy email dla faktur i raportów rozliczeniowych

- Adresy email dla reklamacji (wysyłany w wiadomościach do płatników)

Przez AP do Partnera:

- Adres Systemu płatności online

- ServiceID

- AcceptorID [dla portfeli w modelu WhiteLabel]

- Klucz współdzielony

- Mechanizm funkcji skrótu

- Adres IP, z którego wysyłane są ITNy

- Adres do panelu administracyjnego

- Login

- Hasło

Implementacja interfejsów i procesów po stronie Partnera

W minimalnej wersji integracji należy zaimplementować obsługę rozpoczęcia transakcji, powrotu z niej oraz obsługę komunikacji ITN.

WSKAZÓWKA: Zaleca się zapoznanie ze schematem działania. W razie potrzeby warto zapoznać się także z dodatkowymi parametrami lub usługami.

Testy integracyjne i migracja na środowisko produkcyjne

Podczas wykonywania testów należy uzupełniać białe pola arkusza oraz podesłać go zwrotnie do AP, w celu potwierdzenia poprawności integracji przed migracją na środowisko produkcyjne.

WSKAZÓWKA: Przed wdrożeniem produkcyjnym zaleca się wykonać testy zgodnie ze scenariuszami testowymi w wersji podstawowej, a dla bardziej zaawansowanych integracji również zgodnie ze scenariuszami dodatkowymi.

Rozpoczęcie transakcji

Opis rozpoczęcia transakcji

Serwis Partnera inicjując transakcję przekazuje do Systemu płatności online parametry niezbędne do jej zrealizowania oraz późniejszego przekazania statusu płatności.

Wszystkie parametry przekazywane są metodą POST (Content-Type: application/x-www-form-urlencoded).

Protokół rozróżnia wielkość liter zarówno w nazwach jak i wartościach parametrów. Wartości przekazywanych parametrów powinny być kodowane w UTF-8 (oraz protokołem transportowym – zakodować przed wysłaniem, o ile narzędzie wykorzystane do wysyłki komunikatu nie robi tego samodzielnie, przykład kodowania: URLEncode).

Lista parametrów rozpoczęcia transakcji

WAŻNE! Kolejność atrybutów do wyliczenia Hash musi być zgodna z ich numeracją.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| 1 | ServiceID | TAK | string{1,10} | Identyfikator Serwisu Partnera, nadawany w trakcie rejestracji usługi jednoznacznie identyfikuje Serwis Partnera w Systemie płatności online. Dopuszczalne są cyfry. |

| 2 | OrderID | TAK | string{1,32} | Identyfikator transakcji o długości do 32 znaków alfanumerycznych alfabetu łacińskiego. Wartość pola musi być unikalna dla Serwisu Partnera. Dopuszczalne alfanumeryczne znaki alfabetu łacińskiego oraz znaki z zakresu: -_ |

| 3 | Amount | TAK | amount | Kwota transakcji. Jako separator dziesiętny używana jest kropka - '.' Format: 0.00; maksymalna długość: 14 cyfr przed kropką i 2 po kropce. UWAGA: Dopuszczalna wartość pojedynczej Transakcji w Systemie produkcyjnym to odpowiednio:

|

| 4 | Description | NIE | string{1,79} | Tytuł transakcji (wpłaty); na początku tytułu przelewu umieszczane są identyfikatory transakcji nadawane przez System płatności online, do tego doklejana jest wartość tego parametru. W niektórych przypadkach, niezależnych od AP tytuł przelewu może zostać dodatkowo zmodyfikowany przez Bank, w którym nastąpiła wpłata dokonana przez klienta. Wartość parametru dopuszcza alfanumeryczne znaki alfabetu łacińskiego oraz znaki z zakresu: . : - , spacja. |

| 5 | GatewayID | NIE | integer{1,5} | Identyfikator Kanału Płatności, za pomocą, którego Klient zamierza uregulować płatność. Ten parametr odpowiada w szczególności za model prezentowania Kanałów Płatności:

|

| 6 | Currency | NIE | string{1,3} | Waluta transakcji; domyślną walutą jest PLN (użycie innej waluty musi być uzgodnione w trakcie integracji). W ramach ServiceID obsługiwana jest jedna waluta. Dopuszczalne jedynie wartości: PLN, EUR, GBP oraz USD. |

| 7 | CustomerEmail | TAK | string{3,255} | Adres email Klienta. |

| 19 | ValidityTime | NIE | string{1,19} | Moment upłynięcia ważności transakcji; po jego przekroczeniu link przestaje być aktywny, a wszelkie wpłaty są zwracane do nadawcy przelewu; przykładowa wartość: 2021-10-31 07:54:50; w przypadku braku parametru ustawiana jest wartość domyślna 6 dni. Maksymalna ważność transakcji to 31 dni (w przypadku ustawienia wartości parametru dalej, niż 31 dni do przodu, czas ważności zostanie odpowiednio skrócony). Np. transakcja wystartowana w chwili 2020-05-01 08:00:00, z parametrem ValidityTime = 2021-05-01 08:00:00, otrzyma ważność do 2020-06-01 08:00:00.(Czas w CET) |

| 34 | LinkValidityTime | NIE | string{1,19} | Moment upłynięcia ważności linku; po jego przekroczeniu link przestaje być aktywny, nie wpływa to jednak na czas oczekiwania na wpłatę; przykładowa wartość: 2014-10-30 07:54:50; proszę zwrócić uwagę na to, aby do czasu ważności linku, dostosowany był czas ważności transakcji (być może zajdzie potrzeba podania również parametru ValidityTime, aby wydłużyć jej standardową ważność). |

| nd. | Hash | TAK | string{1,128} | Wartość funkcji skrótu dla komunikatu obliczona zgodnie z opisem w części Bezpieczeństwo transakcji. |

Sposób rozpoczęcia transakcji

Rozpoczęcie transakcji następuje przez przesłanie wywołaniem HTTPS kombinacji powyższych parametrów na ustalony w trakcie rejestracji usługi adres Systemu płatności online.

UWAGA: Liczba transakcji wystartowanych przez Partnera w ciągu jednej minuty może wynieść maksymalnie 100, chyba że Partner i AP ustalą wyższy limit w ramach zawartej umowy.

Przykład rozpoczęcia transakcji:

Adres:

Parametry:

-

ServiceID=2

-

OrderID=100

-

Amount=1.50

Hash=2ab52e6918c6ad3b69a8228a2ab815f11ad58533eeed963dd990df8d8c3709d1

Przesłanie komunikatu bez wszystkich wymaganych parametrów (ServiceID, OrderID, Amount i Hash) lub zawierającego błędne ich wartości, spowoduje zatrzymanie procesu płatności wraz z podaniem kodu błędu transakcji i krótką informacją o błędzie (brak powrotu na stronę Serwisu Partnera).

WAŻNE! "Para parametrów ServiceID i OrderID jednoznacznie identyfikuje transakcję. Niedopuszczalne jest powtórzenie się wartości parametru OrderID przez cały okres świadczenia usług przez System na rzecz jednego Serwisu Partnera (ServiceID)."

Opcjonalny parametr GatewayID służy do określenia Kanału Płatności, za pomocą którego ma zostać zrealizowana płatność. Pozwala to przenieść ekran wyboru Kanałów Płatności do Serwisu. Aktualna lista identyfikatorów Kanałów Płatności, wraz z logotypami, dostępna jest poprzez metodę gatewayList.

Komunikat rozpoczęcia transakcji może być nadany w tle, tzn. bez przekierowania użytkownika do Systemu płatności online. W tym modelu, samego wyboru Kanału Płatności, Klient także dokonuje w Serwisie Partnera.

Przekierowanie do Serwisu Partnera

Opis przekierowania do Serwisu Partnera

Niezwłocznie po zakończeniu autoryzacji transakcji przez Klienta jest on przekierowywany z witryny Kanału Płatności na witrynę Systemu płatności online, gdzie następuje automatyczne przekierowanie Klienta do Serwisu Partnera.

Przekierowanie realizowane jest poprzez wysłanie żądania HTTPS (metodą GET) pod ustalony wcześniej adres powrotu w Serwisie Partnera. Protokół rozróżnia wielkość liter zarówno w nazwach jak i wartościach parametrów.

Lista parametrów przekierowania do Serwisu Partnera

WAŻNE! Kolejność atrybutów do wyliczenia Hash musi być zgodna z ich numeracją.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| 1 | ServiceID | TAK | string{1,10} | Identyfikator Serwisu Partnera. |

| 2 | OrderID | TAK | string{1,32} | Identyfikator transakcji nadany w Serwisie Partnera i przekazany w starcie transakcji. |

| nd. | Hash | TAK | string{1,128} | Wartość funkcji skrótu dla komunikatu obliczona zgodnie z opisem w części Bezpieczeństwo transakcji. Obowiązkowa weryfikacja zgodności wyliczonego skrótu przez Serwis. |

Przykład komunikatu przekierowującego Klienta z Systemu płatności online do Serwisu Partnera

https://sklep_nazwa/strona_powrotu?ServiceID=123458&OrderID=123402816&Hash=5432d69a66d721b2f5f785432bf5a1fc1b913bdb3bba465856a5c228fe95c1f8

Powiadomienia natychmiastowe (ITN)

Opis powiadomień natychmiastowych

System przekazuje powiadomienia o zmianie statusu transakcji niezwłocznie po otrzymaniu takiej informacji z Kanału Płatności, a komunikat zawsze dotyczy pojedynczej transakcji. Potwierdzenia przesyłane są przez System płatności online na adres na serwerze Serwisu Partnera, ustalony w trakcie dodawania konfiguracji Serwisu Partnera.

UWAGA: Domena musi być publiczna i dostępna przez System. Domena musi być zabezpieczona ważnym certyfikatem, wystawionym przez publiczny urząd certyfikacji (Certificate authority) Serwer musi się przedstawiać pełnym łańcucha certyfikatów (Chain of Trust) Komunikacja musi się odbywać w oparciu o prokół TLS w wersji 1.2 lub 1.3 *Inne formy zazabezpieczenia połączenia np. VPN, mTLS muszą być uzgadniane indywidualnie z osobą odpowiedzialną za wdrożenie.

Przykład:

https://sklep_nazwa/odbior_statusu

Powiadomienie o zmianie statusu transakcji wejściowej polega na wysłaniu przez System dokumentu XML zawierającego nowe statusy transakcji.

Dokument wysyłany jest protokołem HTTPS (domyślnie port 443) – metodą POST, jako parametr HTTP o nazwie transactions. Parametr ten zapisany jest mechanizmem kodowania transportowego Base64.

Format dokumentu (XML)

<?xml version="1.0" encoding="UTF-8"?>

<transactionList>

<serviceID>ServiceID</serviceID>

<transactions>

<transaction>

<orderID>OrderID</orderID>

<remoteID>RemoteID</remoteID>

<amount>999999.99</amount>

<currency>PLN</currency>

<gatewayID>GatewayID</gatewayID>

<paymentDate>YYYYMMDDhhmmss</paymentDate>

<paymentStatus>PaymentStatus</paymentStatus>

<paymentStatusDetails>PaymentStatusDetails</paymentStatusDetails>

</transaction>

</transactions>

<hash>Hash</hash>

</transactionList>

UWAGA: Węzeł transactions może zawierać jedynie jeden węzeł transaction (a więc powiadomienie dotyczy zawsze jednej transakcji). Wartości elementów orderID i amount dotyczących każdej z transakcji są identyczne z wartościami odpowiadających im pól, podanymi przez Serwis Partnera przy rozpoczęciu danej transakcji. Wyjątkiem są tutaj modele, w których prowizja doliczana jest do kwoty transakcji. Wówczas wartość amount w ITN jest powiększona o tą prowizję. Walidację kwot można wtedy przeprowadzić na podstawie opcjonalnego pola ITN startAmount. Należy jednak zgłosić zapotrzebowanie na to pole podczas integracji.

Lista zwracanych parametrów dla powiadomień natychmiastowych

WAŻNE! Kolejność atrybutów do wyliczenia Hash musi być zgodna z ich numeracją.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| 1 | serviceID | TAK | string{1,10} | Identyfikator Serwisu Partnera, nadawany w trakcie rejestracji usługi,jednoznacznie identyfikuje Serwis Partnera w Systemie płatności online. |

| 2 | orderID | TAK | string{1,32} | Identyfikator transakcji nadany w Serwisie Partnera i przekazany w starcie transakcji. |

| 3 | remoteID | TAK | string{1,20} | Alfanumeryczny identyfikator transakcji nadany przez System płatności online. Warto go zapisać przy zamówieniu na potrzeby dalszej obsługi (dla wielu transakcji z tym samym OrderID, dla zwrotów itp.). Sytuacja taka może mieć miejsce np. w przypadku, gdy Klient zmieni Kanał Płatności, wywoła ponownie ten sam start transakcji z historii przeglądarki itp. System umożliwia blokowanie takich przypadków, jednak opcja nie jest zalecana (nie byłoby możliwe opłacenie porzuconej transakcji). |

| 5 | amount | TAK | amount | Kwota transakcji. Jako separator dziesiętny używana jest kropka - '.' Format: 0.00; maksymalna długość: 14 cyfr przed kropką i 2 po kropce. |

| 6 | currency | TAK | string{1,3} | Waluta transakcji. |

| 7 | gatewayID | NIE | string{1,5} | Identyfikator Kanału Płatności, za pomocą, którego Klient uregulował płatność. |

| 8 | paymentDate | TAK | string{14} | Moment zautoryzowania transakcji, przekazywany w formacie YYYYMMDDhhmmss. (Czas CET) |

| 9 | paymentStatus | TAK | enum | Status autoryzacji transakcji, przyjmuje wartości (opis zmian statusów dalej):

|

| 10 | paymentStatusDetails | NIE | string{1,64} | Szczegółowy status transakcji, wartość może być ignorowana przez Serwis Partnera. |

| nd. | hash | TAK | string{1,128} | Wartość funkcji skrótu dla komunikatu obliczona zgodnie z opisem w części Bezpieczeństwo transakcji. Obowiązkowa weryfikacja zgodności wyliczonego skrótu przez Serwis. |

WSKAZÓWKA: Element hash (komunikatu) służy do autentykacji dokumentu. Opis sposobu obliczania skrótu znajduje się w części Bezpieczeństwo transakcji.

Odpowiedź na powiadomienie natychmiastowe

W odpowiedzi na powiadomienie oczekiwany jest status HTTP 200 (OK) oraz tekst w formacie XML (niekodowany Base64), zwracany przez Serwis Partnera w tej samej sesji HTTP, zawierający potwierdzenie otrzymania statusu transakcji.

Struktura potwierdzenia (XML)

<?xml version="1.0" encoding="UTF-8"?>

<confirmationList>

<serviceID>ServiceID</serviceID>

<transactionsConfirmations>

<transactionConfirmed>

<orderID>OrderID</orderID>

<confirmation>Confirmation</confirmation>

</transactionConfirmed>

</transactionsConfirmations>

<hash>Hash</hash>

</confirmationList>

Opis pól potwierdzenia dla powiadomień natychmiastowych

WAŻNE! Kolejność atrybutów do wyliczenia Hash musi być zgodna z ich numeracją.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| 1 | serviceID | TAK | string{1,10} | Identyfikator Serwisu Partnera pochodzący z komunikatu. |

| 2 | orderID | TAK | string{32} | Identyfikator transakcji, nadany w Serwisie Partnera i przekazany w starcie transakcji, pochodzący z komunikatu. |

| 3 | confirmation | TAK | string{1,25} | Element służy do przekazania stanu weryfikacji autentyczności transakcji przez Serwis Partnera. Wartość elementu wyznaczana jest przez sprawdzenie poprawności wartości parametru serviceID oraz currency, porównanie wartości pól orderID i amount w komunikacie powiadomienia oraz w komunikacie rozpoczynającym transakcję, a także weryfikację zgodności wyliczonego skrótu z parametrów komunikatu z wartością przekazaną w polu hash komunikatu. Wyjątkiem są modele, w których prowizja doliczana jest do kwoty transakcji. Wówczas wartość amount w ITN jest powiększona o tą prowizję. Walidację kwot można wtedy przeprowadzić na podstawie opcjonalnego pola ITN startAmount. Należy jednak zgłosić zapotrzebowanie na to pole podczas integracji. Przewidziano dwie wartości elementu confirmation:

|

| nd. | hash | TAK | string{1,128} | Element hash (w odpowiedzi na komunikat) służy do autentykacji odpowiedzi i liczony jest z wartości parametrów odpowiedzi. Opis sposobu obliczania skrótu znajduje się w części Bezpieczeństwo transakcji. |

W wypadku braku poprawnej odpowiedzi na wysłane powiadomienia, System podejmie kolejne próby przekazania najnowszego statusu transakcji po upływie określonego czasu. Serwis Partnera powinien wykonywać własną logikę biznesową (np. mail z potwierdzeniem), jedynie po pierwszym komunikacie o danym statusie płatności.

WSKAZÓWKA: Warto zapoznać się ze Schematem ponawiania komunikatów ITN/ISTN/IPN/RPAN/RPDN.

Szczegółowy opis zachowania i zmiany statusów płatności (paymentStatus)

Wybór przez Klienta metody płatności każdorazowo spowoduje wysłanie statusu PENDING. W kolejnym komunikacie ITN system dostarczy status SUCCESS lub FAILURE.

UWAGA Status PENDING nie zostanie wysłany, jeśli:

- klient zrezygnuje lub powróci z ekranu listy metod płatności bez wybrania konkretnej metody. W tym wypadku od razu zostanie wysłany status FAILURE. Nie pojawi się status PENDING, ponieważ klient nie rozpoczął procesu płatności.

- status finalny (SUCCESS lub FAILURE) zostanie dostarczony przed wysłaniem ITN ze statusem PENDING.

Dla pojedynczej transakcji (o unikatowych parametrach OrderID oraz RemoteID) nie może nastąpić zmiana statusu SUCCESS na PENDING lub SUCCESS na FAILURE.

W każdym przypadku może nastąpić zmiana statusu szczegółowego – paymentStatusDetails (kolejne komunikaty o zmianie statusu szczegółowego są jedynie informacyjne i nie powinny prowadzić do ponownego wykonania opłacanej usługi/wysyłki produktu itp.).

W szczególnych przypadkach użycia może nastąpić zmiana statusu:

a) FAILURE na SUCCESS (np. po zatwierdzeniu przez konsultanta AP transakcji wpłaconej z błędną kwotą. Takie zachowania wymaga specjalnych uzgodnień biznesowych i nie jest włączone domyślnie),

b) SUCCESS na FAILURE (np. po wywołaniu wielu transakcji z tym samym OrderID, ale różnym RemoteID). Taki przypadek występuje w sytuacji rozpoczęcia przez Klienta wielu płatności z tym samym OrderID (np. Klient zmienia decyzję, jakim Kanałem płatności chce opłacić transakcję). Każda z rozpoczętych przez niego płatności generuje ITNy i poszczególne transakcje Partner powinien rozróżnić na podstawie parametru RemoteID. Ponieważ czas otrzymania statusu FAILURE może być bardzo różny, może się zdarzyć otrzymanie takiego statusu po odebraniu SUCCESS (oczywiście z innym RemoteID). W takim wypadku, komunikat ITN powinien być potwierdzany, ale nie powinien pociągać za sobą anulowania statusu transakcji w systemie Partnera.

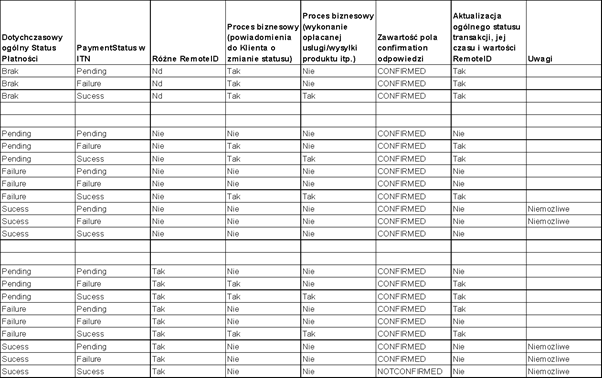

Obsługa statusów transakcji z ITN – model uproszczony

W modelu, w którym nie jest potrzebne powiadamianie mailem/smsem Klienta o statusach innych niż SUCCESS, można ograniczyć ilość informacji zapisywanych do bazy Serwisu oraz śledzenie zmian RemoteID.

Wystarczy:

-

dla statusów innych niż SUCCESS, za każdym razem potwierdzać ITN poprawną strukturą odpowiedzi, statusem CONFIRMED oraz poprawnie policzoną wartością pola Hash,

-

w przypadku otrzymania pierwszego statusu SUCCESS, dodać również aktualizację statusu, jego czasu i RemoteID w bazie Serwisu oraz realizację procesów biznesowych (powiadomienia do Klienta o zmianie statusu, wykonania opłacanej usługi/wysyłki produktu itp.),

-

w przypadku otrzymania kolejnego statusu SUCCESS, za każdym razem potwierdzać ITN poprawną strukturą odpowiedzi, statusem CONFIRMED oraz poprawnie policzoną wartością pola Hash, bez aktualizacji bazy Serwisu oraz bez procesów biznesowych.

Obsługa statusów transakcji z ITN – model pełny

W modelu, w którym potrzebna jest cała historia zmian statusów transakcji i/lub powiadamianie Klienta o ważniejszych zmianach statusów transakcji należy zastosować logikę przybliżoną do poniższego opisu.

Bezpieczeństwo transakcji

Opis bezpieczeństwa transakcji

W Systemie płatności online zastosowano kilka mechanizmów zwiększających bezpieczeństwo realizowanych przy jego użyciu transakcji. Transmisja między wszystkimi stronami transakcji realizowana jest z użyciem bezpiecznego połączenia opartego na protokole TLS z 2048-bitowym kluczem.

Dodatkowo, komunikacja zabezpieczana jest funkcją skrótu obliczoną z wartości pól komunikatu i współdzielonego klucza (sam klucz współdzielony przechowywany jest w Systemie w postaci zaszyfrowanej algorytmem AES-ECB).

Jako funkcja skrótu wykorzystywany jest algorytm SHA256 lub SHA512 (metoda ustalana na etapie konfigurowania danego Serwisu Partnera w Systemie płatności online). Domyślna funkcja to SHA256.

Obliczanie wartości funkcji skrótu

Opis sposobu obliczania wartości funkcji skrótu oraz przykłady obliczeń dla podstawowych komunikatów.

UWAGA: Przykłady nie uwzględniają wszystkich możliwych pól opcjonalnych, dlatego w razie występowania takich pól w konkretnym komunikacie, należy uwzględnić je w funkcji skrótu w kolejności zgodnej z numerem obok pola.

Sposób obliczania wartości funkcji skrótu – pole Hash

Wartość funkcji skrótu, służąca do autentykacji komunikatu, obliczana jest od łańcucha zawierającego sklejone pola komunikatu (konkatenacja pól). Sklejane są wartości pól, bez nazw parametrów, a pomiędzy kolejnymi (niepustymi) wartościami wstawiany jest separator (w postaci znaku |). Kolejność sklejania pól jest zgodna z kolejnością ich występowania na liście parametrów w dokumentacji.

WAŻNE! W przypadku braku opcjonalnego parametru w komunikacie lub w przypadku pustej wartości parametru, nie należy używać separatora!

Do powstałego w powyższy sposób łańcucha doklejany jest na jego końcu klucz, współdzielony między Serwis Partnera i System płatności online. Z tak powstałego łańcucha obliczana jest wartość funkcji skrótu i stanowi ona wartość pola Hash komunikatu.

Hash = funkcja(wartości_pola_1_komunikatu + "|" + wartości_pola_2_komunikatu + "|" + ... + "|" + wartości_pola_n_komunikatu + "|" + klucz_współdzielony);

Przykładowe obliczenia wartości funkcji skrótu podczas rozpoczęcia transakcji

Dane Serwisu Partnera:

ServiceID = 2klucz_współdzielony = 2test2

Adres bramki https://{host_bramki}/sciezka

a. Rozpoczęcie transakcji.

Wywołanie POST bez koszyka, z parametrami:

ServiceID=2

OrderID=100

Amount=1.50

Hash=2ab52e6918c6ad3b69a8228a2ab815f11ad58533eeed963dd990df8d8c3709d1

gdzie

Hash=SHA256(“2|100|1.50|2test2”)

b. Rozpoczęcie transakcji. Wywołanie POST z koszykiem.

WSKAZÓWKA: Opcja szczegółowo omówiona w części Koszyk produktów.

ServiceID = 2

OrderID = 100

Amount = 1.50

Product (opisany niżej)

klucz_współdzielony = 2test2

Koszyk produktów (XML)

<?xml version="1.0" encoding="UTF-8"?>

<productList>

<product>

<subAmount>1.00</subAmount>

<params>

<param name="productName" value="Nazwa produktu 1" />

</params>

</product>

<product>

<subAmount>0.50</subAmount>

<params>

<param name="productType" value="ABCD" />

<param name="ID" value="EFGH" />

</params>

</product>

</productList>

Po zakodowaniu funkcją base64 otrzymujemy wartość parametru Product:

PD94bWwgdmVyc2lvbj0iMS4wIiBlbmNvZGluZz0iVVRGLTgiPz48cHJvZHVjdExpc3Q+PHByb2R1Y3Q+PHN1YkFtb3VudD4xLjAwPC9zdWJBbW91bnQ+PHBhcmFtcz48cGFyYW0gbmFtZT0icHJvZHVjdE5hbWUiIHZhbHVlPSJOYXp3YSBwcm9kdWt0dSAxIiAvPjwvcGFyYW1zPjwvcHJvZHVjdD48cHJvZHVjdD48c3ViQW1vdW50PjAuNTA8L3N1YkFtb3VudD48cGFyYW1zPjxwYXJhbSBuYW1lPSJwcm9kdWN0VHlwZSIgdmFsdWU9IkFCQ0QiIC8+PHBhcmFtIG5hbWU9IklEIiB2YWx1ZT0iRUZHSCIgLz48L3BhcmFtcz48L3Byb2R1Y3Q+PC9wcm9kdWN0TGlzdD4=

Wartość Hash liczona jest w następujący sposób:

Hash=SHA256(“2|100|1.50|PD94bWwgdmVyc2lvbj0iMS4wIiBlbmNvZGluZz0iVVRGLTgiPz48cHJvZHVjdExpc3Q+PHByb2R1Y3Q+PHN1YkFtb3VudD4xLjAwPC9zdWJBbW91bnQ+PHBhcmFtcz48cGFyYW0gbmFtZT0icHJvZHVjdE5hbWUiIHZhbHVlPSJOYXp3YSBwcm9kdWt0dSAxIiAvPjwvcGFyYW1zPjwvcHJvZHVjdD48cHJvZHVjdD48c3ViQW1vdW50PjAuNTA8L3N1YkFtb3VudD48cGFyYW1zPjxwYXJhbSBuYW1lPSJwcm9kdWN0VHlwZSIgdmFsdWU9IkFCQ0QiIC8+PHBhcmFtIG5hbWU9IklEIiB2YWx1ZT0iRUZHSCIgLz48L3BhcmFtcz48L3Byb2R1Y3Q+PC9wcm9kdWN0TGlzdD4=|2test2”)

Przykładowe obliczenia wartości funkcji skrótu podczas powrotu Klienta do Serwisu Partnera

Dane Serwisu Partnera:

ServiceID = 2

klucz_współdzielony = 2test2

<https://sklep_nazwa/strona_powrotu?ServiceID=2>&OrderID=100&Hash=254eac9980db56f425acf8a9df715cbd6f56de3c410b05f05016630f7d30a4ed

gdzie

Hash=SHA256("2|100|2test2")

Przykładowe obliczenia wartości funkcji skrótu w komunikacie ITN

Dane Serwisu Partnera:

serviceID = 1

klucz_współdzielony = 1test1

ITN (XML)

<?xml version="1.0" encoding="UTF-8"?>

<transactionList>

<serviceID>1</serviceID>

<transactions>

<transaction>

<orderID>11</orderID>

<remoteID>91</remoteID>

<amount>11.11</amount>

<currency>PLN</currency>

<gatewayID>1</gatewayID>

<paymentDate>20010101111111</paymentDate>

<paymentStatus>SUCCESS</paymentStatus>

<paymentStatusDetails>AUTHORIZED</paymentStatusDetails>

</transaction>

</transactions>

<hash>a103bfe581a938e9ad78238cfc674ffafdd6ec70cb6825e7ed5c41787671efe4</hash>

</transactionList>

gdzie

Hash=SHA256(“1|11|91|11.11|PLN|1|20010101111111|SUCCESS|AUTHORIZED|1test1”)

Przykładowa odpowiedź (XML)

<?xml version="1.0" encoding="UTF-8"?>

<confirmationList>

<serviceID>1</serviceID>

<transactionsConfirmations>

<transactionConfirmed>

<orderID>11</orderID>

<confirmation>CONFIRMED</confirmation>

</transactionConfirmed>

</transactionsConfirmations>

<hash>c1e9888b7d9fb988a4aae0dfbff6d8092fc9581e22e02f335367dd01058f9618</hash>

</confirmationList>

gdzie wartość

Hash=SHA256("1|11|CONFIRMED|1test1");

Przykładowe obliczenia wartości funkcji skrótu w odpytaniu o listę Kanałów Płatności

Dane Serwisu Partnera:

ServiceID = 100

MessageID = 11111111111111111111111111111111

Currencies = PLN,EUR

Language = PL

klucz_współdzielony = 1test1

gdzie wartość

Hash=SHA256('100|11111111111111111111111111111111|PLN,EUR|PL|1test1')

Odpowiedź na powyższe wywołanie może być następująca (uwaga: brak pola hash w odpowiedzi):

{

"result": "OK",

"errorStatus": null,

"description": null,

"gatewayGroups": [

{

"type": "PBL",

"title": "Przelew internetowy",

"shortDescription": "Wybierz bank, z którego chcesz zlecić płatność",

"description": null,

"order": 1,

"iconUrl": null

},

{

"type": "BNPL",

"title": "Kup teraz, zapłać później",

"shortDescription": "Kup teraz, zapłać później",

"description": null,

"order": 2,

"iconUrl": null

}

],

"serviceID": "10000",

"messageID": "2ca19ceb5258ce0aa3bc815e80240000",

"gatewayList": [

{

"gatewayID": 106,

"name": "Płatność testowa PBL",

"groupType": "PBL",

"bankName": "NONE",

"iconURL": "https://testimages.autopay.eu/pomoc/grafika/106.gif",

"state": "OK",

"stateDate": "2023-10-03 14:35:01",

"description": "Płatność testowa",

"shortDescription": null,

"descriptionUrl": null,

"availableFor": "BOTH",

"requiredParams": ["Nip"],

"mcc": {

"allowed": [1234, 9876],

"disallowed": [1111]

},

"inBalanceAllowed": true,

"minValidityTime": null,

"order": 1,

"currencies": [

{

"currency": "PLN",

"minAmount": 0.01,

"maxAmount": 5000.00

}

],

"buttonTitle": "Płacę"

},

{

"gatewayID": 701,

"name": "Zapłać później z Payka",

"groupType": "BNPL",

"bankName": "NONE",

"iconUrl": "https://testimages.autopay.eu/pomoc/grafika/701.png",

"state": "OK",

"stateDate": "2023-10-03 14:37:10",

"description": "<div class=\"payway_desc\"><h1>Dane dotyczące kosztu</h1><p>Zapłać później - jednorazowo do 45 dni (...). Szczegóły oferty na: <a href="?r="https://payka.pl\" target=\"_blank\">Payka.pl</a></p></div>",

"shortDescription": "Zapłać później - jednorazowo do 45 dni lub w kilku równych ratach",

"descriptionUrl": null,

"availableFor": "B2C",

"requiredParams": [],

"mcc": null,

"inBalanceAllowed": false,

"minValidityTime": 60,

"order": 2,

"currencies": [

{

"currency": "PLN",

"minAmount": 49.99,

"maxAmount": 7000.00

}

],

"buttonTitle": "Płacę"

}

]

}

Rejestracja i obsługa Serwisów w oparciu o Formularz Integratorski

Schemat działania usługi dodawania i edycji Serwisów

Niniejszy rozdział opisuje zasady związane z wymianą komunikatów pomiędzy AP, a Platformą Integratora w ramach funkcjonalności dodawania i edycji Serwisów, która domyślnie odbywa się za pomocą REST API oraz opcjonalnie przy użyciu Web-Services protokołu SOAP (Usługa udostępnia swoją definicję w postaci dokumentu WSDL).

Partner udostępnia na swojej Platformie odnośnik, którego wybór przez Klienta powoduje wysłanie komunikatu do AP celem otrzymania linku kierującego do Formularza Integratorskiego przygotowanego przez AP (efekty wizualne takie jak kolorystyka, czy logo Integratora na formularzu ustalane są podczas integracji).

UWAGA Istnieje również możliwość osadzenia Formularza Integratorskiego przygotowanego przez Autopay bezpośrednio na stronie internetowej Integratora (w Iframe). Do tego celu wykorzystywany jest element języka HTML o nazwie Iframe. Wykorzystanie tego typu rozwiązania wiąże się z dodatkowym nakładem prac po stronie Integratora, jednak umożliwia pozostanie Partnera na stronie www Integratora w całym procesie rejestracji/edycji sklepu. Rozwiązanie zostało szczegółowo opisane w rozdziale pt. "Widget Onboardingowy".

Dane zebrane na formularzu (po jego wypełnieniu przez Klienta) są przetwarzane przez AP, gdzie w zależności od typu formularza wykonywana jest rejestracja/edycja/dodanie kolejnego serwisu. Po pozytywnym przejściu tego kroku dane konfiguracyjne serwisu oraz linki weryfikacyjne (przy edycji danych niewrażliwych linki się nie pojawią) wysyłane są asynchronicznie do Integratora kanałami ustalonymi w trakcie integracji. Równolegle odbywa się również wysyłka do Klienta wiadomości email zawierającej linki do płatności weryfikacyjnej (isnieje możliwość wyłączenia tej wysyłki celem zastąpienia jej komunikacją odbywającą się bezpośrednio przez Partnera).

Klient w tym czasie zostaje automatycznie przekierowany na stronę powrotu Integratora (adres zostaje ustalony w trakcie integracji) lub zostaje mu zaprezentowana strona z podziękowaniem za skorzystanie z usługi, na której opcjonalnie mogą znaleźć się linki do płatności weryfikacyjnych i/lub link do Platformy Integratora.

Po opłaceniu przez Klienta transakcji weryfikacyjnej, AP sprawdza poprawność danych zadeklarowanych przez tegoż Klienta podczas rejestracji serwisu. W przypadku nadania przez AP pozytywnego statusu weryfikacji, usługa płatności w serwisie zostaje aktywowana, a do Klienta zostaje wysłana wiadomość z regulaminem zaakceptowanym przez niego na formularzu rejestracyjnym.

WAŻNE! Produkcyjna wersja usługi znajduje się za firewallem. Dostęp jest przydzielany dla skończonej i zdefiniowanej w trakcie integracji puli IP. Nie dotyczy to środowiska testowego.

WAŻNE! Dla jednego Integratora na danym środowisku (test/produkcja) przewidziany jest jeden identyfikator Platformy (PlatformID) oraz klucz współdzielony wykorzystywany do budowania hasha dla wszystkich komunikatów wymienianych pomiędzy Integratorem a AP w obrębie procesu rejestracji i edycji serwisów.

WAŻNE! Wygenerowany przez AP link prowadzący do formularza rejestracji/edycji danych serwisu ma domyślny czas ważności 24 godzin. Wartość ta może być zmieniona na prośbę Integratora.

WAŻNE! Niedopuszczalne jest udostępnianie w jakiejkolwiek formie (również w kodzie uruchamianej na serwerze osób trzecich) danych autoryzacyjnych do usługi udostępnianej przez AP (PlatformID/klucz współdzielony).

WAŻNE! Jeśli podczas rejestracji lub edycji sklepu klient wybierze kilka walut, przy pomocy których mogą być wykonywane płatności w sklepie, każda z tych walut wraz z przypisanym do niej rachunkiem rozliczeniowym musi zostać osobno zweryfikowana, poprzez przelew weryfikacyjny.

WAŻNE! Na formularzu służącym do edycji danych, przed wyświetlaniem na nim aktualnych danych Serwisu musi nastąpić weryfikacja tożsamości. W tym celu Klientowi zaprezentowane są dwa kanały weryfikacji: wiadomość sms lub email. Po wyborze jednego z nich, do Klienta jest wysyłany kod weryfikacyjny (do tego celu wykorzystany jest numer telefonu lub adres email podany przez Klienta w procesie rejestracji), który musi zostać przez niego wpisany na dodatkowym formularzu. Po poprawnym uzupełnieniu tego pola i jego weryfikacji przez AP Klient otrzymuje dostęp do formularza edycji danych wraz z całą jego zawartością.

UWAGA: W części Obsługa transakcji i rozliczeń opisane zostały funkcjonalności i sposób ich integracji w zakresie związanym z obsługą płatności dla Serwisu oraz usługami powiązanymi z obsługą płatności np. schematem rozliczeń.

W modelu Integratora nie są dostępne poniższe funkcje części transakcyjnej:

a) Dane wymieniane podczas integracji

b) Koszyk produktów

Dane wymieniane podczas integracji Formularza Integratorskiego

Dane wymieniane w środowisku testowym

Dane przekazywane przez AP do Partnera:

- Adres Systemu płatności online

- Adres usługi (adresy, na których wystawione są poszczególne metody, z których może skorzystać Integrator)

- PlatformID

- ServiceID (dla usługi Przelewu weryfikacyjnego)

- Klucz współdzielony dla usługi rejestracji i edycji

- Klucz współdzielony dla usługi Przelewu weryfikacyjnego

- Mechanizm funkcji skrótu

- Adres IP, z którego wysyłane są ITNy

- Adres do panelu administracyjnego dla integratora (opcja)

- Login

- Hasło

Dane przekazywane przez Partnera do AP:

- Adres ITN po przelewie weryfikacyjnym

- Adres powrotu po przelewie weryfikacyjnym

- Informacja o walutach jakie mają być dostępne dla sklepów integratora

- Informacja o kanałach wysyłki konfiguracji Serwisu oraz Linków Weryfikacyjnych

- Adres email Integratora w przypadku wysyłki konfiguracji serwisów poprzez adres email

- Adres, pod którym Integrator wystawi usługi do odbierania komunikatów ICN

- Informacja w przypadku zmiany domyślnego czasu ważności linka prowadzącego do formularza rejestracji/edycji danych serwisu (domyślnie 24 godziny)

Dane przekazywane w środowisku produkcyjnym

Przez AP do Partnera:

- Adres Systemu płatności online

- Adres usługi (adresy, na których wystawione są poszczególne metody, z których może skorzystać Integrator)

- PlatformID

- ServiceID (dla usługi Przelewu weryfikacyjnego)

- Klucz współdzielony dla usługi rejestracji i edycji

- Klucz współdzielony dla usługi Przelewu weryfikacyjnego

- Mechanizm funkcji skrótu

- Adres IP, z którego wysyłane są ITNy

- Adres do panelu administracyjnego dla integratora (opcja)

- Login

- Hasło

Przez Partnera do AP:

- Adres IP, z którego następuje połączenie do usług wystawionych przez Autopay

- Adres ITN po przelewie weryfikacyjnym

- Adres powrotu po przelewie weryfikacyjnym

- Adresy email dla raportów rozliczeniowych dla Integratora

- Informacja o walutach jakie mają być dostępne dla sklepów integratora

- Informacja o kanałach wysyłki konfiguracji Serwisu oraz Linków Weryfikacyjnych

- Adres email Integratora w przypadku wysyłki konfiguracji serwisów poprzez adres email

- Adres, pod którym Integrator wystawi usługę do odbierania komunikatów ICN

- Adres, pod którym integrator wystawi usługę do odbierania powiadomień o statusie kartowym (konieczne w przypadku, kiedy Integrator chce taką informację otrzymywać)

- Informacja w przypadku zmiany domyślnego czasu ważności linka prowadzącego do formularza rejestracji/edycji danych serwisu (domyślnie 24 godziny)

Pobranie przez Integratora linku do Formularza Integratorskiego

Wymiana komunikatów (w formacie JSON) pomiędzy AP, a Platformą Integratora, realizujących funkcjonalność pobierania linków do formularza rejestracji/edycji serwisów odbywa się za pomocą REST API. Dostęp do usługi zabezpieczony jest poprzez filtrowanie adresów IP.

Opis pól wysyłanych w komunikacie żądania do AP

WAŻNE! Kolejność atrybutów do wyliczenia Hash musi być zgodna z ich numeracją.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| 1 | platformId | TAK | integer | Stały unikalny identyfikator Platformy nadany przez System płatności online. |

| 2 | messageId | TAK | string{32} | Unikalny identyfikator żądania w ramach Platformy nadawany przez stronę inicjującą dany komunikat. |

| 3 | messageTime | TAK | dateTime | Czas wygenerowania komunikatu, komunikaty z czasem ustawionym późniejszym niż 5 minut od czasu serwera Systemu płatności online będą odrzucane. Warto ustawić czas komunikatu now()-1min, na wypadek rozsynchronizowania czasu na serwerach. Przykład: 2016-07-20T09:35:00.000 (komunikat wygenerowany w chwili 2016-07-20 09:36:00). |

| nd. | hash | TAK | string | Wartość funkcji skrótu, służąca do autentykacji komunikatu, obliczana jest od łańcucha zawierającego sklejone pola komunikatu (konkatenacja pól). Sklejane są wyłącznie wartości pól, bez nazw parametrów. Kolejność sklejania pól jest zgodna z kolejnością ich występowania na liście parametrów. Do powstałego w powyższy sposób łańcucha doklejany jest na jego końcu klucz, współdzielony między System Platformy i System płatności online. Z tak powstałego łańcucha obliczana jest wartość funkcji skrótu SHA256 i stanowi ona wartość pola Hash komunikatu. Hash = SHA256(wartości_pól_komunikatu + klucz_współdzielony) |

| nd. | formAction | TAK | string | Parametr wskazujący jaki link do formularza ma zostać zwrócony w odpowiedzi na przesłane żądanie. Dozwolone wartości:

|

| nd. | formParams | TAK/NIE | string{32} | Wymagalność zależy od indywidualnych ustaleń z Integratorem. Jest to obiekt zawierający dodatkowe pola, będące dla AP informacją o tym, jakiej konfiguracji rejestrowanego Serwisu oczekuje Integrator. W przypadkach kiedy Integrator posiada pewne informacje o Partnerze, może je przekazać w odpytaniu o link, po to żeby określić konfigurację serwisu Partnera, zmniejszyć ilość pól na formularzu rejestracji/edycji i nie wymagać od Partnera wpisywania kolejny raz tych samych danych. Dla wskazanych poniżej pól istnieje możliwość skonfigurowania ich widoczności w zależności od formAction (REGISTER/UPDATE). Oznacza to, że np. pole SERVICE_URL może być podane przez integratora w odpytaniu o link do formularza i wyświetlone na formularzu rejestracji jako edytowalne, ale na formularzu edycji danych może zostać ukryte. Dla fromAction = ADD_SERVICE zachowanie pól jest zdefiniowane zawsze tak samo jak dla fromAction = REGISTER. Aktualnie dostępne pola:

|

Przykład 1: Rejestracja serwisu

{

"platformId":1,

"messageId":"22111111112411111111111111111130",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"43688c048e451fba81ea7895cca13c5b6eb953a6ddf23c6089918259163381e1",

"formAction":"REGISTRATION",

"formParams":{

"SERVICE_URL":"https://serivce-integrator-test.pl",

"COMMISSION_MODEL":{

"PLN":"5"

},

"IS_CARDS_ENABLED":"TRUE"

}

}

Przykład 2: Edycja danych dla serwisu o ID = 11111

{

"platformId":1,

"messageId":"11111111111111111111111111211254",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"b16c13f8b2f6e43d583689287aaa8ca87181d037df8083c9d678e34a23983750",

"formAction":"UPDATE",

"acceptorId":120,

"serviceIds":[

11111

]

}

Przykład 3: Edycja danych dla serwisu o ID = 11111

{

"platformId":1,

"messageId":"11111111111111111111111111211254",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"b16c13f8b2f6e43d583689287aaa8ca87181d037df8083c9d678e34a23983750",

"formAction":"UPDATE",

"acceptorId":120,

"serviceIds":[

11111

],

"formParams":{

"SERVICE_URL":"https://serivce-integrator-test-nowy.pl",

"ALLOWED_CURRENCIES" : ["PLN","EUR"],

"COMMISSION_MODEL":{

"PLN":"4",

"EUR":"6"

},

"IS_CARDS_ENABLED":"TRUE",

"IS_RECURRING_CARDS_ENABLED":"TRUE"

}

}

Przykład 4: Dodanie kolejnego Sklepu do istniejącego akceptanta o ID = 222222

{

"platformId":1,

"messageId":"22111111112411111111111111111131",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"81bc2f50d4284cf4c638c4cf0ca6a07827eccf937152db151979b394a67a863d",

"formAction":"ADD_SERVICE",

"acceptorId":222222,

"formParams":{

"SERVICE_URL":"https://serivce-integrator-test.pl",

"COMMISSION_MODEL":{

"PLN":"5"

},

"IS_CARDS_ENABLED":"TRUE"

}

}

Przykład 5: Rejestracja Sklepu z rynku hiszpańskiego.

{

"platformId":1,

"messageId":"22111111112411111111111111111131",

"messageTime":"2016-07-20T09:35:00.000",

"hash":"81bc2f50d4284cf4c638c4cf0ca6a07827eccf937152db151979b394a67a863d",

"formAction": "REGISTRATION",

"formParams": {

"SERVICE_NAME": "Test ES 13",

"SERVICE_URL": "https://serivce-integrator-test.pl",

"ITN_URL": "https://serivce-integrator-test.pl/itn",

"NUMERIC_TRADE": "58",

"IS_REFUNDS_ENABLED": "true",

"RETURN_URL": "https://serivce-integrator-test.pl/return",

"COMPANY_NAME": "Test ES Company",

"TAX_ID": "ES04211376N",

"CITY": "Madrid",

"COUNTRY": "ES",

"POSTAL_CODE": "28006",

"ADDRESS": "Testino 35",

"IS_CARDS_ENABLED": "true",

"ACTIVITY_KIND": "FOREIGN",

"LEGAL_FORM": "AUTONOMO",

"REGISTRATION_DATE": "2012-01-01",

"REGISTRATION_COUNTRY": "ES",

"CONTACT_EMAIL": "test@test.autopay.eu",

"PHONE": "780171556",

"NRB": "7720387252204459354426",

"STATEMENT_DESCRIPTOR": "test shop ES",

"LANGUAGE": "ES"

}

}

Opis pól komunikatu odpowiedzi do Integratora

WAŻNE! Kolejność atrybutów do wyliczenia Hash musi być zgodna z ich numeracją.

WSKAZÓWKA: Poprawna odpowiedź – status http 200.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| 1 | link | TAK | integer | Zawiera wygenerowany link do formularza rejestracyjnego. |

| 2 | messageId | TAK | string{32} | Pseudolosowy identyfikator komunikatu o długości 32 znaków alfanumerycznych alfabetu łacińskiego (np. na bazie UID), wartość pola musi być unikalna w obrębie Integratora. |

| 3 | formHash | TAK | string | Identyfikator linku do formularza, który służy Integratorowi do powiązania linku do formularza konkretnego Klienta z komunikatem wysyłanym po rejestracji, informującym o powstałej konfiguracji serwisu. |

| nd. | hash | TAK | string | Wartość funkcji skrótu, służąca do autentykacji komunikatu, obliczana jest od łańcucha zawierającego sklejone pola komunikatu (konkatenacja pól). Sklejane są wyłącznie wartości pól, bez nazw parametrów Kolejność sklejania pól jest zgodna z kolejnością. |

WSKAZÓWKA: Odpowiedź z komunikatem błędu – status http 400.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| nd. | errors | TAK/NIE | Zawiera wygenerowany link do formularza rejestracyjnego. | |

| nd. | field | TAK | string | Wskazuje na pole, którego dotyczy błąd. |

| nd. | error | TAK | string | Słowny opis błędu. |

| nd. | errorCode | TAK | integer | Kod błędu – pełen wykaz błędów poniżej. |

Przykład poprawnej odpowiedzi:

{

"link": "https://integrator-form-domain/ e2287514541105a2eda2b85751e88be5998aec8c99cd83ba3073365ce1a243a1",

"hash": "f9e02e83fe50920ee2efb0d2322b6200a71f3afcc366893487ced7ad2330a610",

"messageId": "11111111111111111111111111111229",

"formHash": "e2287514541105a2eda2b85751e88be5998aec8c99cd83ba3073365ce1a243a1"

}

Przykłady błędnej odpowiedzi:

{

"errors": [

{

"field": "acceptorId",

"error": "Value for field acceptorId required!",

"errorCode": 6003

}

]

}

>

{

"errors": [

{

"field": "messageTime",

"error": "Message time is outdated",

"errorCode": 6016

}

]

}

>

{

"errors": [

{

"field": "hash",

"error": "Invalid hash",

"errorCode": 6000

}

]

}

Kody błędów

| Parametr | Kod błędu | Opis |

|---|---|---|

| hash | 6000 | Błędny hash. |

| messageId | 6001 | Wartość parametru messageId nie jest unikatowa. |

| acceptorId | 6002 | Został podany parametr acceptorId, który jest niedozwolony. |

| acceptorId | 6003 | Parametr acceptorId nie został podany a jest wymagany. |

| serviceId | 6004 | Został podany parametr serviceId, który jest niedozwolony. |

| acceptorId | 6005 | Akceptor z podanym Id nie istnieje. |

| serviceId | 6006 | Serwis z podanym Id nie istnieje. |

| serviceIds | 6007 | Parametr serviceIds zawiera więcej lub mniej niż jeden element. |

| serviceIds | 6008 | Sklep jest aktualnie weryfikowany, nie jest obecnie możliwe wykonanie kolejnej edycji. |

| formParams | 6009 | Dla formularza edycji podano dodatkowe parametry które są niedozwolone. |

| formParams | 6010 | W żądaniu o link do rejestracji serwisu podano nieznane parametry. |

| formParams | 6011 | W żądaniu o link do rejestracji nie podano wymaganego parametru. |

| formParams | 6012 | W żądaniu o link do rejestracji podano błędny format parametru. |

| formParams | 6013 | W żądaniu o link do rejestracji podano błędny CommissionModel. |

| formParams | 6014 | W żądaniu o link do rejestracji podano nieobsługiwaną walutę. |

| messageTime | 6015 | Błędny format daty wysłanej w odpytaniu o link do formularza. |

| messageTime | 6016 | Data wysłana w odpytaniu o link do formularza jest nie poza dopuszczalnym zakresem. |

| platformId | 6017 | Parametr platformId nie został podany a jest wymagany. |

| messageId | 6018 | Parametr messageId nie został podany a jest wymagany. |

| messageId | 6019 | Wartość parametru messageId ma niepoprawną długość. |

| formAction | 6020 | Niedozwolona wartość parametru formAction. |

| messageTime | 6021 | Parametr messageTime nie został podany a jest wymagany. |

| hash | 6022 | Parametr hash nie został podany a jest wymagany. |

| hash | 6023 | Podano błędną wartość parametru hash. |

| formAction | 6024 | Parametr formAction nie został podany a jest wymagany. |

| hash | 6025 | Podano niepoprawny protokół w którymś z adresów URL. Oczekiwany HTTPS. |

| header | 6029 | Parametr header nie został podany. |

| formparams | 6030 | Podana wartość parametru NIP nie jest unikalna. |

| formparams | 6031 | Padana wartość parametru SERVICE_URL jest niepoprawna. |

| formparams | 6032 | Podano błedną wartość dla parametru CONTACT_EMAIL. |

| formparams | 6033 | Podano błedną wartość dla parametru COMPLAINT_EMAIL. |

| formparams | 6034 | Podano błedną wartość dla parametru REPORT_EMAIL. |

| formparams | 6035 | Podano błedną wartość dla parametru INVOICE_EMAIL. |

| formparams | 6036 | Podano błedną wartość dla parametru COUNTRY. |

| formparams | 6037 | Podano błedną wartość dla parametru PHONE_NUMBER. |

| formparams | 6038 | Wartość dla parametru ITN_URL ma nieakceptowalną długość. |

| formparams | 6039 | Wartość dla parametru RETURN_URL ma nieakceptowalną długość. |

| formparams | 6040 | Wartość dla parametru SERVICE_NAME ma nieakceptowalną długość. |

| formparams | 6041 | Podano błedną wartość dla parametru LEGAL_FORM. |

| formparams | 6042 | Podano błedną wartość dla parametru REGISTRATION_COUNTRY. |

| formparams | 6043 | Podano błedną wartość dla parametru LANGUAGE. |

| formparams | 6044 | Wartość dla parametru SERVICE_URL ma nieakceptowalną długość. |

| formparams | 6045 | Podano błedną wartość dla parametru TAX_ID. |

| - | 6099 | Wystąpił nieoczekiwany/nieokreślony błąd. |

Widget onboardingowy

Jest to dodatkowa, oferowana przez Autopay opcja w procesie onboardingu sklepu, pozwalająca Integratorowi na osadzenie formularza bezpośrednio na stronie internetowej Integratora. W tej wersji rozwiązania Formularz rejestracji/edycji sklepu nadal przygotowany i utrzymywany jest po stronie Autopay, z tą różnicą, że Partner cały proces przechodzi znajdując się w serwisie Integratora, z pominięciem przekierowania na domenę Autopay. Umieszczenie formularza na stronie Integratora odbywa się poprzez użycie elementu języka HTML o nazwie IFRAME. Integrator decydując się na tego typu rozwiązanie będzie dodatkowo zobowiązany do zaimplementowania funkcjonalności pozwalającej na odbieranie eventów wysyłanych przez iframe Autopay, niezbędnych do prawidłowego wyświetlania Formularza Onboardingowego w serwisie Integratora.

UWAGA Autopay zaleca osadznie Widgetu onboardingowego w serwisie Integratora, którego strona www zabezpieczona jest certyfikatem SSL.

UWAGA Adres www do Formularza onboardingowego umieszczny w IFRAME na serwisie Integratora jest wartością zmienną (zmienia się parametr formHash w linku), dlatego należy o niego odpytać przed każdorazowym wyświetleniem strony z formularzem na serwisie Integratora.

Przykładowy kod strony HTML z wykorzystaniem widgetu onboardingowego

<!doctype html>

<html lang="pl">

<head>

<meta charset="utf-8">

<title>Example usage of Autopay onboarding widget</title>

<base href="/">

<meta name="viewport" content="width=device-width, initial-scale=1">

<style>

body {

padding: 0;

margin: 0;

}

.container {

width: 100%;

padding-left: 15px;

padding-right: 15px;

max-width: 1200px;

margin: 0 auto;

}

header {

padding: 30px 0;

border-bottom: 1px solid #ccc;

}

footer {

padding: 30px 0;

border-top: 1px solid #ccc;

}

iframe {

width: 700px;

border: 0;

}

</style>

</head>

<body>

<header>

<div class="container">

INTEGRATOR PAGE HEADER

</div>

</header>

<main>

<section>

<div class="container">

<h1>Example usage of Autopay onboarding widget</h1>

<p>integrator text before</p>

</div>

</section>

<section>

<div class="container">

<iframe id="iframe" src="?r=quot;https://adres-formularza-onboardingowego/form/<formHash>"></iframe>

</div>

</section>

<section>

<div class="container">

<p> integrator text after</p>

</div>

</section>

</main>

<footer>

<div class="container">

INTEGRATOR PAGE FOOTER

</div>

</footer>

<script type="text/javascript">

// wait for page to load everything

document.addEventListener("DOMContentLoaded', function() {

// create listener for widget events

window.addEventListener('message', (e) => {

// if event origin not matches autopay onboarding origin, then event not belongs to widget

if (!/onboarding\.autopay\.eu$/.test(e.origin) {

return;

}

// if there is no data in event or data is not string, then event is not valid

if (!e.data || typeof e.data !== 'string') {

return;

}

let messageData;

// parse event data string to JSON, if it fails, messageData will remain empty

try {

messageData = JSON.parse(e.data)

} catch (err) {}

if (!messageData) {

return;

}

// listener for HEIGHT_CHANGE event, thanks to which the iframe window is at full height and the scroll bar is not displayed

if (messageData.event === 'HEIGHT_CHANGE') {

document.getElementById('iframe').style.height = messageData.data + 'px'

}

// listener for SCROLL_TOP event, which scrolls page to iframe top, because scroll can't happen in full height iframe window

if (messageData.event === 'SCROLL_TOP') {

const scrollToPosition = window.scrollY + document.getElementById('iframe').getBoundingClientRect()['y'];

window.scrollTo({left: 0, top: scrollToPosition, behavior: 'smooth'});

}

// listener for FORM_SUCCESS event, which provides necessary data to continue onboarding process

if (messageData.event === 'FORM_SUCCESS') {

console.log('Verification links:', messageData.data.verificationLinks)

}

})

})

</script>

</body>

</html>

Powrót Klienta do Platformy Integratora

Przekierowanie Klienta może nastąpić bezpośrednio po poprawnym wykonaniu rejestracji/edycji sklepu lub może być udostępnione na stronie z podziękowaniem w formie odnośnika.

Wysyłka danych konfiguracyjnych Serwisu oraz Linków Weryfikacyjnych (ICN)

Po wysłaniu formularza przez Klienta i finalizacji procesu rejestracji/edycji, AP musi wysłać dane konfiguracyjne Serwisu oraz Linków Weryfikacyjnych do Integratora. Może się to odbyć na kilka sposobów. Kanały wysyłki ustalane są z Integratorem w trakcie integracji.

Umożliwiamy dostarczenie powyższych informacji poprzez wymianę komunikatów w technologii REST, Web-Services lub poprzez wysyłkę wiadomości email pocztą elektroniczną (w formie pliku zabezpieczonego hasłem).

Każdy z kanałów wysyłek ma swój system ponawiania w przypadku nieudanej próby przesłania informacji do Integratora.

Ze względów bezpieczeństwa sugerujemy, aby wymiana informacji o danych konfiguracyjnych była wykonywana przy użyciu REST API (domyślna) lub Web-Services na zestawionym tunelu IPSec lub poprzez filtrowanie adresów IP.

Do powiązania komunikatu ICN (otrzymanego przez Integratora) z konkretną rejestracją Klienta z formularza służy pole formHash, które jest wysyłane zarówno w komunikacie ICN jak i w odpowiedzi na odpytanie o link do formularza. Dzięki temu Integrator posiada informację, dla której rejestracji otrzymał dane konfiguracyjne w komunikacie ICN.

Wysyłka danych konfiguracyjnych poprzez REST

Wymiana komunikatów pomiędzy AP, a Serwisem Partnera realizujących funkcjonalności dodawania i edycji Serwisów Partnerów odbywa się za pomocą REST API. Komunikaty wysyłane są w formacie JSON.

Opis pól wysyłanych w komunikacie żądania do Integratora

WAŻNE! Kolejność atrybutów do wyliczenia Hash musi być zgodna z ich numeracją.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| 1 | acceptorId | TAK | integer | Id akceptanta. |

| 2 | serviceId | TAK | integer | Id serwisu. |

| 3 | serviceKey | TAK | string | Sól do hasha przypisana do serwisu. Przy jej pomocy Integrator będzie generował hash wykorzystywany w komunikatach dotyczących procesu płatności i rozliczeń za transakcje. |

| 4 | link | TAK | string | Link do przelewu weryfikacyjnego. W komunikacie przekazywany w formie listy linków obiektu verificationLinks. W przypadku przekazania kilku linków weryfikacyjnych kolejność do wyliczenia hash powinna być taka sama jak kolejność występowania linków w komunikacie. |

| nd. | hash | TAK | integer | Wartość funkcji skrótu, służąca do autentykacji komunikatu, obliczana jest od łańcucha zawierającego sklejone pola komunikatu (konkatenacja pól). Sklejane są wyłącznie wartości pól, bez nazw parametrów. Kolejność sklejania pól jest zgodna z kolejnością ich występowania na liście parametrów. Przykład wyliczenia: SHA256(wartość_acceptoridwartość_ serviceIdwartość_serviceKeywartość_link1wartość_link2sól_do_hash) |

| nd. | verificationLinks | NIE | Obiekt przechowujący listę parametrów dotyczących linków weryfikacyjnych. | |

| nd. | currency | NIE | string | Waluta, której dotyczy link weryfikacyjny. |

| nd. | panelLogin | NIE | string | Login Klienta do panelu administracyjnego. |

| nd. | panelAddress | NIE | string | Adres URL do panelu administracyjnego. |

| nd. | formHash | TAK | string | Identyfikator linku do formularza, który służy Integratorowi do powiązania linku do formularza konkretnego Klienta z komunikatem wysyłanym po rejestracji, informującym o powstałej konfiguracji serwisu. |

| nd. | method | NIE | string | Informacja o tym, jakiego typu formularza dotyczy wysłana konfiguracja. Dopuszczalne wartości: REGISTER UPDATE ADD_SERVICE |

Przykład 1.

{

"acceptorID":11111,

"serviceID":22222,

"serviceKey":"sa22a2729462f643cf4c989dddcf226b99b3a6bda11db43a433ab31a7ec2abe925",

"hash":"580a285b9bf95e60d4eaeb470d32858a5f0191a2a51b40a18ee7612fa9ced187",

"verificationLinks ":[

{

"link":"sampleLink",

"currency":"PLN"

}

],

"panelLogin":"sample panel login",

"panelPassword":"sample panel password",

"panelAddress":"sample panel address",

"formHash":"sample form hash",

"method":"REGISTER"

}

Opis pól komunikatu odpowiedzi do AP

| nazwa | wymagany | typ | opis |

|---|---|---|---|

| resultStatus | TAK | string | Status odpowiedzi. Dopuszczalne wartości: OK ERROR |

| description | TAK | string | Dodatkowy opis dla odpowiedzi. |

{

"resultStatus":"OK",

"description":"sample description"

}

Wysyłka danych konfiguracyjnych poprzez Web-Services

Wymiana komunikatów pomiędzy AP, a Serwisem Partnera realizujących funkcjonalności dodawania i edycji Serwisów Partnerów odbywa się za pomocą technologii Web-Services protokołu SOAP.

Usługa ta udostępnia swoją definicję w postaci dokumentu WSDL (Web Service Definitions Language), dostarczanego przez AP podczas integracji.

Opis pól wysyłanych w komunikacie żądania do Integratora – InstantConfigurationNotificationRequest

<xsd:element name="InstantConfigurationNotificationRequest">

<xsd:complexType>

<xsd:sequence>

<xsd:elementname="InstantConfigurationNotification" type="tns: InstantConfigurationNotification "/>

</xsd:sequence>

</xsd:complexType>

</xsd:element>

<xsd:complexType name=" InstantConfigurationNotification ">

<xsd:sequence>

<xsd:sequence>

<xsd:element name="AcceptorID" type="xsd:int"/>

<xsd:element name="ServiceID" type="xsd:int"/>

<xsd:element name="ServiceKey" type="xsd:string"/>

<xsd:element name="Hash" type="xsd:string"/>

<xsd:element minOccurs="0" name="VerificationLinks" type="tns:VerificationLinks"/>

<xsd:element minOccurs="0" name="PanelLogin" type="xsd:string"/>

<xsd:element minOccurs="0" name="PanelPassword" type="xsd:string"/>

<xsd:element minOccurs="0" name="PanelAddress" type="xsd:string"/>

<xsd:element name="FormHash" type="xsd:string"/>

<xsd:element name="Method" type="tns:Method"/>

</xsd:sequence>

</xsd:sequence>

</xsd:complexType>

<xsd:complexType name="VerificationLink">

<xsd:sequence>

<xsd:element name="Currency" type="xsd:string"/>

<xsd:element name="Link" type="xsd:string"/>

</xsd:sequence>

</xsd:complexType>

<xsd:complexType name="VerificationLinks">

<xsd:sequence>

<xsd:element maxOccurs="unbounded" name="VerificationLink" type="tns:VerificationLink"/>

</xsd:sequence>

</xsd:complexType>

<xsd:simpleType name="Method">

<xsd:restriction base="xsd:string">

<xsd:enumeration value="REGISTER"/>

<xsd:enumeration value="UPDATE"/>

<xsd:enumeration value="ADD_SERVICE"/>

</xsd:restriction>

</xsd:simpleType>

Opis pól komunikatu

WAŻNE! Kolejność atrybutów do wyliczenia Hash musi być zgodna z ich numeracją.

| kolejność Hash | nazwa | wymagany | typ | opis |

|---|---|---|---|---|

| 1 | AcceptorId | TAK | integer | Id akceptanta. |

| 2 | ServiceId | TAK | integer | Id serwisu. |

| 3 | ServiceKey | TAK | string | Sól do hasha przypisana do serwisu. Przy jej pomocy Integrator będzie generował hash wykorzystywany w komunikatach dotyczących procesu płatności i rozliczeń za transakcje. |

| 4 | Link | NIE | string | Link do przelewu weryfikacyjnego. |

| nd. | Hash | TAK | integer | Wartość funkcji skrótu, służąca do autentykacji komunikatu, obliczana jest od łańcucha zawierającego sklejone pola komunikatu (konkatenacja pól). Sklejane są wyłącznie wartości pól, bez nazw parametrów. Kolejność sklejania pól jest zgodna z kolejnością ich występowania na liście parametrów. Przykład wyliczenia: SHA256(wartość_acceptoridwartość_ serviceIdwartość_ serviceKeywartość_link1wartość_link2sól_do_hash) |

| nd. | VerificationLinks | NIE | string | Obiekt przechowujący listę obiektów VerificationLink dotyczących Linków Weryfikacyjnych. |

| nd. | VerificationLink | NIE | string | Obiekt przechowujący parametry dotyczące Linków Weryfikacyjnych. |

| nd. | Link | NIE | string | Link do przelewu weryfikacyjnego. |

| nd. | Currency | NIE | string | Waluta, której dotyczy Link Weryfikacyjny. |

| nd. | PanelLogin | NIE | string | Login Klienta do panelu administracyjnego. |

| nd. | PanelPassword | NIE | string | Tymczasowe hasło Klienta do panelu administracyjnego. |

| nd. | PanelAddress | NIE | string | Tymczasowe hasłoAdres URL do panelu administracyjnego. |

| nd. | FormHash | TAK | string | Identyfikator linku do formularza, który służy Integratorowi do powiązania linku do formularza konkretnego Klienta z komunikatem wysyłanym po rejestracji, informującym o powstałej konfiguracji serwisu. |

| nd. | Method | NIE | string | Informacja o tym, jakiego typu formularza dotyczy wysłana konfiguracja. Dopuszczalne wartości: REGISTER UPDATE ADD_SERVICE |

Przykład 1.

<SOAP-ENV:Envelope

xmlns:SOAP-ENV="http://schemas.xmlsoap.org/soap/envelope/">

<SOAP-ENV:Header/>

<SOAP-ENV:Body>

<ns2: InstantConfigurationNotificationRequest

xmlns:ns2="http://integrator/ws/">

< InstantConfigurationNotification>

<AcceptorID>11111</AcceptorID>

<ServiceID>22222</ServiceID>

<ServiceKey>22a2729462f643cf4c989dddcf226b99b3a6bda11db43a433ab31a7ec2abe925</ServiceKey>

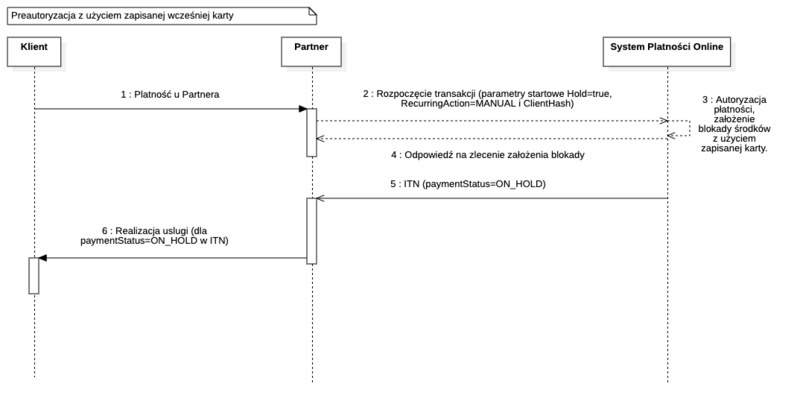

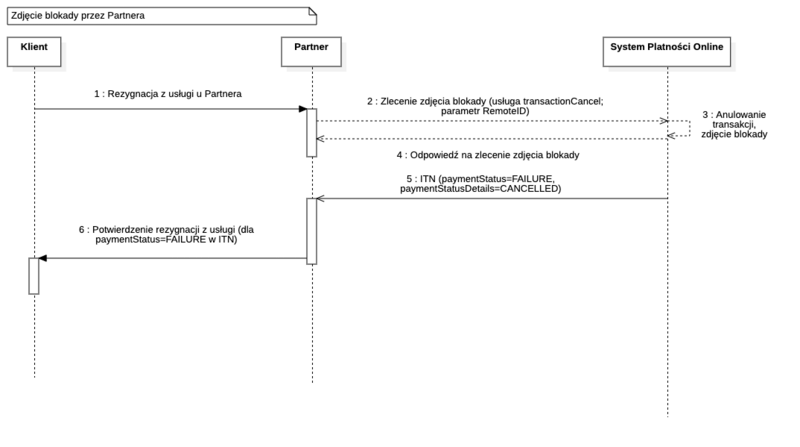

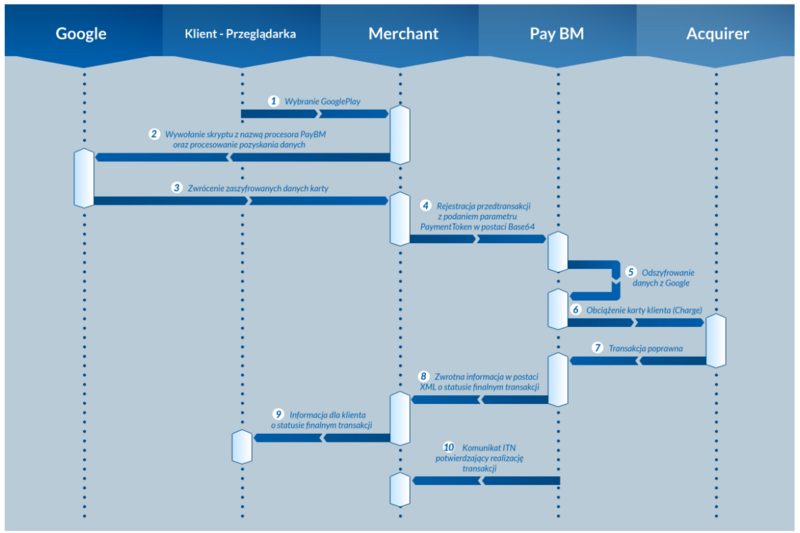

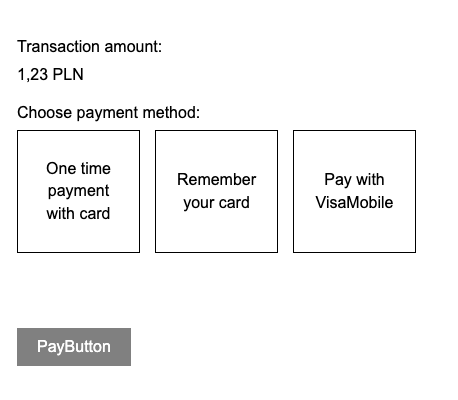

<Hash>580a285b9bf95e60d4eaeb470d32858a5f0191a2a51b40a18ee7612fa9ced187</Hash>